4月24日消息,据英国《金融时报》报道称,如果中国政府禁止美国存储芯片制造商美光科技(Micron)在大陆销售芯片,美国将要求韩国政府敦促其芯片制造商(三星、SK海力士)不要填补中国的任何市场空白。

报道援引四位知情人士透露,美国在韩国总统尹锡悦准备在本周一前往美国华盛顿之际提出了这一要求。

知情人士表示,如果美光因此次调查而被禁售,华盛顿将要求首尔鼓励韩国存储芯片制造商三星电子和SK海力士停止增加对中国大陆的销售。

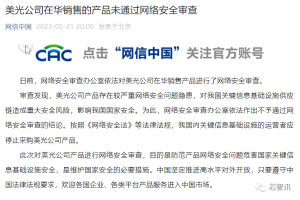

今年3月31日晚间,中国国家互联网信息办公室下设的“网络安全审查办公室”宣布按照《网络安全审查办法》对美国存储芯片大厂美光公司在华销售的产品实施网络安全审查。

(相关文章:美光被“审查”的背后,会带来什么样的连锁反应?)

对此,美光回应称正与中国政府合作,其在中国的运营是正常的。

根据TrendForce的数据显示,美光在2022Q4 NAND Flash市场的份额为10.7%,排在三星(33.8%)、铠侠(19.1%)、SK海力士(17.1%)、西部数据(16.1%)之后。美光在2022Q4 DRAM市场的份额为23.0%,仅次于三星(45.1%)和SK海力士(27.7%)。另有数据显示,目前以长江存储和长鑫存储为代表的国产存储芯片厂商在全球整个存储芯片(NAND+DRAM)市场的份额仅有4.6%左右。

总体来看,国产存储芯片厂商在全球市场上的份额仍然是非常的低。

那么一旦美光在国内被禁售,同时三星、SK海力士又不去填补市场的情况下,国产存储芯片厂商能否吃下空出的市场?

根据美光的财报显示,2022财年美光来自中国大陆的销售收入为约33亿美元(包括了向江波龙、佰维存储等销售的存储晶圆),占比约10.7%。也就是说,如果美光在国内被禁售,对于国产存储芯片厂商来说,就将会出现33亿美元的市场机会。

根据资料显示,长鑫存储作为国内一体化存储器制造商,专业从事动态随机存取存储芯片(DRAM)的设计、研发、生产和销售,目前已建成中国第一座12英寸晶圆厂并投产。2018年,长鑫存储研发了国内首个8Gb DDR4芯片,2019年三季度成功量产19nm工艺的DDR4/LPDDR4/LPDDR4X芯片。

产能方面,长鑫存储在2020年、2021年分别实现了4.5万片晶圆/月、6万片晶圆/月的目标,2022年的产能目标是12万片晶圆/月,未来的产能目标是30万片晶圆/月。

目前长鑫存储的DRAM芯片也已经获得了威刚科技、江波龙FORESEE等众多存储品牌厂商的采用。

至于国产NAND Flash芯片大厂长江存储,其早在2017年就研制成功了中国第一颗3D NAND闪存芯片。2018年长江存储的32层NAND Flash的量产,国产闪存芯片终于实现了量产突破。2019年9月长江存储正式宣布,成功量产基于自研的Xtacking架构的64层256Gb TLC 3D NAND Flash。2020年4月13日,长江存储又宣布其128层QLC 3D NAND 闪存研发成功,密度远超一线大厂,并已在多家控制器厂商SSD等终端存储产品上通过验证。目前,长江存储的NAND Flash已有被众多的存储品牌采用。去年,长江存储的Xtacking架构也已经演进到了第三代。

产能方面,2016年12月,以长江存储为主体的国家存储器基地正式开工建设,其中包括3座全球单座洁净面积最大的3D NAND Flash FAB厂房、1座总部研发大楼和其他若干配套建筑,项目建成后总产能将达到30万片/月。

由于长鑫存储和长江存储都不是上市公司,其官方也并未对外透露过相关财务数据,因此难以获悉其具体的营收情况。

不过,根据彭博社此前的报道称,长鑫存储2022年的收入已经达到了17亿美元。另外根据Gartner此前公布的一张图表显示,长江存储2022年的营收大约在21亿美元左右。

需要指出的是,在美光2022财年的收入当中,DRAM营收占比约73%,NAND Flash占比约26%。也就是说,如果长鑫存储和长江存储要填补美光可能将空出的33亿美元的市场机会,需要各自将营收在2022年的基础上分别增加约24亿美元和9亿美元。

考虑到去年整个存储芯片市场需求偏弱,且价格持续下滑,如果去年长鑫存储和长江存储的平均产能利用率按照80%来看的话,这也意味着长鑫存储需要将现有产能利用率提升到100%的基础上,可能还需要增加一倍以上的产能才能吃下美光空出的市场。而长江存储也需要将现有产能利用率提升到100%的基础上,再增加大约20%的产能。

虽然,目前长鑫存储和长江存储都在积极的准备扩大产能,但是由于去年10月,美国出台了针对中国半导体产业的出口管制新规,其中就有明确限制向中国销售可以被用于128层及以上3D NAND、18nm及以下DRAM制造的相关设备。此举不仅限制了长江存储、长鑫存储等中国本土存储芯片制造商的技术升级和产能扩张,同时也影响到了三星、SK海力士在中国大陆的技术升级和产能扩张。

即便长鑫存储、长江存储的扩产能够依靠国产设备厂的助力继续推进,从建厂到量产仍然是需要较长的时间周期。这也意味着,仅仅依靠长鑫存储和长江存储还不足以吃下美光空出的市场。而且这还是在没有考虑产品技术差距的基础上。

不过,如果国内的江波龙、佰维存储等存储模组厂商有采购美光的存储晶圆来制造自有品牌的存储芯片不受影响的话,那么禁售美光,即便三星、SK海力士不来填补市场空白,江波龙、佰维存储等可以通过加大采购美光的晶圆来填补部分市场空白。但是,如果只是禁售美光自有品牌的存储产品,不禁美光存储晶圆的在华销售,这似乎又显得有点不够“严谨”。因为,如果认定美光在华销售的产品存在网络安全问题,那么美光在华销售的存储晶圆自然也同样可能也存在网络安全问题,毕竟存储产品的核心就是存储芯片本身。

编辑:芯智讯-浪客剑