6月17日,据上交所科创板上市委2021年第39次审议会议结果显示,国产化学机械抛光(CMP)设备厂商华海清科申请科创板IPO成功过会。根据此前招股书显示,华海清科拟发行股份不超过2666.67万股,计划募集约10亿元,募集资金计划用于高端半导体装备(化学机械抛光机)产业化项目、高端半导体装备研发项目、晶圆再生扩产升级项目以及补充流动资金项目。

打破国外垄断,已拿下国内CMP设备市场12.64%份额

华海清科成立于2013年,是天津市政府与清华大学践行“京津冀一体化”国家战略,为推动我国化学机械抛光(CMP)技术和设备产业化成立的高科技企业。目前华海清科已经成为一家拥有核心自主知识产权的高端半导体设备制造商,主要从事半导体专用设备的研发、生产、销售及技术服务,主要产品为化学机械抛光(CMP)设备。

应用于集成电路领域的设 备通常可分为硅片制造设备、前道工艺(芯片加工)设备和后道工艺(封装测试) 设备等三大类。其中,在芯片制造前道工序中,主要包括光刻、CMP、刻蚀、薄膜和掺杂五大关键工艺技术,对应的专用设备主要包括光刻设备、CMP设备、刻蚀设备、薄膜沉积设备、离子注入设备等。

CMP是先进集成电路制造前道工序、先进封装等环节必需的关键制程工艺。CMP是基于化学作用和机械作用相结合的组合技术,其工作原理是:旋转的晶圆以一定的压力压在旋转的抛光垫上做相对运动,借助纳米磨料的机械研磨作用与各类化学试剂的化学作用的高度有机结合来实现平坦化要求。这一过程中应用到的就是CMP设备,所需的材料主要包括抛光液和抛光垫。

资料显示,全球半导体化学机械抛光设备市场高度集中,美国应用材料和日本荏原合计拥有全球 CMP 设备超过 90% 的市场份额,我国绝大部分的高端 CMP 设备也主要由美国应用材料和日本荏原提供。在中国大陆,目前能商业化量产并销售 CMP 设备的企业极少,华海清科是国内 CMP 设备行业的领军企业。按照 SEMI 统计的 2018 年-2020 年中国大陆地区 CMP 设备市场规模和公 司 2018 年度-2020 年度 CMP 设备销售收入计算,2018 年-2020年公司在中国大陆地区的 CMP 设备市场占有率约为 1.05%、6.12%和 12.64%。

华海清科表示,公司研制、生产的具有完全自主知识产权的 CMP 设备具有突出的原理先进性与技术先进性,已实现在国内外知名客户先进大生产线的产业化应用,在逻辑芯片制造、3D NAND 制造、DRAM 制造等领域的工艺技术水平已分别突破至 14nm、128 层、1X/1Ynm ,均为当前国内大生产线的最高水平和全球集成电路 产业的先进水平,这证明公司产品已具备国际先进的技术水平和国际主流的性能表现,使我国在集成电路产业的化学机械抛光领域赶上世界先进水平,迈出了高端半导体技术产业化的坚实步伐。

目前,华海清科所生产CMP设备可广泛应用于12英寸和8英寸集成电路大生产线,产品总体技术性能已达到国际先进水平。公司推出了国内首台拥有核心自主知识产权的12英寸CMP设备并实现量产销售,是目前国内唯一一家为集成电路制造商提供12英寸CMP商业机型的高端半导体设备制造商。公司所产主流机型已成功填补国内空白,打破了国际巨头在此领域数十年的垄断,有效降低了国内下游客户采购成本及对国外设备的依赖,支撑国内集成电路产业的快速发展。

招股书显示,目前华海清科自主研发并生产的 CMP 设备已成功进入中芯国际、长江存储、华虹集团、英特尔、 长鑫存储、厦门联芯、广州粤芯、上海积塔等行业知名集成电路制造企业,取得 了良好的市场口碑,与客户建立了良好的合作关系。

据统计长江存储、华虹无锡、上海华力一二期项目、上海积塔在中国国际招标网上公布的 2019 年至 2020 年 9 月期间 CMP 设备采购项目的评标结果及中标结果:该 等公司2019年共招标采购38台CMP设备,其中华海清科中标8台,占比21.05%; 2020年1-9月共招标采购68台CMP设备,其中华海清科中标28台,占比41.18%;12 英寸 CMP 设备的其余市场份额由美国应用材料、日本荏原取得。上述中标结 果体现出华海清科在国内各个最先进大生产线的设备采购市场上能够与国际巨 头同台竞技的强大技术实力和过硬产品性能,并引领半导体设备自主创新步伐、 加快集成电路行业国产化进程、增强半导体产业基础供给的安全保障。

不过,华海清科也指出,鉴于国内缺乏更先进制程的验证条件、工艺数据积累不足以 及研发投入积累不足等原因,公司产品在 CMP 后清洗模块效率、颗粒物残留率控制以及晶圆形貌智能化精益控制方面与行业龙头公司产品的技术相比存在一定差距。

实际控制人清华大学持股37.58%,均为知识产权入股

根据招股书显示,截至招股书提交之时,华海清科的前五大股东分别为清控创投、清津厚德、路新春、科海投资、国投基金,持股比例分别约为37.58%、10.23%、7.93%、7.43%和6.25%。其中,清控创投为控股股东。而清控创投则是由清华大学100%控股。也就是说,清华大学是华海清科的实际控制人。

需要指出的是,在华海清科有限设立时,除了三名股东以货币资金出资外,剩余两名股东:清控创投和康茂怡然均以知识产权作为出资方式,对应的认缴出资额为1836万元和1224万元。

招股书显示,上述合计3060万元的合缴出资对应的知识产权具体为是30项化学机械抛光核心技术(包含 24 项专利技术和 6 项已提交专利申请的专有技术)。

此外在2019年4月29日,清华大学成果与知识产权管理办公室作出《科技成果处置决定》,同意将机械系路新春团队完成的‘化学机械抛光设备与成套工艺’(含14项专利权和1项专利申请权),作价3805.48万元,增资入股华海清科有限,占股34.27%,“本次处置所获股权学校15%和机械系15%划转清控创投持有,奖励团队70%,其中路新春57.53%、雒建斌 6.39%、朱煜6.08%”。

在华海清科有限2019年5月15日作出股东会决议中,清控创投增加知识产权出资938.66万元;路新春增加知识产权出资1800万元;雒建斌增加知识产权出资200万元;朱煜增加知识产权出资190.20 万元。

而在完成股改后,华海清科于今年3月又进行了一次增资。具体方式为,公司在北京产权交易所公开挂牌引入1名联合体外部投资者,增资金额不低于3.5亿元,新股东持股比例不高于25%。

最终华海清科以12亿元(即20元/股)的投前估值引入1 名联合体(13 家投资机构)对公司进行增资,投资机构包括国投基金、天津领睿、国开科创、金浦国调、金浦新兴、浙创投等。

截至招股书披露,清控创投直接持有公司30067237股股份,占公司总股本的 37.5840%,为公司控股股东,公司实控人为清华大学。

根据最初招股书披露的数据显示,2017-2019年及2020年上半年的财务数据显示,华海清科分别实现营业收入1918.48万元、3566.35万元、21092.75万元、6029.59万元,实现净利润-1570.31万元、-3571.14万元、-15420.15万元、1071.79万元,扣除非经常性损益后的归属净利润分别为-3858.09万元、-6783.67万元、-4772.33万元、-3858.12万元。

可以看到,虽然华海清科2017-2019年及2020年上半年的营收在持续快速的增长,但是其净利润及扣非净利润在2017至2019年间都是在持续亏损,且净利润的亏损额还是在持续在放大。也就是说,销售的越多,亏损的越多。虽然在2020年上半年,公司实现了盈利,但是如果扣除非经常性损益,仅2020年上半年的亏损就超过了2019年全年的亏损。

对此,华海清科表示,最近三年产销量较小,单位成本较高或期间费用率较高,尚未体现规模效应,导致报告期内公司存在持续亏损。

而根据华海清科最新公布新一版的招股书显示,2020年华海清科营收达到了38589.19万元,净利润均为9778.77万元,扣非净利润为1461.46万元。而之前一版的招股书则显示,2020年上半年,华海清科营收仅为6029.59万元,净利润为1071.79万元,扣非净利润为-3858.12万元。也就是说2020年下半年的营收达到了上半年的5倍多,净利润达到了上半年的8倍多,扣非净利润不仅弥补了上半年的3858.12万元的亏损,还盈利了1461.46万元。这个下半年的数据增长确实来的有些夸张。

华海清科表示,公司所在行业前期研发投入高,在机台量产前和产品持续创新升级时公司需要保持较大强度的研发投入;同时公司所销售的设备 需工艺测试一段时间通过客户验证后方可确认销售收入,最近三年产销量及经营规模较小,而单位成本较高或期间费用率较高,尚未体现规模效应,导致 2018年-2019年公司存在连续亏损,2020年才实现由亏转盈。

招股书也显示,由于CMP设备具有“研发难度大、投资强度大”等特点,华海清科为此连续多年进行大量的研发投入,也是持续亏损的一大因素。2018~2020年上半年,华海清科研发投入金额分别为3160.84万元、4496.99万元和5836.17万元,占营业收入比重分别为88.63%、21.32%和15.12%。近三年研发投入累计达达13493.99万元,占同期营业收入比例为21.33%。

华海清科还提示风险称,虽然公司主营的12英寸CMP设备已通过各大集成电路生产线验证并开始量产销售,但公司下游芯片制造技术仍在快速发展,芯片制造工艺节点不断缩小,客户需求也随之不断升级,公司需要持续高强度的研发投入以开发满足更先进集成电路制造工艺的技术和产品,以保持市场竞争力。而公司新工艺、新机型的产 品需要在客户生产线上进行较长时间的验证,回款周期较长且存在研发失败的风险,导致销售现有量产设备产生的收益可能无法覆盖同期成本、费用支出。因此, 公司未来一定期间存在无法盈利或无法进行利润分配的风险。公司未来亏损规模将取决于公司客户开拓、产品验收情况、研发项目的投入 等方面。即使公司未来能够盈利,亦可能无法保持持续盈利。若公司短期内因未盈利而无法进行现金分红,将对股东的投资收益造成一定的不利影响。

政府补助占比高

招股书显示,华海清科自成立以来先后承担了多项国家重大科研项目,因此获得了较多的政府补贴。

2018~2020年内,公司计入当期损益的政府补助金额分别为3,230.80 万元、2,616.70万元和8181.24万元,在其营业收入中的占比分别是90.55%、12.4%、21.2%,在其毛利中的占比分别为 358.48%、39.68%和 55.55%。显然,政府补助对于华海清科的业绩有着较大的影响,甚至可以说,到目前为止,华海清科还是依赖于政府的“输血”。

华海清科表示,由于公司经营规模较小,政府补助变化会对公司业绩造成较大影响。如果公司未来不能持续获得政府补助或 政府补助显著降低,将会对公司经营业绩产生不利影响。

另外需要指出的是,公司为高新技术企业,报告期内享受高新技术企业 15%所得税的优惠税率, 如果未来国家上述税收优惠政策发生变化,或者公司未能持续获得高新技术企业资质认定,则可能面临因税收优惠减少或取消而降低盈利水平的风险。

募资10亿元,发力高端CMP设备研发及产业化和晶圆再生项目

华海清科此次科创板IPO计划募集约10亿元,募集资金计划用于高端半导体装备(化学机械抛光机)产业化项目、高端半导体装备研发项目、晶圆再生扩产升级项目以及补充流动资金项目。

招股书显示,本次发行成功后,公司拟利用募集资金进一步投入上述 12 英寸减薄抛光一 体机的成套工艺研发和产业化生产,以及晶圆再生业务的扩产升级,拓宽公司在集成电路产业链上的市场布局并形成新的利润增长点。

值得一提的是,公司目前已经以自有 CMP 设备和自主 CMP 技术为依托,针对下游客户生产线控片、挡片的晶圆再生以及设备关键耗材采购、维保等需求,积极拓展晶圆再生业务和关键耗材销售和维保等技术服务业务,报告期内已成功获得业务订单并形成小规模销售。

但是,华海清科也表示,若公司上述新产品和新服务的客户验证进度不及预期,或通过工艺验证后市场开拓不利,则会对公司未来经营业绩的持续提升产生不利影响。

前五大客户销售占比高达9成,关联销售占比最高超7成

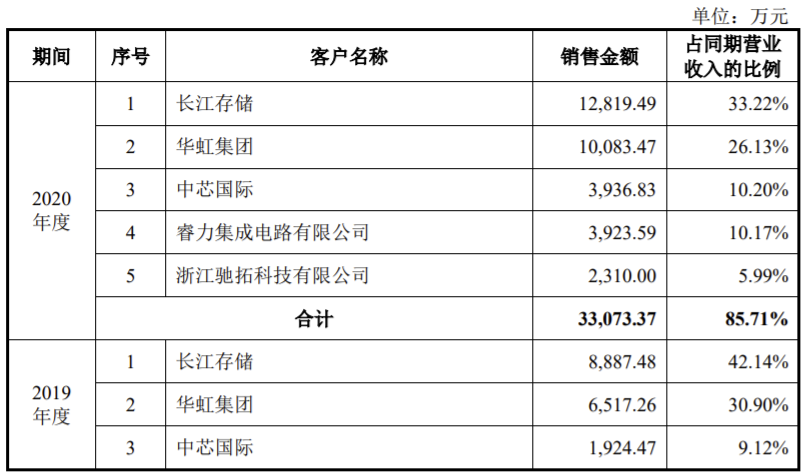

根据招股书披露,2017至2020年,华海清科的前五大客户贡献的营收在其总营收当中的占比分别为98.22%、99.09%、94.96%和85.71%。其中,2017年的第一大客户中芯国际,销售金额1359.48万元,占当期营业收入的比例就高达70.86%;2018年,华虹集团成为华海清科第一大客户,销售金额2155.90万元,占当期营业收入的比例也高达60.45%;2019年,长江存储和华虹集团分别为华海清科前两大客户,销售金额分别为8887.48万元和6517.26万元,占当期营业收入的比例分别为42.14%和30.90%;2020年,长江存储和华虹集团依然占据华海清科前两大客户,销售金额也继续增长,分别为12819.49万元和10083.47万元,占当期营业收入的比例分别为33.22%和26.13%。

对此,华海清科表示,2017 年和 2018 年公司存在向单个客户销售比例超过公司当年销售总额 50% 的情况,主要由于公司前期营业规模较小,向客户销售设备数量较少但设备单价又较高,导致单个客户销售额占比较大。

另外需要指出的是,华海清科与其两大客户长江存储和华虹集团存在关联关系。长江存储实际上是清华大学间接控股企业,而华海清科的也是由清华大学间接控股的企业。另外,华海清科总经理张国铭同时担任上海华虹(集团)有限公司(以下简称“华虹集团”)董事。

2018年至2020月,华海清科对长江存储、华虹集团两家关联方的销售占比一直在50%以上,2019年甚至高达70%以上。也就是说,华海清科的营收主要还是依靠关联交易来支撑的。

华海清科表示,公司 2019 年和 2020 年关联交易金额及占比较高主要由于公司下游客户所处的集成电路制造行业集中度较高和公司报告期内确认收入的设备数量较少所致。上述关联销售主要内容为公司向长江存储和华虹集团销售 CMP 设备,长江存储和华虹集团对相关交易履行了招标手续,公司也履行了必要的决策程序,交 易定价具有公允性。 若公司未来的关联交易未能履行相关决策程序或关联交易占比进一步大幅 上升,将可能对公司生产经营造成不利影响。

从研发到销售再到保代,绕不开的实控人清华大学

前面提到,华海清科的实际控制人清华大学在创立华海清科之后,一直都是以知识产权入股的,华海清科在研发与技术方面,与实际控制人清华大学也一直是密不可分。

招股书显示,清华大学拥有摩擦学国家重点实验室,可以为华海清科CMP设备的技术升级改造提供探索性理论研究,因此华海清科自成立以来于清华大学在CMP领域开展了产学研合作,主要由公司负责项目应用和产业化开发,清华大学负责为研发项目涉及的基础机理进行实验室研究。报告期内,华海清科就与清华大学开展了4项合作研发项目,并向清华大学支付前期研究费用。截至2020年末,华海清科共拥有173项专利,其中99项与清华大学共有,公司以独占许可方式使用清华大学独有的48项CMP相关专利。

报告期内,公司与清华大学合作项目之一为“14-7nm化学机械抛光(CMP)样机研制及工艺研发”,协议期限为2017年12月20日至2019年9月30日。招股书披露,这一合作项目在清华大学交付了原理研究平台及相关测试报告,公司累计向清华大学支付474万元研发费用后,双方协商一致,样机开发工作改由公司独立完成。由于清华大学仅完成理论研究,而未涉及样机研制,因此公司支付的474万元理应计入研发费用。然而,研发费用明细显示,2017年至2020年,“14-7nm化学机械抛光(CMP)样机研制及工艺研发”项目研发费用分别为0万元、0万元、5.51万元、154.91万元,合计仅160.42万元。

同时,华海清科部分高管、核心技术人员由清华大学教职工兼任。公司董事长路新春为清华大学机械工程系教授、首席研究员,副总经理王同庆为清华大学机械工程系副研究员,副总经理赵德文为清华大学机械工程系副研究员。上述三人于2020年9月在清华大学办理了离岗创业手续,但并非离职。

华海清科与实际控制人清华大学存在较多的共同研发、共享专利,以及多名高管在清华大学任职,这也意味着华海清科独立研发的能力较弱。

此外,还有前面提及的最高达7成销售收入来自关联交易方长江存储和华虹集团。其中,长江存储也是清华大学间接控股的企业。

除了显性关联关系带来的销售收入以外,华海清科还有主要客户的高管大多毕业于公司实际控制人相关的清华大学,如2020年第四大客户睿力集成电路有限公司及其子公司长鑫存储技术有限公司(以下简称“长鑫存储”)。朱一明原为兆易创新董事长、总经理,2018年7月辞去总经理职务并就任长鑫存储董事长、首席执行官。据兆易创新招股书披露,朱一明曾在清华大学就读本科、硕士,而且兆易创新的两位独立董事王志华和梁上上均为清华大学教授。

另外,有媒体发现,就连华海清科本次发行的保荐代表人也可能来自清华大学。2009-2010学年度普通高等学校国家奖学金获奖学生初审名单中的一个名字引起了外界注意,就是来自清华大学机械系、机械工程专业的裴文斐。巧合的是,华海清科的保荐代表人也叫裴文斐。

科创板上市委员会提出三大问询

对于关联交易占比高以及对实控人清华大学研发和技术体系依赖较大等问题。科创板上市委员会此次也提出三大问询:

1.请发行人代表(1)结合在手订单和未来关联交易维持较高占比的情形,说明申报材料认定“对关联方不存在重大依赖”的逻辑及合理性;(2)说明发行人关于“现阶段清华大学在公司技术研发中发挥作用有限”、“发行人不存在对清华大学研发和技术体系依赖”的表述是否客观、准确;(3)说明发行人关于收入确认时点、业务模式、关联销售定价的披露是否准确。

2.请发行人代表说明路新春等三人在保留清华大学事业编制的同时与发行人签订劳动合同关系的法律依据及合理性。

3.请发行人代表说明美国政府对中国半导体产业的技术限制是否会导致发行人的国际采购受限,发行人与主要外资供应商之间的供货关系是否存在较大不确定性;该等情形是否会影响发行人的产品性能及合同履约能力,是否会对发行人计划投资的高端半导体装备研发项目构成潜在不利影响,发行人是否有具体的应对策略。

此外,华海清科还需进一步说明其目前和未来在公司的研发、人才培养等方面与清华大学的关系。

编辑:芯智讯-浪客剑