2016年,中国国内手机市场增势喜人,根据此前中国信息通信研究院公布的一份数据显示,2016年1-12月,国内手机市场出货量5.6亿部,同比增长8.0%。其中,国产品牌手机出货量占88.9%。足见国产手机品牌增长之迅速。

在全球市场方面,国产手机厂商也增势迅猛,根据IDC此前公布的2016年品牌智能手机出货数据也显示:华为出货1.39亿台,同比增长30.2%;OPPO出货9940万台,同比暴增132.9%;vivo出货7730万,同比也暴增103.2%。此外,乐视官方公布的数据显示,2016年其智能手机出货接近2000万台,同比暴增400%;魅族官方的数据也显示,2016年其智能手机出货2200万台,同比增长10%。

从上面这组数据不难看出,2016年大部分的国产手机厂商出货都出现了大幅的增长。其中,除了OPPO、vivo没有委外加工之外,其他国产手机品牌厂商出货大幅增长的背后, 手机原始设计商(ODM)也是功不可没。

2016年下半年,由于受屏、FLASH等上游元器件缺货、涨价,以及国内制造成本提升和人民币汇率的变化,手机品牌厂商在整机成本控制上出现了较大压力。进入2017年,由于以上诸多刺激成本增长的因素依然存在,并且出现了进一步加剧的局面,这也导致了年初出现了一波国产手机品牌出现了“涨价潮”。不过相对于成本的涨价幅度来说,终端售价的涨价幅度确实要小很多,而这背后也有着ODM厂商的努力。

ODM厂商作为手机行业的重要环节,承担着产品设计、研发、生产、供应链管理、交付的多种角色,为手机品牌商提供完整的产品解决方案,有效的缓解了手机品牌商的竞争压力。

近日赛诺发布了2017年中国手机ODM市场研究报告,对于2016年中国手机ODM行业状况进行了分析,并对2017年的发展做出了判断。赛诺认为,2017年中国ODM厂商,在全球手机市场上,将扮演更为重要的角色,在产品研发、出货量等方面,都将有一定的提升。

下面我们一起来看看这份报告:

一、全球智能手机市场发展趋势

赛诺数据显示,2016年全球手机出货量达14.7亿台,预计2018年,全球手机出货量将达15.5亿部。

在各区域手机市场增速方面,东欧市场为22%,欧亚地区19%,亚太新兴市场19%,大中华市场只有8%。不过在市场份额方面,大中华区占比高达33%,亚太新兴市场为18%,东欧及欧亚地区只有3%。所以,亚洲仍然是全球手机厂商的必争之地。

赛诺的数据显示,2016年全球TOP10手机品牌当中,有7家都是中国品牌。其中,华为、OPPO、vivo杀入了前五,并且增长幅度分别达到了28%、124%、101%。此外金立表现也很抢眼,增幅达到了103%。而三星、苹果、小米、联想、LG等厂商都有着不同程度的下滑。总的来说,2016年中国手机厂商的表现还是非常出色的。

虽然在国内的“4G换机潮”刺激之下,2016年国内手机市场增势迅猛,达到了18%,但是随着国内手机市场的饱和,国内手机市场的增速将会放缓。赛诺认为,2017年国内手机市场的增速将只有2%,2018年则为3%。显然,今年国产手机厂商要想继续保持高速增长已经不太现实,海外市场将成为新的增长点。

说完了整体的手机市场,我们再来看看ODM市场的情况:

2016年OEM厂商智能手机出货高达5.2亿,占全球手机出货量36%。2017年全球供应链价格上涨,对于ODM厂商来说其实是利好,将会促使更多的品牌厂商将产品放给给成本控制方面更具优势的ODM厂商来做。赛诺预计,2017年ODM出货量将突破5.6亿。

赛诺的数据显示,2016年国内前五大ODM厂商分别是:闻泰(6550万)、华勤(5790万)、龙旗(3200万)、与德(2500万)和天珑(2020万)。

这里芯智讯补充一点,此前另外一家研究机构ISH的数据显示,2016年国内智能机IDH/ODM出货前五分别是:闻泰(6550万)、华勤(6010万)、与德(2540万)、龙旗(2450万)和天珑(1940万)。

可以看到,在龙旗的出货上两家研究机构的统计还是有着比较大差异的。据芯智讯了解,赛诺的报告应该是把红米note3/4的出货都算给龙旗了,其实这两款手机主要是小米自研的,龙旗只是辅助研发,然后有一部分是龙旗生产 。而且其他一些数据显示去年龙旗整体的出货应该是下滑的。相比之下去年下半年与德增长非常迅速。综合来看,与德去年的出货应该是要略高于龙旗。

二、ODM厂商竞争分析1、闻泰

闻泰是目前最大的手机ODM公司,行业占有率达13%。

赛诺预测2017年闻泰出货量将同比增长13%,达到7400万台。

闻泰88%的出货都是在国内,主要客户为小米(35%)、华为(20%)、魅族(17%)、中国移动(5%)、TCL(3%)。海外出货占比为12%,主要客户为阿尔卡特(5%)、华硕(2%)和Micromax(2%)。

可以看到,华为总体出货的9%、小米的32%、魅族的35%、联想的22%、TCL的5%的手机都是由闻泰设计的。占比越高,则意味着闻泰与品牌客户的合作约牢固。

随着闻泰效率提升、制造能力完善、产线自动化的提升,在产线满负荷运作的情况下,2017年闻泰的月产能有望由原来的450万台增长到500万台。

一般来说,ODM厂商的毛利都比较低,主要还是靠量,闻泰具体的盈利情况还是要看其年报。根据此前中茵股份发布的2016年业绩预告显示, 2016已将闻泰通讯股份有限公司纳入公司合并报表范围,经财务部门初步测算,闻泰通讯股份有限公司2016年度实现净利润约为 3.25-3.3亿元。

除了手机业务之外,闻泰在VR、IoT、大数据等领域也都有布局,有望成为闻泰新的业务增长点。

2、华勤

作为国内第二大ODM厂商,2016年华勤智能手机出货增长12%,行业占有率达11%,其中前三客户的订单占比高达76%。

华勤86%的出货都是在国内,国外占比为14%。最大的客户是华为,占比高达41%,随后依次为联想(21%)、乐视(14%)、华硕(5%)、HTC(4%)、Micromax(3%)。

从上面这张图,再结合今年国产品牌的出货量,我们不难看到,华勤去年的增长主要是由其最大的客户华为的增长所带动,第二大客户联想全年出货是下滑的,所以并没有对华勤起到拉动作用。其他客户表现也比较一般(乐视去年出货增长比较大,但是总量并不大)。

值得一提的是华勤在平板ODM市场表现不错,去年出货达到了1550万台,主要客户包括了华为、亚马逊、联想等全球平板出货排名靠前的几大厂商。

除了手机业务以及前面提到的平板业务之外,华勤在笔记本电脑、物联网、智能机器人领域也都有布局。整体的业务结构相比其他ODM手机厂商来说还是具有差异化的。

3、龙旗

赛诺数据显示,2016年龙旗智能手机出货量达到了3197万台,较2015年增长了16%,行业占有率为6%。

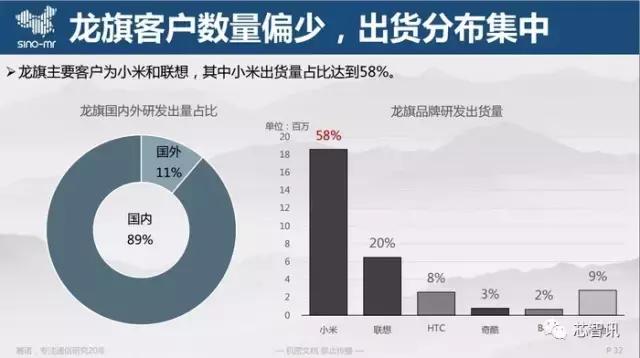

龙旗89%的出货是在国内,国外占比为11%。最大的客户是小米,占比高达58%;第二大客户是联想,占比20%。此外还有HTC(8%)、奇酷(3%)、BQ(2%)等客户的占比都很小。

从上面的数据不难看出,龙旗的出货主要是依靠小米和联想,但是问题是去年小米和联想的出货都是下滑的,那么问题来了,龙旗的16%的增幅是怎么来的?所以,前面芯智讯也提到,对于龙旗的出货量数据是存有一定争议的。

除了手机ODM业务之外,龙旗在智能机器人领域也有布局,而在智能手环这块,龙旗拥有自有品牌“37度”,去年出货超过30万,表现尚可。

4、与德

2016年与德拿下了多个新客户,同时与魅族、华硕的项目出货量也大幅增长,促使与德2016年总体出货增幅达到了39%,出货量达2500万台,行业占有率为5%。

与德85%的出货都是在国内,国外出货占比15%。主要客户有魅族(33%)、中兴(27%)、TCL(8%)、奇酷(5%,现在品牌都是360了)、联想(3%),华硕(12%)等。从其客户结构和占比来看,相比其他ODM厂商来说要更加均衡一些。

除了在魅族整体出货中的占比较高之外,与德在其他合作品牌客户出货当中的占比并不高,不过这也意味着其后续在与客户进一步深度合作之后,仍有较大的增长空间。

5、天珑

2016年天珑智能手机出货量为2022万台,相比2015年来说,基本持平,行业占有率为3.9%。

与前四大ODM厂商不同,天珑的客户群主要以海外客户为主,这也避免了国内市场激烈的价格战。而且天珑在欧洲还拥有Wiko和Sugar(目前Sugar已进军国内市场)两个自有品牌。其中自有品牌Wiko去年出货780万台,在其总体出货量当中占比高达39%。总的来说,相对于其他ODM厂商,天珑的出货比较稳定,利润率要相对较高。

除了出货量最大的自有品牌Wiko之外,BLU、Micromax则是其主要客户,但是出货占比都比较小。

ODM厂商综合对比

从品牌客户数量、ODM出货千万上市客户数量、产品价值(上市明星机型数量、千元以上机型数量)、生产能力等多个指标综合对比来看,闻泰综合实力无疑是最强的。

三、ODM明星机型对比分析1、主要品牌ODM机型概况及市场表现

市面上的主要ODM明星机型主要出自华为、小米、魅族三家品牌。而闻泰与华为、小米、魅族都有合作,而相比之下华勤、龙旗、与德则只与其中一家有合作。

2、ODM明星机型销量、配置对比

3、ODM明星机型销售趋势对比

从上面的明星机型在售旗舰销量趋势图上可以看出,红米3s和红米Note4市场表现较为强势,上市第四个月的单月出货就分别达到了82万和60万台,魅蓝3和魅蓝Note3增长稳定,上市第四个月单月出货分别达到了51万和53万台,荣耀畅玩5增长则相对较缓,上市第四个月单月出货量只有36万台。

四、手机ODM行业趋势分析

2017年ODM厂商出货量将随着主流品牌销量持续增长,1千元智能机项目仍将是ODM出货量以及营收的保证。OEM在未来2-3年内委外订单的出货比例将会持续增加,ODM出货也将持续增长。ODM行业出货将逐渐向排名靠前的厂商集中。

赛诺认为,随着手机市场的逐渐变化,IDH运营模式已经不适应行业发展,将逐渐向ODM模式转型。

随着“4G换机”红利期进入尾声,国内手机市场增长将进一步放缓,2017年中国手机市场将进入存量市场,产品诉求逐渐提升,ODM产品精品化趋势日益明显。

虽然国内市场增长放缓,但是印度、南亚、东南亚市场仍处于高增长阶段,此外非洲也是全球手机用户增长较快的地区之一。此外,在这些地区的研发、制造等综合成本相比国内要低,这也使得不少厂商开始进入这些市场,并且在这些地区设厂。而对海外市场的布局也可以降低人民币汇率变化所带来的风险。

所以我们也看到,自2014年开始,众多的国产品牌都纷纷进入印度市场,一些ODM厂商也开始在印度设厂,目前小米、OPPO、vivo等国产品牌厂商在当地已经取得了不错的成绩。此外,自去年以来,小米等国产品牌厂商还加强了对于东南亚市场的布局。可以预见的是,未来海外市场将成为国产品牌厂商以及ODM厂商的主要增长点。

作者:芯智讯-浪客剑 报告(图片)来源:赛诺

注:本文所引用的赛诺报告(图片)已获赛诺授权,如需转载请联系赛诺