5月16日,国产射频芯片厂商——广州慧智微电子股份有限公司(简称“慧智微”)正式登陆科创板。

慧智微本次公开发行5430.05万股,发行价为每股20.92元。今日慧智微股价开盘下跌9.75%,截至收盘跌幅收窄至8.94%,报收于19.05元/股,市值为86.2亿元。

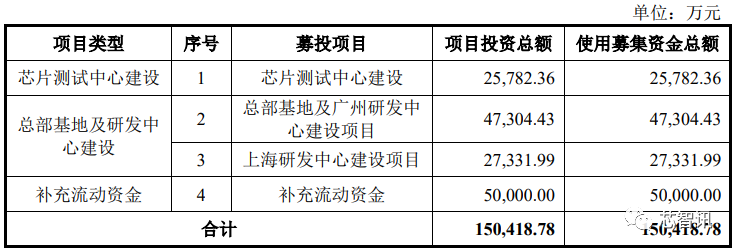

为增强公司的技术研发能力,扩充公司的产品丰富度,进一步巩固公司在射频前端领域的市场地位,慧智微本次公开发行募集资金总额为113,596.65万元,扣除发行费用10,763.76万元(不含增值税)后,募集资金净额为102,832.89万元。相比此前计划的拟募资150,418.78万元的规模缩水了近1/3。

公司表示,募集资金将用于芯片测试中心建设项目、总部基地及研发中心建设项目以及补充流动资金。分析指出,募投项目的顺利实施有利于完善公司产业链布局,提升研发和量产效率,优化公司产品结构,增强公司在射频前端领域的市场竞争力。

自研可重构射频前端平台,已达国际领先水平

慧智微成立于2011年,是一家为智能手机、物联网等领域提供射频前端的芯片设计公司。主营业务为射频前端芯片及模组的研发、设计和销售。公司具备全套射频前端芯片 设计能力和集成化模组研发能力,技术体系以功率放大器(PA)的设计能力为 核心,兼具低噪声放大器(LNA)、射频开关(Switch)、集成无源器件滤波器(IPD Filter)等射频器件的设计能力,产品系列覆盖的通信频段需求包括 2G、3G、4G、 3GHz 以下的 5G 重耕频段、3GHz~6GHz 的 5G 新频段等,可为客户提供无线通 信射频前端发射模组、接收模组等。

目前慧智微的产品已应用于三星、OPPO、vivo、荣耀等 国内外智能手机品牌机型,并进入闻泰科技、华勤通讯、龙旗科技等一线移动终端设备 ODM 厂商和移远通信、广和通、日海智能等头部无线通信模组厂商。

2020年,慧智微的 5G 新频段全集成发射模组产品 进入头部客户供应体系,推动公司的 5G 模组收入快速上升。

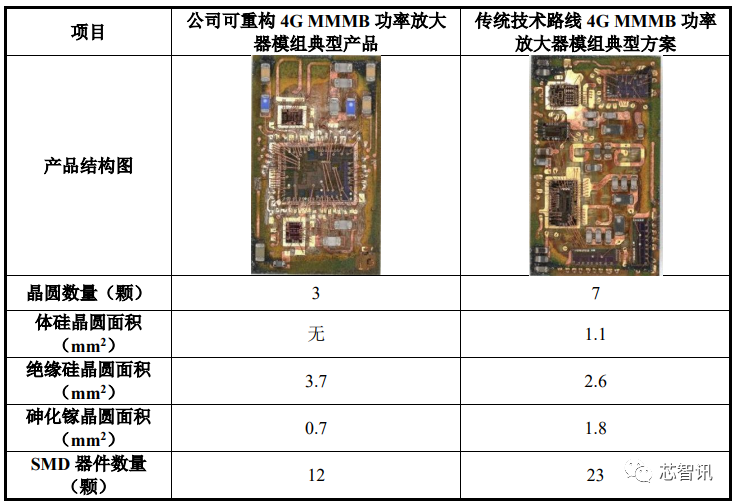

自 2011 年成立以来,慧智微一直专注于射频前端芯片领域,基于多年的技术积累,提出了拥有自主知识产权的 AgiPAM®️可重构射频前端平台,采用基于“绝缘硅(SOI) 砷化镓(GaAs)” 两种材料体系的可重构射频前端技术路线,具备快速迭代、高性价比、高集成度、自主可控等优势。

慧智微的“多频多模移动终端可重构射频芯片关键技术与产业化应用”项目获得了中国通信学会授予的 “2021 年通信学会科学技术一等奖”,认为“基 于 SOI 和 GaAs 的 SiP 架构的可重构射频前端设计方案支持软件控制和调谐,使得目标频段模式下的性能得到进一步优化,解决了传统射频前端芯片无法有效进 行多频段多模式覆盖的问题”,经该奖项的评价委员会认定,“该项目总体技术达 到国际先进水平,其中 SOI 和 GaAs 的 SiP 架构的可重构射频前端芯片技术处于国际领先水平”。

据介绍,目前慧智微的可重构射频前端架构的相关产品累计出货已经超过 1 亿颗,充分验证了公司技术路线的适用性和产品质量的可靠性。

国内智能手机5G L-PAMiF市场份额第二

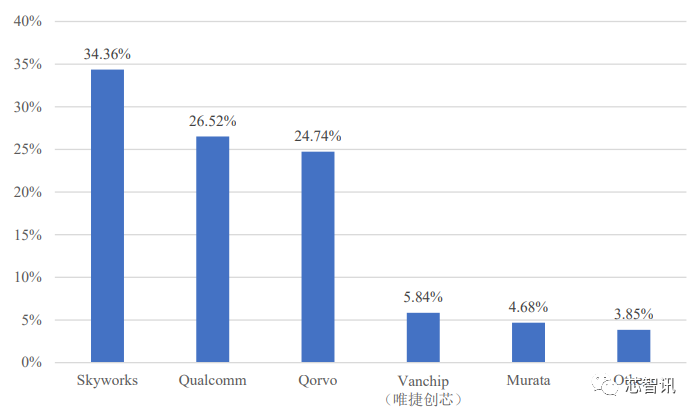

目前全球射频前端市场仍由美系和日系厂商占据主导地位。根据 Yole 数据,2022 年射频前端市场全球前五大厂商 Skyworks(思佳讯)、Qorvo(威讯)、Broadcom(博通)、Qualcomm(高通)、 Murata(村田)合计市场份额(按模组和分立器件合并口径)合计为 80%。在射频前端领域,除了慧智微以外,国产公司还包括卓胜微、唯捷创芯、紫光展锐、 飞骧科技、昂瑞微等。

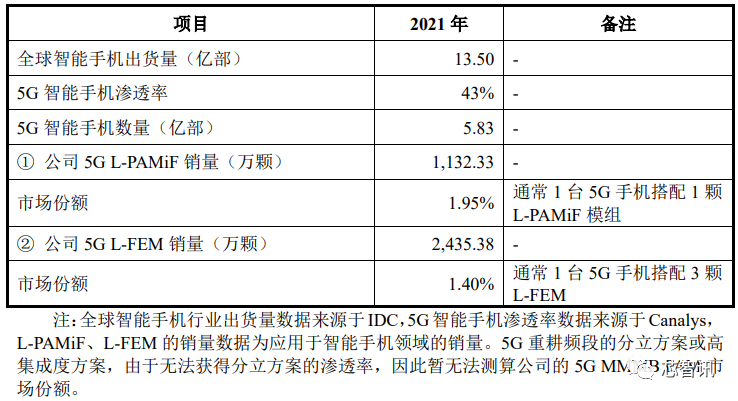

根据全球 5G 智能手机出货量及公司相关产品出货量进行模拟测算,预计 2021年慧智微在5G L-PAMiF和5G L-FEM市场的份额分别为1.95%和1.4%。

根据 TSR 数据显示,2021 年智能手机领域 5G 新频段5G L-PAMiF领域的主要供应商为Skyworks、Qualcomm、Qorvo、 Murata 等境外供应商,2021 年其出货量合计市占率为 90.3%,国产厂商最高市占率预计不超过 9.7%。

2021年慧智微在智能手机领域 5G L-PAMiF 出货量为 1,132.33 万颗,同口径下市占率估算约为 1.95%。2021 年,国产厂商中 5G 新频 段 L-PAMiF 唯捷创芯的市占率为 5.84%,公司的市占率约为 1.96%,其他国产厂 商的市占率最多不超过 1.89%,可知 2021年公司的 5G 新频段 L-PAMiF 出货量在国产厂商中排名第二,仅次于唯捷创芯。

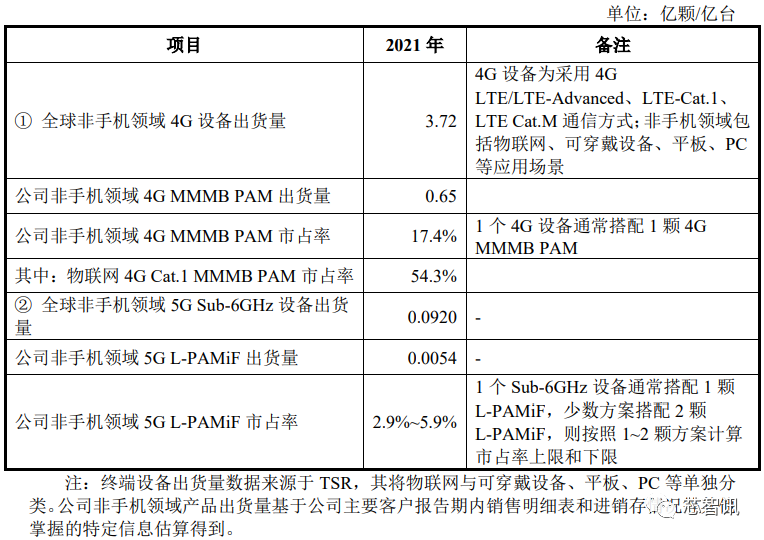

另外,根据 TSR 统计数据及公司的出货量统计,2021年慧智微在非手机领域4G发射模组、非手机领域5G新频段发射模组的市场占有率估算约2.9%~5.9%。

2022年营收同比下滑30.60%,三年累计亏损近7.2亿元

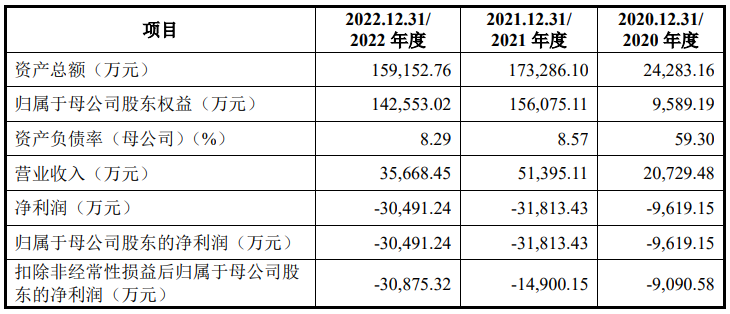

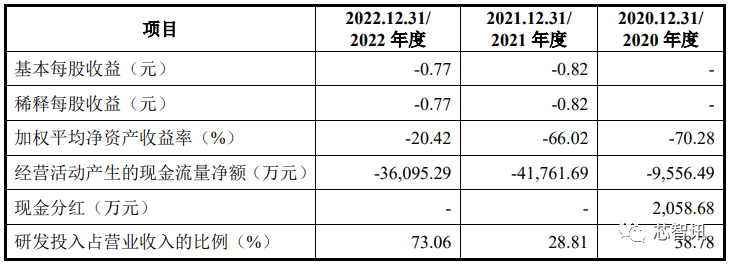

报告期内,慧智微营业收入分别为 20,729.48 万元、51,395.11 万元和 35,668.45 万元,其中 2021 年较 2020 年同比增长147.93%,2022 年较 2021 年同比下滑30.60%。三年累计营收约10.78亿元。

慧智微解释称,2022 年收入出现下滑情况,主要原因系:2022 年以来,国际国内形势多变,俄乌冲突、通胀上升等因素影响了全球终端消费力,导致下游智能手机市 场和物联网市场的需求转弱,存在一定的库存消化压力,对于射频前端行业的整 体发展产生了一定程度的不利影响;此外,受行业周期变化影响,下游客户开始 控制库存风险,存量项目如三星品牌机型项目(闻泰科技 ODM)、OPPO 品牌机型项目出货量大幅下降;增量项目未能及时接续且出货规模较小。

报告期内,慧智微净利润分别为-9,619.15 万元、-31,813.43 万元和-30,491.24 万元,累计亏损了71923.82万元;截至 2022 年 12 月 31 日,慧智微未分配利润金额为-55,244.38 万元,存在累计未弥补亏损,公司预计在未来一定期间内未弥补亏损将继续扩大。

慧智微表示,报告期内持续亏损,主要原因是一方面公司实施了股权激励,报告期各期确认股份支付金额分别为 1,560.22 万元、26,323.89 万元和 16,969.16 万元,另一方 面为保证产品能够紧跟下游应用市场的需求,缩小与海外龙头企业的技术差距, 公司持续进行高额的研发投入所导致。

在招股书当中,慧智微还公布了最新的2023年一季度业绩预期,预计该季度可实现营业收入金额为11,551.12万元至12,569.04万元,同比增长10.21%至19.92%;归母净利润为-7,833.62 万元至-6,851.22 万元, 较 2022 年一季度同比亏损收窄0.17%至12.69%;扣非净利润为-7,904.42 万元至-6,922.39 万元,同比亏损缩窄 3.39%至15.39%;扣除股份支付后归母净利润为 -4,171.13 万元至-3,188.73 万元,同比亏损分别扩大 12.76%至缩窄13.80%。

慧智微表示,一季度仍处于亏损状态主要是由于:公司本期股份支付费用摊销金额 为 3,662.49 万元;公司处于产品研发与头部客户拓展阶段,且现阶段处于 5G 迭 代的关键时期,5G 射频前端方案尚在演进,公司持续进行较大的研发投入以完 善核心产品线,满足头部客户的需求。

5G模组营收占比升至46.71%,但毛利率已降至27.04%

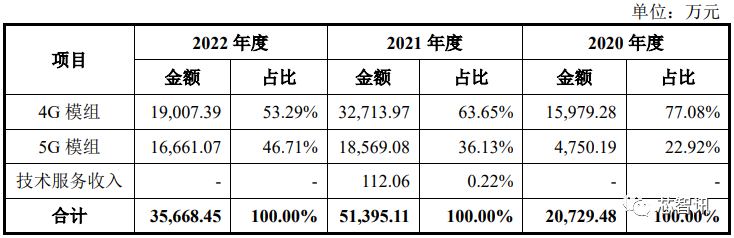

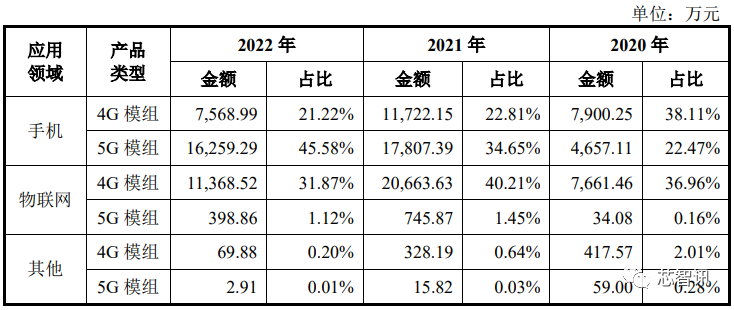

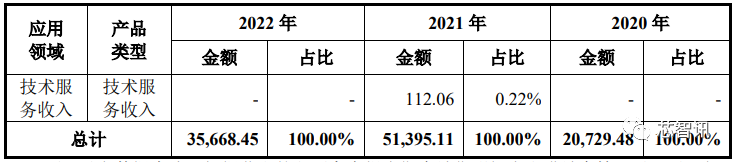

从产品营收构成来看,报告期内慧智微的主营产品包括5G模组和4G模组,主要应用于手机和物联网领域。其中,4G模组营收占比持续降低,5G模组营收占比则持续增长,2022年5G模组占比已经提升至46.71%。

慧智微表示,在射频前端国产化趋势下,随着公司不断加快客户导入速度和新产品研发能力的增强,公司的收入规模快速上升。随着5G新频段全集成发射模组产品进入头部客户供应体系,将推动公司的 5G 模组收入快速上升。

另外,报告期内,慧智微支持 2G 频段的 TxM 销售收入分别为 5,575.71 万元、6,828.79 万元和 4,297.38 万元,占公司当期收入的比例分别为 26.90%、13.29%和 12.05%,占比逐渐下降。若未来 2G/3G 退 网顺利推进,存量 2G/3G 设备将被 4G/5G 设备替代,尽管 4G/5G 频段产品需求 可能提高,但 TxM 产品的市场需求将逐渐下降,公司未来 TxM 的销量存在大幅下降的风险。

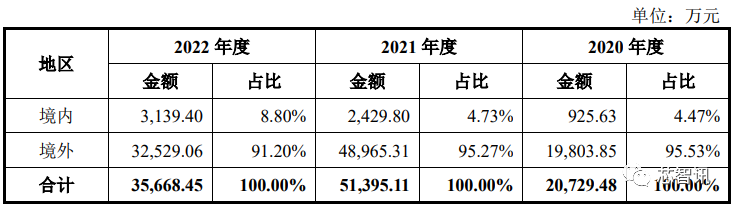

从营收地域来源看,2020 年、2021 年和2022 年公司境外销售收入分别为 19,803.85 万元、48,965.31 万元和 32,529.06 万元,占主营业务收入的比例分别为 95.53%、95.27%和 91.20%。可以看到,慧智微来自境外的营收占比一直高达90%以上,境内营收占比不足10%。

从应用领域来看,报告期内,慧智微超过一半的营收都是来自于手机市场,物联网市场占比大约在30%~45%之间。2022年慧智微来自手机市场的营收占比已达66.8%。

从毛利率来看,虽然慧智微销售的5G模组的毛利率远高于4G模组,但是近年来5G模组的毛利率在不断下滑,相比之下4G模组的毛利率则在增长。

招股书显示,报告期内,慧智微的4G模组在物联网领域的毛利率分别 为-12.84%、7.91%和12.80%,整体呈现上升趋势。4G模组在手机领域的毛利率分别为-0.03%、-0.53%和4.84%,也呈现上升趋势。

慧智微的5G模组于2020年开始规模量产,并主要应用于手机领域。报告期内,公司手机领域的5G模组毛利率分别为50.98%、35.31%和27.04%, 呈下降趋势,主要受产品结构变化、行业周期下行及竞争程度加剧导致5G产品价格下降的综合影响。

报告期内,慧智微的综合毛利率分别为6.69%、16.19%和17.97%,呈现增长态势。

三年累计研发投入4.89亿元,在营收当中占比达45.37%

报告期内,慧智微为保持技术与产品的市场竞争力,持续进行高额的研发投入,剔除股份支付后研发费用分别为 7,588.54 万元、11,552.88 万元和 18,520.96 万元,占营业收入的比例分别为 36.61%、 22.48%和 51.93%,研发投入占比较高。

2020年至2022 年,慧智微累计研发投入 48,905.65 万元,占营业收入的比例 为 45.37%。

截至 2022 年 12 月 31 日,发行人及其子公司合法拥有 110 项专利权,其中 66 项境内发明专利,19 项境内实用新型专利,25 项境外发明专利。

慧智微表示,未来,随着公司在射频前端领域的持续深耕,公司需要对技术和产品研发投入更多资源,如果公司在研发过程中研发方向误判或关键技术未能突破,则将导致公司经营面临一定风险。

存货规模持续上升,2022年已接近5亿元

根据招股书显示,报告期各期末,慧智微存货账面价 值分别为 5,559.26 万元、33,410.30 万元和 48,964.29 万元,存货规模随业务规模扩大而逐年上升。

慧智微表示,公司主要根据预计的客户需求、上游产能情况和公司库存情况等制定采购和 生产计划,并根据市场变化动态调整备货水平。

2021年度,在公司业务规模不断扩大的基础上,由于晶圆、 基板和封测产能紧张,公司主动采取了增加备货的措施,导致期末存货水平有较大幅度的增长。2021 年,由于上游供应产能紧张,公司依据行业惯例与主要供 应商 GLOBAL FOUNDRIES 和珠海越亚达成产能保障协议,约定 2022 年至 2024 年为公司预留晶圆和基板产能。虽基于市场供需情况及良好合作关系存在与供应商协商动态调整的空间,但公司负有按照协议约定进行采购的义务。

受存货规模持续上升,市场需求下滑的影响,也导致了慧智微计提存货跌价准备余额规模的增加。报告期各期末,公司存货跌价准备余额分别为 1,838.38 万元、2,822.29 万元 和 2,334.21 万元,占各期期末存货余额的比例分别为 24.85%、7.79%和 4.55%。

慧智微表示,公司产品的下游应用领域以消费电子为主,市场需求变化较快,如果未来市场需 求环境发生变化或公司不能有效拓宽销售渠道等原因使得公司存货无法顺利销 售;或因为市场竞争加剧、公司产品性能缺少竞争优势等使得产品价格大幅下跌, 将存在存货积压或进一步计提存货跌价准备的风险。

前五大客户营收占比超75%

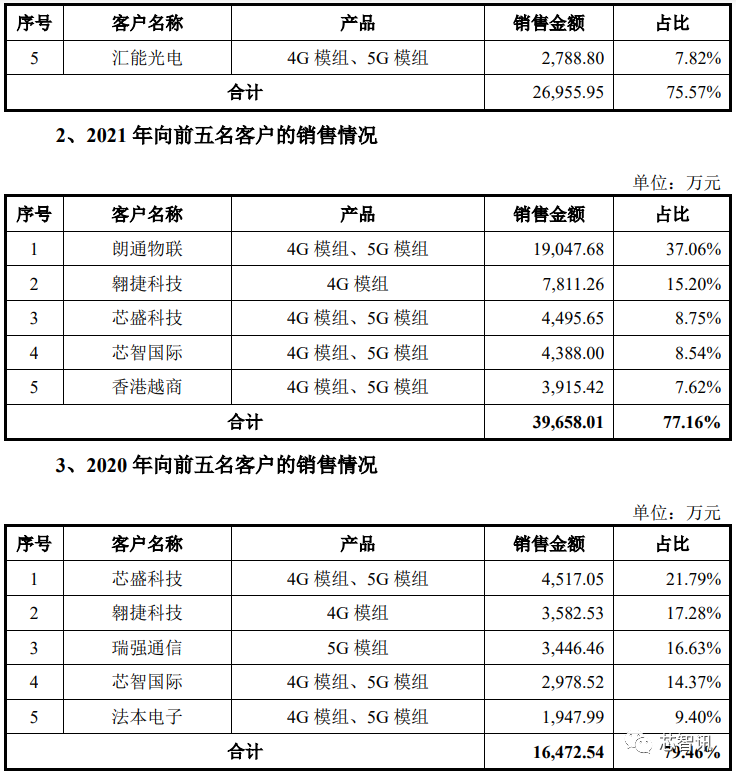

报告期内, 公司对前五大客户销售收入合计占当期营业收入的比例分别为 79.46%、77.16% 和 75.57%。

慧智微表示,由于其下游终端应用领域主要包括智能手机和蜂窝物联网设备等,下游客户的市场集中度较高,导致报告期公司的客户呈现较高的集中度。但不存在来自单一客户主营业务收入占比超过 50%的情形。

需要指出的是,慧智微于 2020 年来自瑞强通信、于 2021 年来自朗通物联的毛利贡献占比分别超过 50%,并且2022年朗通物联依然是慧智微的第一大客户,营收贡献比达28.46%。这也意味着朗通物联对于慧智微的毛利率影响依旧较大。

不过,慧智微解释称,2020-2021年的情形具有阶段性,符合公司持续导入并聚焦头部客户的经营策略,随着客户结构的不断丰富,2022 年公司已不存在单一客户毛利贡献占比超过 50%的情形。

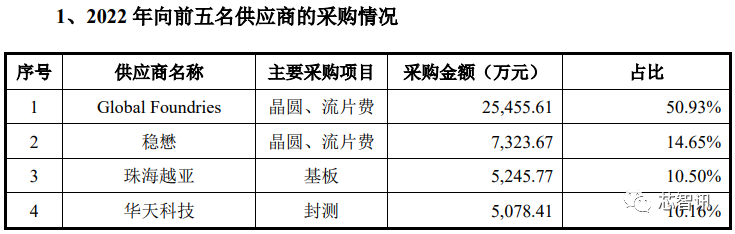

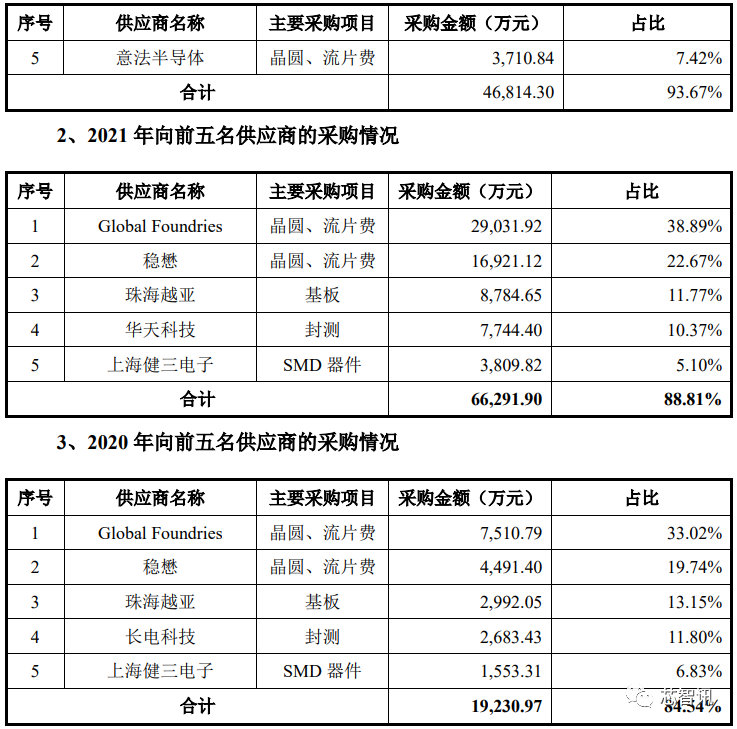

前五大供应商占比已超90%

慧智微主要采用 Fabless 经营模式,委托加工环节为晶圆制造代工采购、基板 代工采购、封装测试代工采购,直接采购的主要原材料包括 SMD 器件等。

报告期内,慧智微主要晶圆代工厂包括 Global Foundries、稳懋、 意法半导体,基板代工厂为珠海越亚等,封测代工厂包括华天科技、长电科技等。报告期内, 公司向前五大供应商采购金额占当期采购总额比例分别为 84.54%、88.81%和 93.67%。

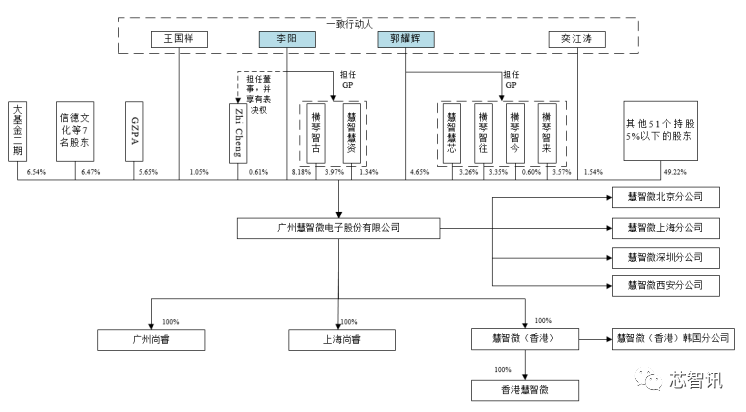

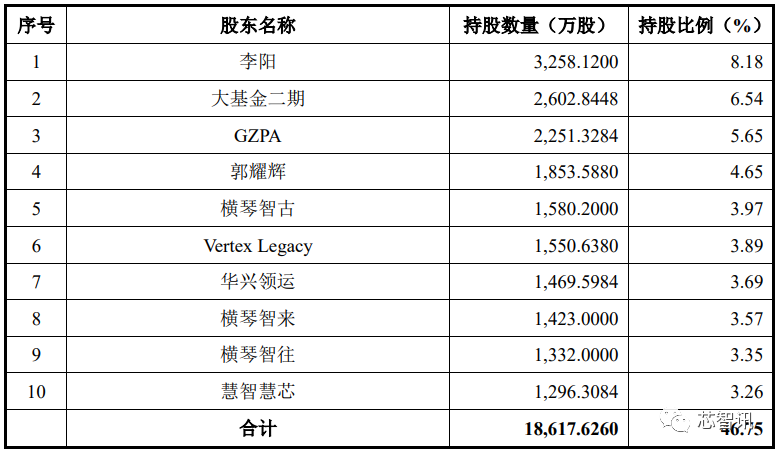

实际控制人为李阳、郭耀辉,大基金为第二大股东

截至本招股说明书签署日,慧智微实际控制人李阳、郭耀辉合计直接持有发行 人 12.84%的股份,通过慧智慧资、横琴智古、Zhi Cheng、慧智慧芯、横琴智往、 横琴智今、横琴智来等七家持股平台控制发行人 16.70%的表决权,同时通过与 奕江涛、王国样的一致行动关系控制发行人 2.60%的表决权,因此李阳、郭耀辉合计控制发行人的表决权比例为 32.13%。

虽然,自公司成立以来,李阳、郭耀辉一直为公司管理团队的核心人员,能够影响、控制公司的总体战略部署和日常经营决策。但是,根据本次公开发行的方案,发行人本次发行新股占发行后总股本的比例为12%。本次发行完成后,李阳、郭耀辉控制发行人的表决权比例为28.27%。这将使得李阳、郭耀辉对于上市公司的控制权减弱。

慧智微也在招股书当中提示称,虽然李阳、郭耀辉的一致行动人均出具所持股份上市后锁定 36 个月的承诺,但公司实际控制人控制股权比例较低,存在公司控制权不稳定的风险,可能会对公司业务开展和经营管理的稳定产生不利影响。

小结:

从招股书来看,慧智微业绩并不好,近三年累计营收10.8亿,亏损就达到了7.2亿。慧智微主要收入还是来源于智能手机市场,但是自2022年以来,全球智能手机市场就呈现了持续下滑的态势,根据IDC数据,2022 年全球智能手机出货量同比下滑 11.3%。目前全球经济恢复的态势仍然不稳定,下游应用领域的终端需求仍面临较大的去库存压力。而这也无疑将会对慧智微业绩造成不利影响。

慧智微也在招股书中表示,公司所处行业及下游应用市场进入去库存周期,短期内下游客户的新产品推出需求、芯片采购需求减少,从而导致射频前端行业出现阶段性下滑,2022年境内外多家射频前端厂商营收出现同比下降的情形。当前公司正处于关键发展时期, 行业的阶段性下行导致公司与客户部分意向合作项目出现暂缓或者放缓的情形, 新产品及新客户的导入速度变慢,对公司的业务开展造成一定程度的不利影响。

不过,从慧智微一季度的业界预期来看,营收同比有望增长10%以上,亏损也有望进一步缩窄。这似乎是一个好的迹象。

根据慧智微的测算,在相关假设条件成立的前提下(以 4G 模组 3%-6%的毛利率、5G 模组 30%-33%的毛利率为经营目标的情况下,随着 5G 渗透率的不断提升,公司 5G 模组收入占比提升至 60%-70%区间,公司预计研发费用占比将降低至 14%-16%区间、管理费用占比 将降低至 4%-6%区间、销售费用占比将降低至 1%-3%区间),预计公司在收入超过13亿元的时候实现盈亏平衡。

但是,慧智微2022年的营收规模才只有3.57亿元,我们即使按照高达50%的年复合增长率来计算,也要等到2026年才能突破13亿元的营收,如果这当中不能保持每年50%的增长,或者甚至出现下滑,恐怕要想实现盈亏平衡的目标就需要更长的时间了。

编辑:芯智讯-浪客剑