6月7日,深交所受理深圳市江波龙电子股份有限公司(简称“江波龙”)的创业板上市申请,并披露了江波龙的招股书。根据招股书显示,本次发行前,江波龙总股本为 37,086.4254 万股,本次在创业板公开发行数量不低于发行后公司总股本的10%,且不超过4200万股,拟募资15亿元,将主要用于江波龙中山存储产业园二期建设项目、企业级及工规级存储器研发项目,以及补充流动资金。

持续深耕20多年,江波龙成全球存储市场重要玩家

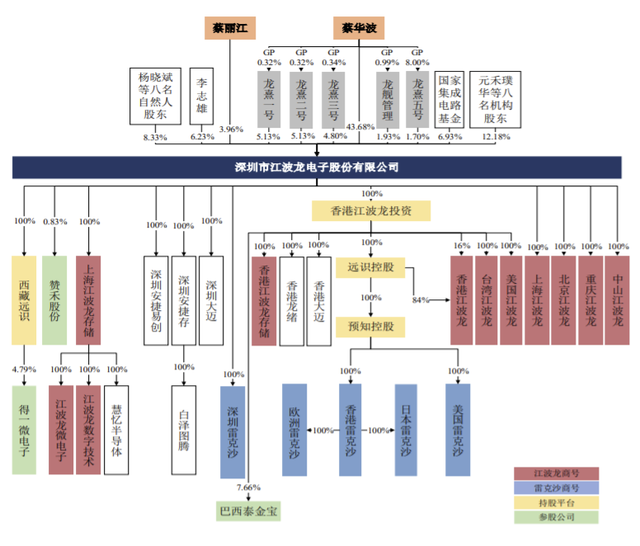

资料显示,江波龙成立于1999年,主要从事Flash及DRAM存储器的研发、设计和销售。公司聚焦存储产品和应用,形成固件算法开发、存储芯片测试、集成封装设计、存储产品定制等核心竞争力,提供消费级、工规级、车规级存储器以及行业存储软硬件应用解决方案。

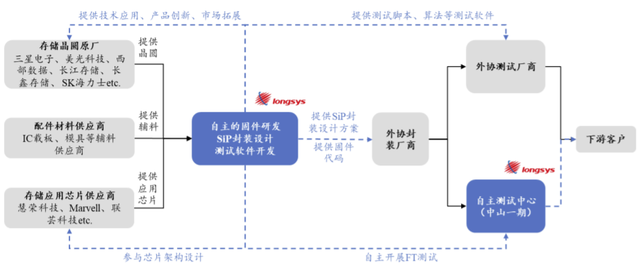

江波龙主要聚焦半导体存储应用产品的研发设计与品牌运营,包括固件算法开 发、系统级集成封装设计(SiP)、存储芯片测试算法以及存储应用技术开发等。 公司根据市场需求确定产品方案后,开发存储芯片固件,匹配存储晶圆并定制主控芯片等主辅料,委托专业的封装测试企业按照公司设计的封装测试方案进行封 装测试。此外,公司针对部分客制化产品和有技术保密需求的产品,通过在中山的测试产线,在有效保护核心测试技术的同时,实现部分核心产品的高速、高频、大规模、低功耗的存储芯片测试。

公司整体的运营模式如下图所示:

通过不断的技术创新,公司驱动自身规模和价值提升,通过创新封装集成设计和 NAND Flash 主控芯片定制,成功开发了一体化 U 盘模块(UDP)和 SSD 模块(Mini SDP), 有效简化产品后端组装工艺,实现规模化、高品质量产,改变了 U 盘和 SATA SSD 产业生态,为公司带来业务规模和市场价值。2011年,公司开始自主开发 eMMC 存储器。2017年,江波龙收购了全球领先闪存品牌Lexar,加码消费级存储市场。2019年江波龙开始规模量产工规级、车规级 eMMC 存储器,在国产 eMMC 存储器领域具有市场领先地位。自2020年开始,公司开始涉足DRAM模组市场,推出了基于长鑫存储DRAM颗粒的DDR4内存条。

△江波龙基于长鑫存储的DRAM颗粒的DDR4内存条

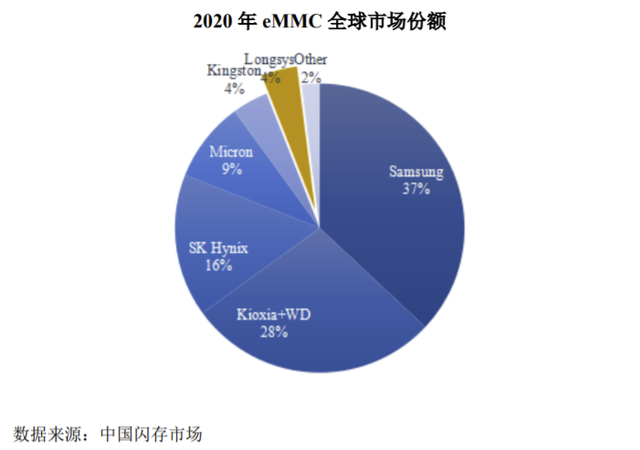

根据中国闪存市场(CFM)发布的2020年 eMMC 嵌入式存储市场份额排名,公司eMMC产品市场份额位列全球第七名。

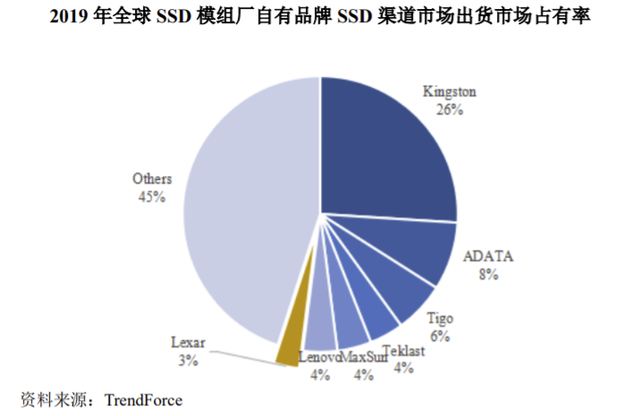

根据 Trend Force 发布的 2019 年全球 SSD 模组厂自有品牌渠道市场出货量排名,公司旗下 Lexar 品牌 SSD 出货量位列全球第七名。

根据 Omdia (IHS Markit)数据,2020年 Lexar 存储卡全球市场份 额位列第三名、Lexar 闪存盘(U 盘)全球市场份额位列第四名。

公司经过多年技术积累与品牌沉淀,凭借产品品质与技术服务方面的竞争力, 已与华勤技术、闻泰科技、龙旗技术、天珑移动、沃特沃德、中诺通讯、禾苗通 信等行业领先的整机 ODM 厂商形成稳定的合作关系,行业类存储器进入传音控 股、中兴通讯、烽火通信、三星电子、TCL、创维、海尔、海信、小米、字节跳动、萤石网络、石头科技、科大讯飞、联想、华硕、清华同方、深信服、奇瑞汽 车、长安汽车等行业龙头客户的供应链体系。消费类存储器客户包括京东、亚马 逊、沃尔玛、BestBuy、OfficeDepot、Staples、B?&H 等知名零售商。公司曾多次 荣获联想、深信服、中兴通讯、清华同方等客户授予的“优秀供应商”等荣誉称号。

研发人员占比46.95%,有效专利399项

截至 2020 年 12 月 31 日,公司员工1067人,其中研发人员501人,占公司员工总数的46.95%。同时,公司还自主培养了 4 名深圳市高层 次专业人才(地方级领军人才)。

报告期内累计研发投入38,791.74 万元。截至 2020 年 12 月 31 日,公司获得境内外有效专利 399 项(境外专利 83 项),其中发明专利 143 项,荣获中国专利优秀奖 2 次,软件著作权 63 项。

全流程把控,掌握多项核心技术

根据招股书显示,江波龙在产品开发与制造的各个关键环节都有深入的参与,并拥有自己的核心技术。另外,在公司发展的各个阶段,开发并应用了多项创新技术,研发了多款创新产品。

公司技术创新具体体现为:(1)公司具备全面自主可控的固件开发能力和持续创新能力。公司创新开发多种自有固件算法,自主开发的固件覆盖全部产品线,同时为公司产品实现客 制化功能提供软件支撑。(2)公司具有领先的 SiP 集成封装设计能力。公司持续创新 SiP 封装方案, 实现存储产品的小型化、模块化和多功能化,曾成功开发一体化封装的 U 盘模 块(UDP)和 SSD 模块(Mini SDP),开发小尺寸 BGA SSD 产品(11.5mm*13mm) 等创新形态产品。(3)公司创新开发多项存储芯片测试算法,并通过自主研发、与第三方合作开发等多种方式开发测试硬件设备,形成行业领先的测试解决方案,实现存储 芯片高速、高频、大规模、低功耗测试。

公司自主培养了具有丰富行业经验的 Flash 晶圆分析团队,核心成员具有 10 年以上存储晶圆原厂研发或测试经验,能 够深入进行物理信号分析、电气特性测量、技术参数分析、失效分析、极端环境 可靠性适应分析、命令时序组合考验等。公司引入产品生命周期管理系统(PLM), 全流程管理新产品研发与导入,自主开发仿真测试系统(APE)和研发验证平台 (LVTS)并引进国际主流仿真软件支撑研发过程的测试与验证。晶圆分析团队 对 Flash 进行全方位品质画像、分级,深入进行产品应用仿真,模拟器件应用到 各领域对应产品的具体表现,在新产品导入前即实现更为全面的应用分析,有效 提高产品研发的成功率,减少后端调试以缩短产品开发周期。

固件(Firmware)是出厂预设在存储器中,运行在闪存控制器内部的程序代 码,担任着存储器中协议处理,数据管理和硬件驱动等核心工作。如 SSD 固件 包括传输协议处理、逻辑管理算法、数据加密和保护、闪存驱动、介质保护、异 常处理和设备健康管理等功能,对存储器设备的功能、性能、可靠性、寿命等关 键指标具有重要影响。 固件开发能力是 Flash 存储产品企业的核心竞争力之一。公司在所有主要固件算法领域均具有自主可控的核心知识产权,在接口协议、Flash 晶圆管理、功耗管理、性能调优、数据保护、可靠性保障等方面具有深厚积累,可有效改善公 司产品在功耗、性能、可靠性等方面的表现。公司通过固件算法创新,有力支撑 产品创新功能的实现。

在存储芯片测试方面,公司自主设计30余种核心测试算法及测试软件,包括测试扫描算法、多平台测试软件等。

在集成封装设计领域,公司掌握SiP芯片基板开发、结构设计、信号仿真、 标准定义和失效分析等技术,同时有能力设计定义主控芯片平台架构、特殊的协 处理功能模块,如智能搜索、矩阵运算等。

三年累计营收超172亿元,营收与利润持续增长

招股书显示,2018-2020年度,公司营业收入分别为 422,834.66 万元、572,053.03 万元和 727,590.41 万元,归属于母公司股东的净利润分别为-6,012.48 万元、11,024.50 万元和 27,623.89 万元。可以看到,近两年公司的营收同比增速达35.3%、27.2%,净利润2019年在上年大幅亏损的基础上,成功扭亏为盈,2020年的净利润同比更是实现了近151%的增长。从趋势来看,公司的销售规模和盈利能力正保持持续快速的增长。

嵌入式存储产品占比达45.08%

以具体的产品类别来看,报告期内,公司主营业务收入主要来源于嵌入式存储、固态硬盘和移动存储。其中嵌入式存储和固态硬盘的收入规模和占比也在持续提升,2020年占比分别已达45.08%和25.56%。移动存储产品主要包括 U 盘、存储 卡及个人便携移动存储设备等,报告期内收入规模较为稳定,但随着公司整体收 入规模的增长,销售占比明显下降。内存条是公司 2020 年新推出的产品,尚处于市场推广期,收入贡献较小,但增长较快,2020年销售额已达2.45亿元,销售占比已达3.37%。

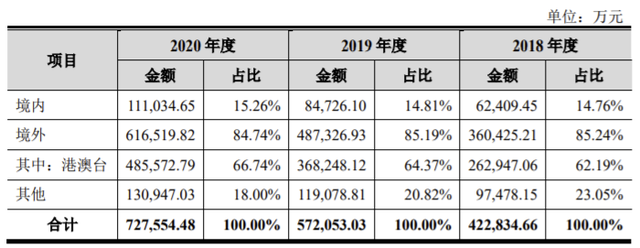

境外收入占比约85%

报告期内,江波龙营业收入主要来自于境外,境内占比相对较低,分别只有14.76%、14.81%和15.26%。其中划归境外的港澳台地区营收占比分别为62.19%、64.37%和66.74%。

对此,江波龙表示,公司港澳台地区收入占比较高与行业惯例相一致。香港地区商业环境成熟,物流系统发达,运输条件便利,在资源和配套能力等方面具有较强的优势,已经成为电子产品的重要国际集散地,考虑到物流、交易习惯、税收和外汇结算等因素,香港交货已是行业惯例,部分境内客户亦主要通过其香港分支机构或供应链公司进行采购。

因此,如果将中国大陆和港澳台地区合并来看,合计占营业收入的比例则分别为 76.95%、79.18%和 82.00%。

存货规模较大,有跌价风险

报告期各期末,公司存货账面价值分别为 133,271.44 万元、182,541.70 万元 和 224,600.60 万元,占流动资产的比例分别为 57.26%、52.53%和 52.24%,公司 期末存货规模较大,且可能随着公司经营规模的扩大而进一步增加。

江波龙表示,公司每年根据存货的可变现净值低于成本的金额计提相应的跌价准备。存货规模较大对公司 流动资金占用较大,未来如果市场供需发生较大不利变化,原材料价格大幅波动, 或产品市场价格大幅下跌,公司将面临存货跌价损失的风险,从而对公司财务状况及经营成果带来不利影响。

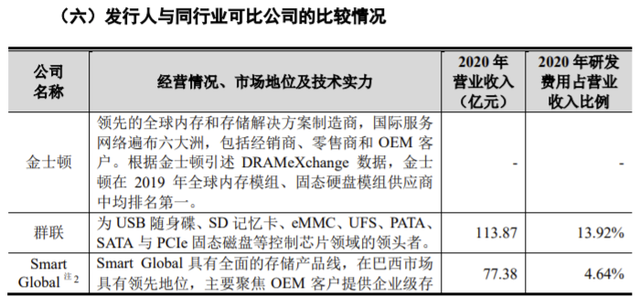

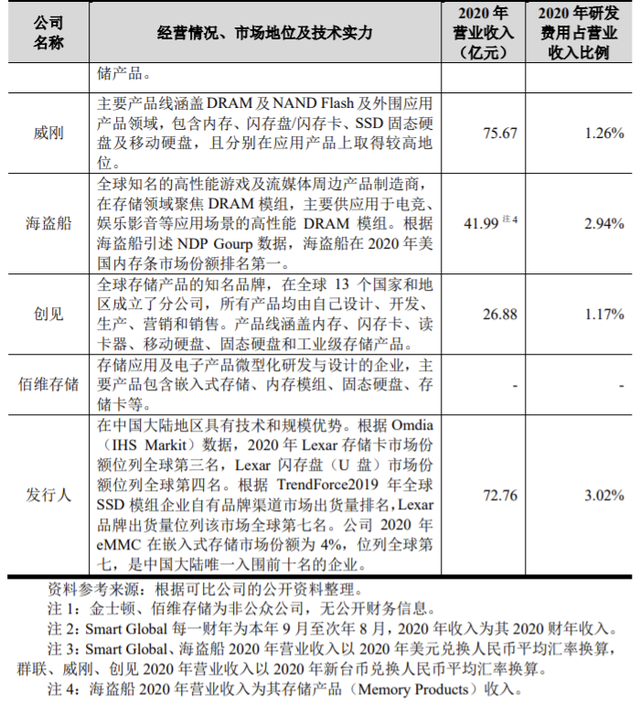

与同行业比较:营收规模及研发费用占比居于中部

从营收规模和研发费用占比方面与同行业的另外5家企业的对比来看,江波龙的营收规模居于第四,研发费用占比居于第三。

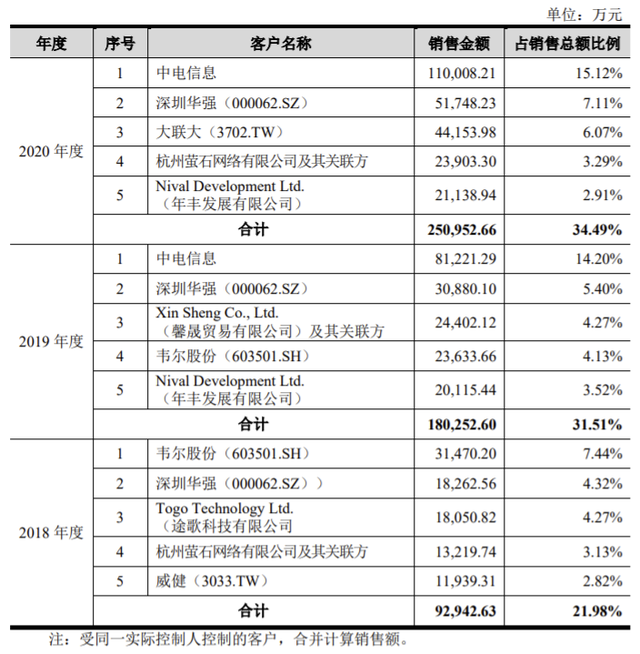

前五大客户主要为代理商,占比低于35%

2018-2020年,江波龙的前五大客户贡献的销售金额分别为92,942.63万元、180,252.60万元、250,952.66万元,在总销售金额中的占比分别为21.98%、31.51%、34.49%。虽然前五大客户的销售金额和占比都在持续提升,但是总体的占比都一直是低于35%,不难看出,江波龙对于前五大客户的依赖程度并不高。

具体来看,江波龙的前五大客户主要为代理商。比如,2018-2020年,深圳华强一直是江波龙的第二大客户。2019-2020年中电信息也一直是江波龙的第一大客户。2020年,大联大也成了江波龙的第三大客户。

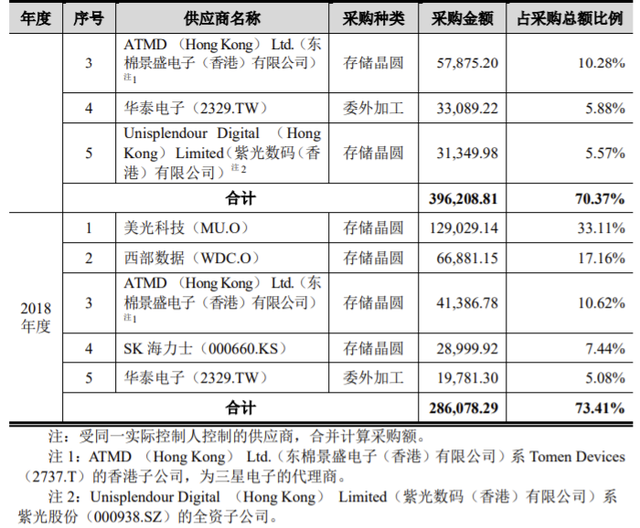

前五大供应商主要为存储晶圆厂,合计采购金额占比超70%

江波龙产品的主要原材料为存储晶圆。存储晶圆制造属于资本密集型和技术密 集型的高壁垒行业,资本投入大,技术门槛高,规模效应明显,上述特点导致全球存储晶圆供应集中度较高。

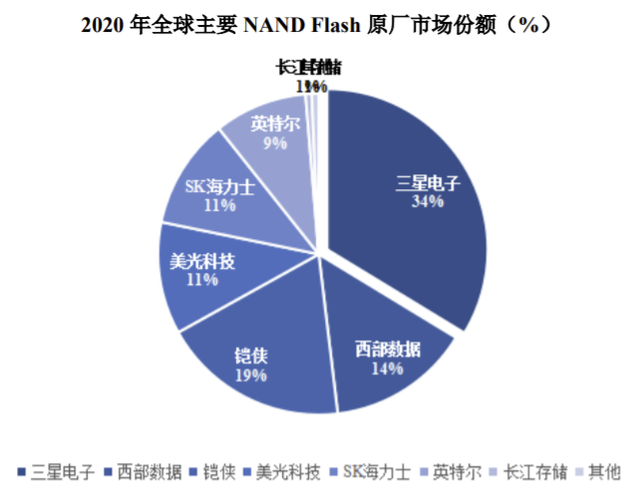

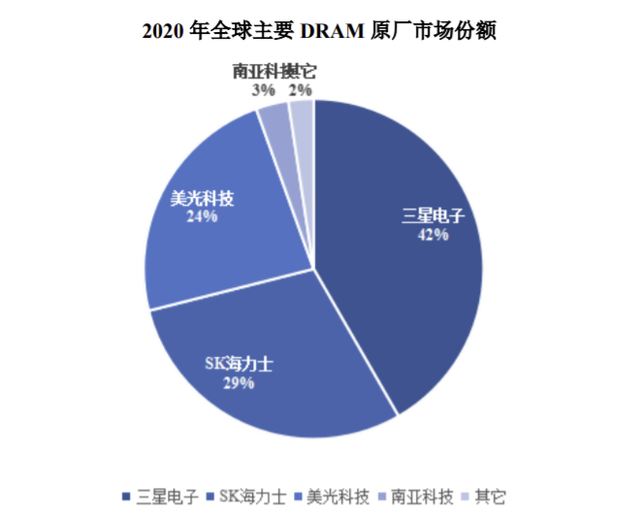

根据 Omdia(IHS Markit) 统计,2020 年三星电子、铠侠、西部数据、SK 海力士、美光科技、英特尔在全球 NAND Flash 市场 份额(以销售额计)约为 98.69%,三星电子、SK 海力士、美光科技在全球 DRAM 市场份额(以销售额计)约为 94.51%。

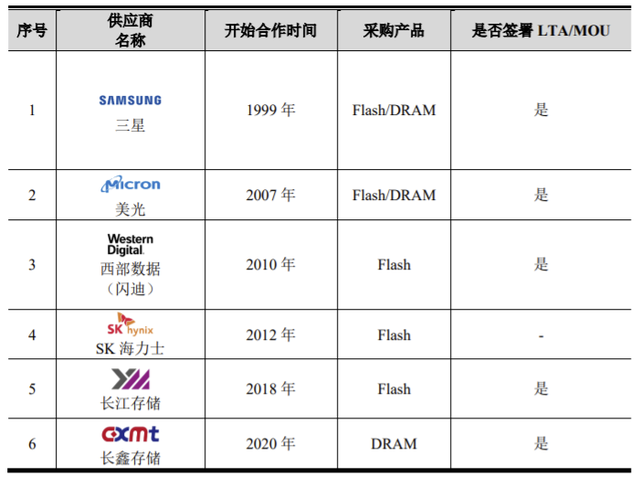

根据招股书显示,在存储晶圆领域,江波龙与全球最大的存储晶圆原厂三星电子合作历史超过 20 年,与全球领先的存储晶圆原厂美光科技、西部数据(闪迪)亦有超过 10 年的合作历史,近年来,随着国内存储晶圆厂商长江存储、长鑫存储的存储晶圆的量产与技术提升,江波龙也已与长江存储、长鑫存储开展了业务合作。

江波龙强调,存储晶圆原厂一般仅与少数重要客户签定长期合约(LTA)或商业备忘录(MOU),并在此框架内开展长 期直接合作。公司与全球主要存储晶圆原厂建立了长期紧密的伙伴关系,与部分主要晶圆供应商签有长期合约(LTA)或商业备忘录(MOU),在此框架内与晶圆原厂开展长期直接合作。

在主控芯片领域,公司基于慧荣科技(SMI)、联芸科技、美满电子(Marvell)等主流厂商的 主控芯片自主开发固件软件,并且深度参与主控芯片架构的定制,以实现高性能、 高品质、创新型产品方案。

在封装测试领域,公司产品的封装测试主要通过委外方式实现。公司与华泰电子、京元电子、矽品精密、 华天科技、深科技等行业领先的封装厂商密切合作,通过自主设计的集成封装方案(SiP 集成封装等)推动产品创新。

除委外生产外,江波龙还在中山建立了自主测试产线,主要针对客制化产品和技 术保密产品进行自主测试。公司针对涉及客制化功能(如支付安全)、包含客户 专有技术的产品,通过自主产线测试,确保测试的针对性并保护客户核心知识产 权安全;此外,对于利用公司核心测试技术(如存储芯片测试算法、RMT 测试 技术等)的产品,公司亦通过中山江波龙测试产线进行测试。

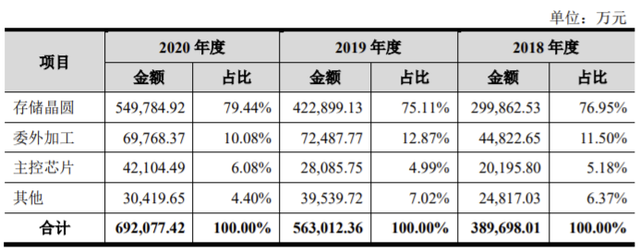

从江波龙2018-2019年度的各类型产品/服务的采购金额来看,存储晶圆的占比一直高达75%以上,委外加工占比约10%-13%之间,主控芯片的占比约5%-6%。显然,江波龙电子成本大部分是来自于存储晶圆。

以2020年为例,该年度存储晶圆的采购金额高达约54.98亿元。而2020年江波龙电子的营收也才72.76亿元。高昂的晶圆采购成本也制约了江波龙利润率的增长。

从江波龙的前五大供应商来看,报告期内,除了ATMD为三星代理、华泰电子为委外加工厂之外,其余位列前五大供应商的厂商均为存储晶圆厂。报告期内,江波龙从前五大供应商采购的金额在总采购金额中的占比合计分别为 73.41%、70.37%和71.96%。

显然,江波龙对于美光、三星、西部数据、SK海力士等头部的存储晶圆厂依赖程度较高。

对此,江波龙也表示,“我国相关产业起步较晚,存储晶圆主要采购自韩国、美国及日本厂商,尽管近年来在中国半导体产业政策和资本支持下, 以长江存储、长鑫存储为代表的国内存储晶圆厂商在技术和产能方面实现了实质性突破,但市场份额仍相对较小。存储晶圆行业较高的行业集中度,使得公司供应商相对集中。”

募资15亿元,建设中山存储产业园二期项目

招股书显示,江波龙此次拟IPO募资15亿元,主要用于江波龙中山存储产业园二期建设项目、企业级及工规级存储器研发项目,以及补充流动资金。

资料显示,江波龙中山产业园位于中山市翠亨新区,靠近在建的深中大桥靠中山一侧的入口,区位优势非常的不错。而江波龙早在2015年之时就与中山政府达成合作,拿下了200亩的土地。如今我们看到的已建成的是一期项目,主要包括江波龙的研发中心、车规级存储封测中心、存储博物馆、员工宿舍及相关配套功能区域等。

据介绍江波龙中山产业园一期项目建成后,江波龙的研发人员就基本搬到了中山(大约500人)。

对于江波龙中山产业园二期项目,蔡华波此前曾透露,将会引入产业链相关企业及合作伙伴,组建联合工厂,或者江波龙只提供场地,或者只参与投资,在园区内建立起一个围绕国产存储产业的产业链企业集群,形成协同效应。

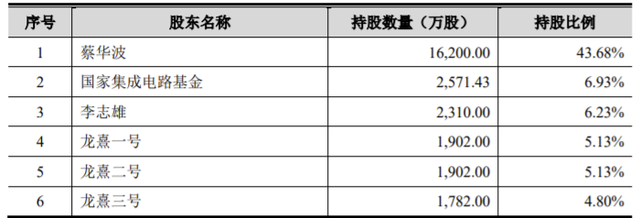

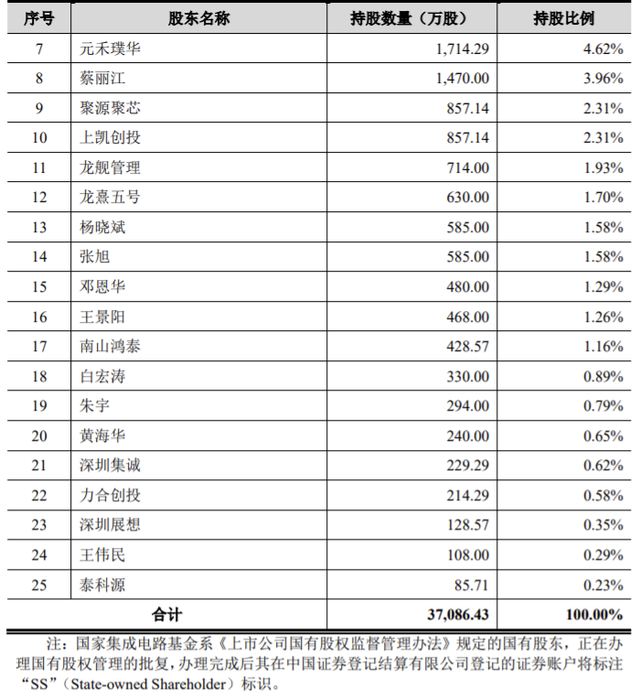

创始人蔡华波持股43.68%,大基金为第二大股东

截至本招股说明书签署日,公司的控股股东为蔡华波先生,实际控制人为蔡 华波先生、蔡丽江女士。蔡华波先生和蔡丽江女士系姐弟关系,两人合计直接和 间接控制 24,600.00 万股,占比 66.33%,其中蔡华波先生直接持有 16,200.00 万 股,持股比例 43.68%;蔡丽江女士直接持有 1,470.00 万股,持股比例 3.96%;同时,蔡华波先生通过担任龙熹一号、龙熹二号、龙熹三号、龙舰管理、龙熹五号五个股权激励持股平台的执行事务合伙人,间接控制 6,930.00 万股,占比 18.69%。公司根据员工的入职时间、职位级别,并结合员工的主观意愿,综合确定各员工的入股资格和出资额度。

此外,李志雄、杨晓斌、张旭、王景阳、白宏涛、邓恩华、黄海华、朱宇、 王伟民 9 名高管及核心骨干直接持股,合计持有公司 5,400.00 万股,持股比例合计14.56%。

需要指出的是,国家集成电路基金目前是江波龙的第二大股东,持股6.93%。

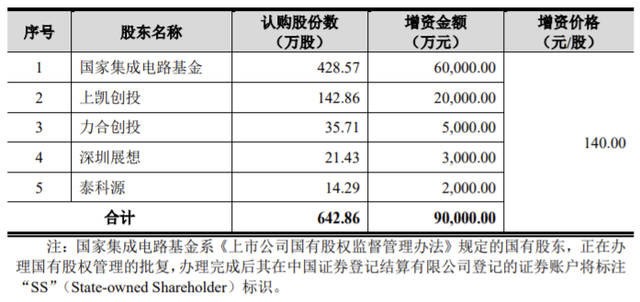

资料显示,2019 年 7 月 25 日,江波龙召开股东大会并作出决议,同意公司股本增加至 6,181.07 万股,本次增资由国家集成电路基金、上凯创投、力合创投、深圳展想、 泰科源 5 家投资机构合计认购新增的 642.86 万股。本次增资价格为140.00元/股。

如果江波龙顺利登陆创业板,那么发行后股本结构将出现小幅变动,蔡华波的持股比例将降至39.24%,国际集成电路基金持股比例将降至6.23%。

蔡华波早期创业时,股权100%由他人代持

值得一提的是,招股书还披露了江波龙蔡华波早期来深圳创业时的一段轶事。

资料显示,蔡华波出生于1976年,高中毕业后,便来深圳闯荡,1996年至1999年任深圳市海洋王投资发展有限公司业务员,1999年创建江波龙电子有限公司,当时,蔡华波才23岁。

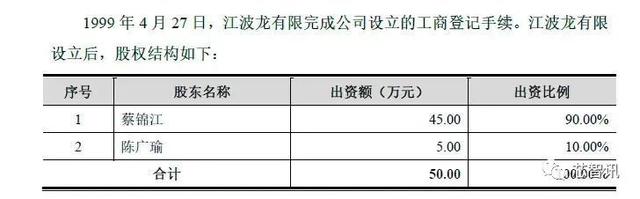

蔡华波当时处于创业初期,主要负责市场开发并需要经常出差,考虑到工商登记及变更等手续较为繁杂,故由其长兄蔡锦江代其办理工商登记设立手续并持股。

但根据当时的公司法,有限责任公司由二个以上五十个以下股东共同出资设立。同时深圳市工商局企业设立登记《填报说明》第三条要求“自然人作为股东的,至少有一人具有深圳市常住户口。”

由于当时蔡华波及其蔡锦江均没有深圳户口,于是蔡华波委托自己的朋友陈广瑜协助设立公司,并让陈广瑜与蔡锦江替其代持。

招股书披露,江波龙有限设立时,蔡锦江、陈广瑜并非江波龙有限实际出资人,系代蔡华波持股。

直到2001 年3 月16 日,江波龙有限召开股东会并作出决议,蔡锦江将其持有的江波龙35.00万元出资额转让给蔡华波、将其持有的10万元出资额转让给蔡丽江,陈广瑜将其持有的江波龙有限5 万元出资额转让给蔡丽江。同年3 月28 日,江波龙完成本次股权转让的工商变更登记公司,设立时的股权代持才得以解除。

编辑:芯智讯-浪客剑