芯片,是自动驾驶系统量产最大的瓶颈。

而自动驾驶芯片,或将成为中国本土芯片企业突破外资“十面埋伏”的历史性机遇。

如果中国芯片企业能够借此机会崛起,其领军者之一也许会是这家应用于自动驾驶领域的AI芯片制造商,他的名字是地平线。

一

芯片是中国经济最大的“命门”。

如果石油是中国经济的痛点的话,芯片则绝对是中国经济的“命门”。如果石油还可以动用战略储备的话,中国芯片的供应则完全掌握在外资手里。

2017年中国进口芯片价值高达2601亿美金,同期的石油进口金额仅为1623.3亿美金。

中国为全球制造了80%的智能手机,98%的个人电脑,48%的彩电,33%的汽车,但这些设备里面几乎所有的芯片都要依赖进口。

在全球20家营业额最大的芯片厂商排行榜中,没有一家中国大陆的企业。

在人类高速迈入智能社会之际,如果没有自己完善的芯片产业,中国的供给侧改革、实现中国梦等宏伟蓝图,将没有坚实的支撑点。

毫无悬念,在刚刚闭幕的“两会”中,发展集成电路再次被写入政府工作报告,且位列重点发展实体经济细分行业第一位。

中国政府为发展本土芯片产业,可以用“不顾一切”来形容。

芯片产业,几乎是中国第一个在国家层面成立专项投资基金的细分产业。2014年9月,国家集成电路产业投资基金一期成立,募集资金1387亿元,基本已投资完毕,总共带动5145亿社会资金投入到芯片产业。该基金的二期将募资1500-2000亿元,并于2018年下半年投入运作。

2018年3月底,中美贸易摩擦升级。

在此背景下的,2018年3月30日,为鼓励集成电路产业的发展,财政部联合税务总局、发改委和工信部再度出台重磅支持政策,对于所有制程在65nm以内的生产企业免征5年企业所得税,后五年所得税减半。

鉴于目前最新投产的的芯片制造项目的制程已逼近5nm,所以,所有新设立的芯片生产商事实上都将享受免税的优惠政策。

根据《中国制造2025》的目标,在2020年时,中国芯片的自给率要达到40%,2025年要达到50%。

美国对华的芯片封锁是不遗余力的。

从2016年起,中国资本的任何一项海外并购,一旦涉及芯片,就休想通过美国外国投资委员会的贸易审查。

二

存储器成了中国芯片破围无奈的选择,但这绝对是一场血战。

在大额资金,优惠政策的支持下,国产存储器大厂如雨后春笋般地冒出来。

长江存储科技,国内最大存储器投资项目,总投资额为240亿美金,投资方紫光集团、国家集成电路产业基金和湖北集成电路产业基金。主要生产3D NAND,计划2019年建成投产。

合肥长鑫,项目投资金额达72亿美金,由合肥政府和兆易创新投资。生产DRAM,希望在2018年底投产。

福建晋华,项目一期投资金额达370亿元,由福建省电子信息集团、泉州和晋江政府投资,联电提供技术支持。生产DRAM,计划在2018年3季度投产。

然而,全球存储器市场依然牢牢地掌握在三星、SK海力士、美国美光、日本东芝等几家大厂手里。中国本土项目,在制程上与竞品差着几代,在堆叠技术、良率上,还有漫长的征程需要跨越。

美光CEO Sanjay Mehrotra当被媒体提请评价长江存储时,直言不讳地说:“中国的存储器厂商还处于起步阶段,尚不能对他们构成威胁。”

韩国三星则趁着全球存储器供应不足的契机大肆提价,2017年营收增长53.6%,达到620亿美金,一举超越英特尔成为全球半导体销量冠军。同时大肆扩产,据IC Insights的数据,三星半导体在2017年的资本支出(项目投资)达到260亿美金。

韩国人的一贯套路就是等你在建设产能的时候,他们拼命提价赚钱,并储存产能;等你的项目投产时,就展开大规模的价格绞杀战,拖垮你。日本半导体巨头尔必达就是在这样周期中被拖垮,东芝半导体在竞争中也不得不谋求出售。

几乎所有人都相信这一点,中国的存储器半导体项目建成投产之际,就是全球存储器市场爆发新一轮价格绞杀战的开始。

中国本土芯片企业,如想在存储器市场对抗全球巨头并站稳脚跟,在接下来的十年内,不砸下数千亿元的资金,是没有希望的。

如果说在存储器市场中国和国外的对手还存在一拼的机会,在处理器市场,机会更加渺茫。

美国人基本垄断了全球计算机核心处理器市场。

英特尔和AMD控制了全部的PC处理器市场,英特尔占据了99%的服务器市场,高通控制了智能手机处理器市场,英伟达则控制住了云端的AI计算市场。

华为的海思是伟大的,他几乎是国内唯一做起来的智能手机处理器。但华为海思2016年的营业额依然只有41.5亿美金,而英特尔2017年的研发费用投入为131亿美金。

没有迹象表明,华为计划将处理器发展为自身的主营业务,华为的选择是跨界进入云计算市场,芯片的水太深了。

因为华为海思只有麒麟,且处理器核心架构是ARM的,在面向未来的AI计算上几无布局,麒麟970用的深度学习模块是寒武纪的。看看英特尔,其在AI计算上的收购投入,已逼近400亿美金。

中国的国资避开处理器市场,而优先进攻存储器市场是有原因的。处理器市场除了研发门槛更高之外,还需要搭建应用平台,要让全球范围内的软件开发者愿意围绕着你的处理器发展应用。这是中国的“龙芯”不成功的重要原因。

三

人工智能芯片是更有希望的突围方向。

如果说存储器之战是中国芯片产业万里长征突围中的“血战湘江”的话,人工智能芯片的破袭战则是“四渡赤水”。

AI的出现也许是上天赐给这个时代和这个国家最好的机会。借助AI,中国有望在多个产业突出重围,尤其是芯片产业,可从外资的“十面埋伏”中杀出包围圈。

因为AI对高性能计算的要求,原来的CPU架构已不能负担,哪怕是GPU和FPGA,也只是一种过渡方案。

所以谷歌的TPU来了, Mobileye的Eye Q来了,地平线、寒武纪、深鉴科技来了。

他们之间的区别很简单,英特尔的CPU和英伟达的GPU是通用处理器,可以处理和兼容几乎所有的任务和程序;而谷歌的TPU、地平线的BPU们则是专用处理器,只需要兼容部分程序和任务。

如果你要确保兼容性,只能牺牲计算效率;如果你要提升计算力,不得不放弃兼容性。

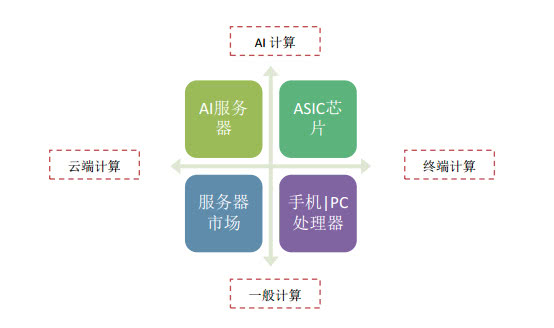

从这一刻起,全球处理器市场开始分叉为四个细分市场,如下图所示:

毫无疑问,在云端的服务器,几乎需要处理所有的任务,因而无论是一般计算还是高性能计算,都需要通用性。所以目前云端的AI计算市场,几乎被英伟达的GPU所垄断。

尽管谷歌的TPU也是部署在云端,但它只能支持Tensorflow的应用和计算,其策略是TPU和一般服务器进行组合,然后将算力通过谷歌云销售给开发者,而不用对外销售TPU。

当然,英伟达的GPU在服务器市场的占有率只有1%,所以他有巨大的冲动和决心强势进击这块被英特尔牢牢把持的“现金牛”阵地。

终端的AI计算是一个巨大的新兴的机会,任何一个终端设备,都有提升算力的需求。而终端设备,因为任务和职能的不同,对算力的通用性要求很不相同。

比如手机终端,则对AI算力的通用性要求比较高,因为这是一个综合处理设备,但安防摄像头则只需对图像识别进行支持,智能音箱只需对语音识别和自然语音处理进行优化,自动驾驶则对图像和其他类型的感知信息处理速度要求很高。

在这样的背景下,整个终端的AI计算市场进行不断的细分,比如手机的AI处理模块,寒武纪目前聚焦在这一块;深鉴科技的通用性略微下降,更多地focus在Deep Learning方面,为安防、金融芯片市场提供支持。华为、ARM则介入IOT设备市场,但这块市场异常分散,做起来缺乏抓手。地平线则以视觉和感知处理为主的自动驾驶为突破口,面向更加具体的应用场景。

总体而言,通用性越强,则需要做更多横向的平台性的软件开发工作,比如寒武纪拥有自己的指令集。

越接近应用场景的,则需要做更多的纵向工作,从底层的芯片、系统软件一直到应用软件,甚至是整体的解决方案。

芯片的专用性越强,对软件和算法能力的要求越高,对芯片的设计越具体,硬件配合软件,同时效率越高。弊端是应用范围越单一。

所以,任何一款专用AI处理器的设计,一定要找到一个足够大细分市场,才有可能生存下来,并获得发展。

四

汽车自动驾驶的AI芯片,是中国本土AI芯片企业破围的最好突破口。

现阶段的中国AI芯片市场,寒武纪是那家最炙手可热的明星公司。在2017年,这家公司的机器学习IP——Cambricon-1A,成功地搭载到了华为旗舰CPU麒麟970上。并获得了A轮1亿美金的融资,投资人队伍中包括阿里这样的豪门。

然而,面向手机终端的AI计算芯片,护城河不够宽广,初创公司在这个市场很容易遭受巨头的降维打击。

在整个手机处理器市场,鉴于华为在AI计算方面储备不足,被寒武纪抓住了机会。比如苹果的A11处理器,毫无悬念地推出了自有的AI计算单元。

作为手机处理器核心架构的王者,ARM毫无疑问会推出支持AI计算的模块。2017年3月,ARM推出了 DynamIQ技术,并率先应用于Cortex-A系列处理器。2018年3月,ARM推出了一套全新的Mali多媒体IP套件,适用于手机、平板、电视等芯片,极大提升GPU的处理能力。3月27日,ARM联合芯片巨头英伟达打造IOT设备的AI芯片专用IP,这款机器学习IP集成到Arm的Project Trillium平台上,以实现机器学习

高通也不甘寂寞,在2018年西班牙巴塞罗那举行的MWC上,发布骁龙处理器的AI计算引擎,应用们蜂拥而至,争先恐后地围绕这个AI引擎上进行应用开发。

在AI计算市场,通用性越强的领域,巨头越会优先杀入。因为通用性强就意味着覆盖更多的设备,同时更强调芯片本身的设计能力轻软件方案开发能力,与芯片巨头固有的核心能力更加匹配。

对于寒武纪而言,除了这些巨头们的进剿之外,华为推出自研的NPU也只是时间问题。

与此同时,手机作为一个终端设备,对实时计算的要求并不高。因而随着5G技术的发展,很大一部分的终端AI计算需求,可通过调用云端的AI算力来解决。比如AlphaGo与李世石和柯洁对弈,应用的就是云端算力。

这是另外一个坑。

相对于手机,IOT设备的护城河更窄,这个领域很难让初创公司存活下来。

汽车自动驾驶的AI芯片,是最典型的边缘AI计算的应用场景。主要基于以下几个原因:

1、自动驾驶对终端芯片算力要求极高。因为需要处理拥有大量冗余的传感器的信息,这就要求自动驾驶处理器在每秒能够处理数百万亿次的计算,车速越快,对计算能力要求越高。

基于地平线BPU2.0处理器的感知方案

2、自动驾驶对终端计算的实时性要求极高。任何一点时延,都有可能造成车毁人亡的不可挽回的损失。因此,未来无论通讯技术发展到多少G,自动驾驶的核心计算和决策,一定会在终端处理。

3、对低能耗有极大的要求。鉴于自动驾驶AI芯片在终端要处理的数据量极大,决定对这种类型芯片的能效要求极高。比如英伟达的自动驾驶计算平台Drive PX 2,功耗高达425瓦,而下一代能够支持L4级别自动驾驶的计算平台Drive Pegasus,功耗为500瓦。这意味着为了支持自动驾驶,仅计算平台,每两个小时就会耗掉1度电。发热同时会降低系统的可靠性。

4、高可靠性。CPU溢出或者死机什么的,在汽车自动驾驶领域时不可想象的。这款芯片需要无论在多么恶劣的条件下,严寒酷暑、刮风下雨,都要有非常稳定的计算表现。

上述的所有特性,都指向了一点,在自动驾驶的芯片市场,ASIC专用芯片是唯一的解决方案。这种芯片不仅要损失通用性,同时需要芯片设计者对算法、软件和方案方面有深度的洞察,才可能让芯片的设计更加精准,有效地支持自动驾驶应用。

在偏向通用芯片领域,基本上是硬件决定软件,广大开发者翘首以盼芯片的升级换代,然后喜大普奔,在新平台上开发应用。而在ASIC芯片的设计领域则恰恰相反,这是一种由场景、应用和软件倒推的芯片设计思路,硬件设计要为软件和应用场景服务。这需要软件开发者对应用场景、软件和算法极度熟悉,才可能设计出极其高效的ASIC芯片。

所以,当Mobileye和地平线杀入这个市场时,英伟达陷入了深深的纠结。要么选择技术做通用AI芯片,吃掉云服务器市场,结果是眼睁睁地看着某些特别大的单一边缘计算市场被对手吃掉。

2017年,Mobileye自动驾驶芯片的出货量每年已达到600万片,其在2017年初被英特尔收购时的估值为153亿美金。而彼时全球ADAS市场的渗透率大约为5%左右,自动驾驶渗透率是0,这才刚刚开始。

自动驾驶对边缘计算的高要求,加上极其广阔的应用场景,决定了应用于自动驾驶的AI芯片,是初创芯片企业的极好突围点。

五

自动驾驶芯片市场的竞争注定是一场恶战。

在这个充满荣耀和渴望的市场,英伟达、Mobileye(英特尔)、地平线、特斯拉、谷歌和苹果都在夜以继日地工作,试图率先占领这个市场。

除了地平线,这里的每一个参与者市值都超过1000亿美金。

在这些参与者之中,特斯拉和苹果的自动驾驶芯片对外销售的概率非常低。谷歌因已经自研了激光雷达、决策软件和云端的TPU,大概率事件是打包销售。这将会沦为全面公敌。

英伟达暂时采用了GPU,暨通用AI处理器来解决自动驾驶的终端计算。而Mobileye,地平线、特斯拉和谷歌,将全部会采用ASIC方案。苹果的路线不详,多半会是ASIC。

在这些有能力研发自动驾驶芯片的企业中,真正确定面向公众市场进行销售的就是英伟达、Mobileye和地平线。

截止目前,L4及以上的市场基本上被英伟达垄断,该公司CEO黄仁勋对外宣称,全球范围有320家自动驾驶研发机构,使用了他们的Drive PX 2 SOC。从2016年开始,全球范围内冒出了数百家自动驾驶初创公司,VC的钱源源不断地投向这些初创公司之后,再通过这些创始人流向了黄仁勋先生的腰包,使得英伟达的财报和股价无比亮眼。

然而,英伟达的Drive PX 2一块板子需要1.6万美金,功耗高达425瓦,没有达到车规,注定是Demo市场的“王者”。

地平线CEO余凯认为,英伟达在自动驾驶领域推出ASIC芯片只是时间的问题,只有这样才能解决价格高企、极端耗能和车规等一系列问题。

然而,英伟达现阶段的核心战场是服务器端的AI计算,不断提升GPU算力还是首要任务,贸然进入ASIC终端AI计算市场,需要对场景有非常深入的洞察,以及一体化的软件和应用集成开发能力,并不是英伟达原来擅长的打法。

2017年3月,英特尔以153亿美金的价格收购Mobileye,震惊业界。截止目前,Mobileye依然是ADAS以及L1、L2市场的王者。汽车行业所有的Tier1,除了博世和大陆,都是Mobileye的客户。

这家以色列的自动驾驶ASIC芯片制造商,在这个领域具有极大的话语权,按坊间的说法,某些Tier 1在向OEM报价时,甚至需要Mobileye的批准。Mobileye对OEM也非常强势,其算法和芯片绑定,不允许车企更改。

余凯认为,L4级别的自动驾驶汽车若要量产,恐怕要到2023年,眼下最现实的是L2级别的自动驾驶市场。

余凯透露,地平线的自动驾驶芯片在2018年底,就可以完成车规认证,达到ASIL-B级别,并期待在2019年于前装市场实现10万片的订单。

作为一家初创企业,也是中国本土唯一一家走向自动驾驶芯片竞争舞台的企业,地平线的竞争对手异常强大,他的机会在哪里。

六

心怀梦想的团队与强有力的战略投资者,是起步的基石。

中关村海龙大厦,刘强东曾在此贩卖过电脑手机,无数中国IT界的风云人物,也曾在这四周混迹过。彼时的海龙大厦曾是闻名于世的数码大卖场,但在电商和品牌直销的冲击之下,这些大卖场一转眼就变成共享办公室。

地平线就坐落于此,人数已达到600人,近半数是“海龟”。

余凯自我调侃说,2015年,他在39岁“高龄”时放弃了百度高管职位离职创业,很多人认为非常地“crazy”,而听到他说创业项目是自动驾驶芯片,更是让人觉得疯狂。

截止目前,地平线的表现确实令所有人感到吃惊:在3年左右的时间就拿出了能够量产的芯片,在算力、功耗和性价比等多个核心指标上优于同行。

显然,余凯不是一个人在战斗,地平线有一个“任性”的追梦团队,百度T10黄畅、Facebook高级主任架构师杨铭、诺基亚全球副总裁方懿、百度战略总监陶斐雯在一开始,就加入了这场看似“无望”的战斗,并从未撤出过战场。随后,包括首席架构师周峰、首席云架构师吴强、业务VP张永谦,CMO陆晓明陆续入伙。

余凯说,地平线招聘的时候,首先看这个人是否认同公司所从事的事业和愿景。因为做芯片尤其是做自动驾驶AI芯片,需要极长的时间周期,如果不能认同这个愿景,不够crazy,是熬不住的。他说,除了业务能力之外,他还希望员工能够持续不断地清空自己,不断地自我refresh。

地平线的员工离职率非常低,每年是个位数的员工流失,在如此浮躁的社会,在AI人才,尤其是自动驾驶的AI人才遭到疯抢的当下,这是了不起的成就。

有一群志同道合的超级明星,为了一个共同的愿景持续战斗,成事的概率显然会大幅提升。

做芯片,尤其是做汽车的自动驾驶芯片,是一个需要长时间烧钱的“big thing”。

然而,这是一个有机会做成千亿美金市值的“赌注”,豪华的团队加上宽广的赛道,自然能够吸引具有洞察力的资本。

高瓴资本的张磊是余凯的战略股东。

作为国内最具影响力的价值投资者,张磊掌管着一支规模达250亿美金的庞大基金,这几乎同时也是亚洲最大的投资基金。是腾讯、百度、京东、美团、滴滴打车、蔚来汽车、去哪儿等企业的投资人。

张磊在中国互联网圈很重要的一战是促成了腾讯战略投资京东。

地平线众多投资人之中,还有一个叫作尤里·米尔纳的名字。

这是全球一级市场里面最赫赫有名的名字,尤里·米尔纳在投资界里面创造了一种新的打法,巨额投资,不要优先股,不要董事会席位。其成名作是在马克·扎克伯格融资四处碰壁,内部团队分崩离析的2005年,该公司创立的第二年,砸了2亿美金,获取2%的股权,Facebook现在的估值是5500亿美金。

尤里·米尔纳还是阿里巴巴、京东、Twitter、小米、滴滴打车、Airbnb和Snapchat的投资人。

地平线的投资人队伍中还有很多“深口袋”,从这个层面上看,只要不犯太愚蠢的错误,资金的保障是比较稳健的。

七

地平线的另外的壁垒是战略和时间。

将公司的核心战略与这个团队的核心能力相结合,并与时间做朋友,是地平线的芯片能够生存和发展的另一个核心要素。

余凯团队在自动驾驶芯片的战略预判中,赌对了几个东西:

1、未来的自动驾驶芯片会是ASIC的人工智能芯片。这在谷歌的TPU没有出来之前,需要极强的洞察力。地平线是中国第一家AI芯片创业公司。

2、未来的ASIC芯片,将会由算法定义。由应用场景、软件反过来定义芯片设计。在这样的趋势之下,余凯团队作为百度自动驾驶项目的创始团队,其优势随着时间的推移,日趋凸显。

3、自动驾驶的趋势。这是另外一个巨大的冒险。一般而言,做自动驾驶芯片最少需要3年时间,一旦押错了趋势,将死无葬身之地。事实上,全球自动驾驶的浪潮是在2016年的8月份才开始的。而很多自动驾驶初创团队在2017年才成立,且仅通过整合做解决方案。与此相比,地平线的战略预判早了2年。

当时间来到2018年的4月份时,任何一家其他的团队,试图再进入这个赛道的时候,时间就成为了一个难以克服的门槛。

余凯认为,此次此刻,无论任何一个巨头,要做满足车规的自动驾驶ASIC芯片,无论砸多少钱,都需要3年时间。

从芯片预研、设计架构、验证、后端设计到流片,需要一年时间,流片之后要再次验证,然后要设计片上系统,整个系统软件跑起来,最后研发应用软件,然后还有很多收尾工作,怎么都需要3年时间。

在2019年的全球ADAS及L2自动驾驶市场,将会迎来地平线的Journey。在汽车采购界有一个“铁律”,不能接受某一个重要的零部件供应没有Plan B。鉴于此,届时地平线长驱直入获得OEM一部分订单几无悬念。

截止目前,包括豪华车品牌奥迪、中国本土车企长安、全球最大的Tier 1博世等主流企业都已与地平线达成了战略合作。

地平线的挑战是,如何尽量多地获取市场份额。

余凯认为,他们的核心优势在于,一个是地平线芯片的结构化做得更好,不会像其他同行如Mobileye绑定算法;而且,地平线拥有自主研发的指令集,所以推出的自动驾驶ASIC有强大的软件编程能力,因而能够给OEM的编程和应用开发留下空间。另外,他们对自动驾驶的场景,尤其是中国的场景理解更加深刻。此外,地平线作为初创公司、作为一家中国公司,对客户需求的响应上会做得更好。

当被问及如何与百度Apollo相处时,余凯说,毫无疑问我们可以兼容Apollo,对于客户而言,他可以用任何人的算法和决策软件,地平线因为对自动驾驶算法有着更深入的理解,其芯片将会支持绝大多数的自动驾驶算法。

对于自动驾驶芯片业务的开展上,地平线有两条线:

1、ADAS业务:与广大的OEM、Tier 1以及其他一切能够合作的伙伴,在全球范围内推进“征程”芯片的上车。

2、L4自动驾驶业务:地平线除了与OEM合作之外,也会与所有的自动驾驶初创公司,包括向Apollo这样的生态合作,为其提供更加高效的自动驾驶芯片,推进自动驾驶系统的量产和落地。

中国拥有全球范围内最为充足的AI人才供应,中国每年生产出3000万辆汽车,保证了极其庞大的应用市场,而芯片对中国的未来战略又是如此之关键。

所有的这一切,都使得地平线站在了一个史诗般的历史机遇窗口前面。当然,对手太强大了,要想抓住这样的宏达的机会,这个团队还需要更加兢兢业业的工作,征程依然漫长。

愿中国本土的AI芯片企业能够抓住这个历史机遇期,突出重围。

来源:建约车评