继2015年,手机ODM大厂上海龙旗科技启动IPO遇阻之后,时隔两年,近日龙旗科技重启IPO,闯关创业板,拟募资4.27亿元。不过可惜的是,根据微博用户@投行小兵的爆料显示,龙旗科技的IPO已经被发审会否决。

龙旗科技IPO再次遇阻

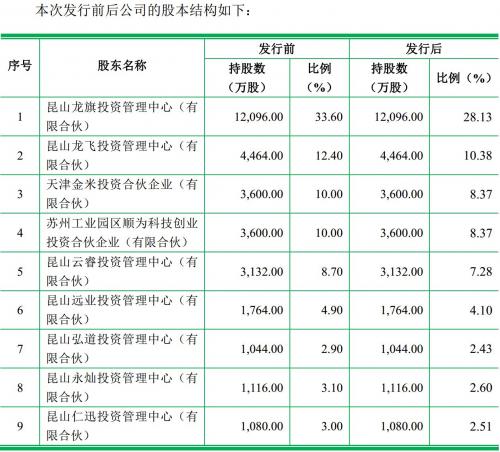

12月27日,上海龙旗发布《上海龙旗科技股份有限公司创业板首次公开发行股票招股说明书》,拟在深交所创业板上市发行,发行股票总数不超过7000万股,不低于总股份总数的10%,拟募资4.27亿元。公开发行后公司总股本不超过43000万股。

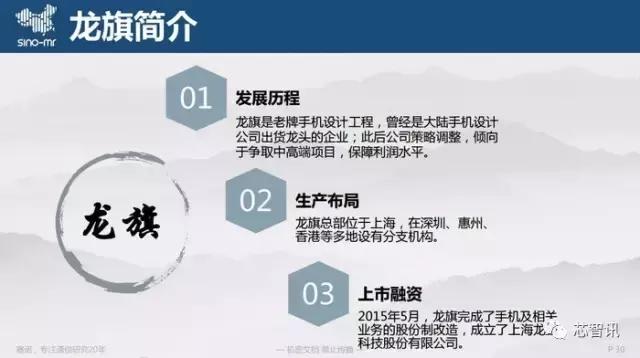

根据赛诺数据显示,2016年龙旗智能手机出货量达到了3197万台,较2015年增长了16%,行业占有率为6%。仅次于闻泰科技和华勤通讯。

不过,虽然龙旗的手机ODM业务出货量位列前三,但是其利润率却远低于同行。

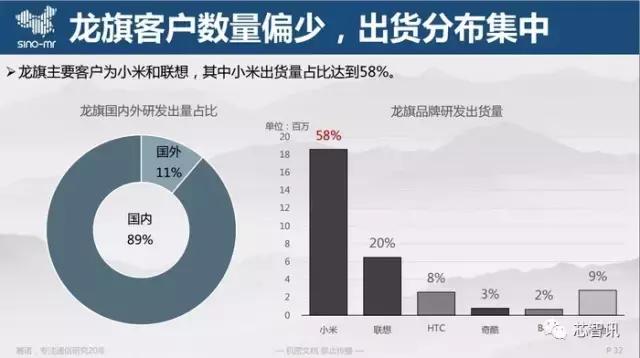

根据赛诺的报告显示,龙旗89%的出货是在国内,国外占比为11%。最大的客户是小米,占比高达58%;第二大客户是联想,占比20%。此外还有HTC(8%)、奇酷(3%)、BQ(2%)等客户,不过占比都很小。

但是,根据龙旗科技公布的招股说明书却显示,2016年龙旗科技的最大客户是联想(营收占比43.94%),其次是HTC(22.51%)、土耳其手机制造商Telpa集团(9.91%)、奇酷(7.45%)和Mundo Reader S.L(5.7%)。难道是赛诺搞了个大乌龙?

这里芯智讯补充一点,此前另外一家研究机构ISH的数据显示,2016年龙旗智能手机出货为2450万台。可以看到,在龙旗的出货上两家研究机构的统计也还是有着比较大差异的。据业内人士称,赛诺的报告应该是把红米note3/4的出货都算给龙旗了,据了解这两款手机主要是小米自研的,龙旗只是辅助研发,然后有一部分是龙旗生产 。或许可以解释为何小米并未出现在2016年龙旗的前五大客户当中。

从2017年1-6月的数据来看,联想贡献的营收占比已经进一步提升到了59.78%,而小米则出现在了第二大客户当中,占比12.2%。而大客户联想集团和小米科技交给龙旗代工的大都是比较低端的机型,虽然量大,但是毛利却很低。

综合来看,龙旗科技营收的下滑,净利润的大幅下滑,远低于同行平均水平的利润率,以及ODM行业本身的高风险性,应该是本次IPO被否的一大主因。但是更重要的原因则可能是报告期内“关联交易”多。因为,小米既是龙旗科技的大股东,也是龙旗科技的大客户。

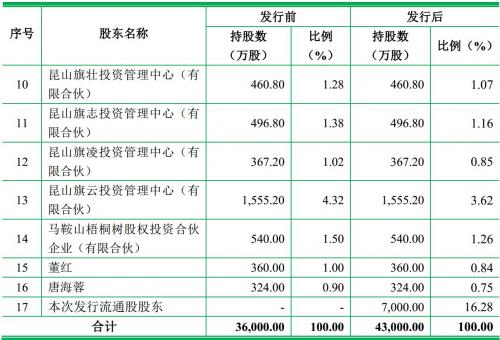

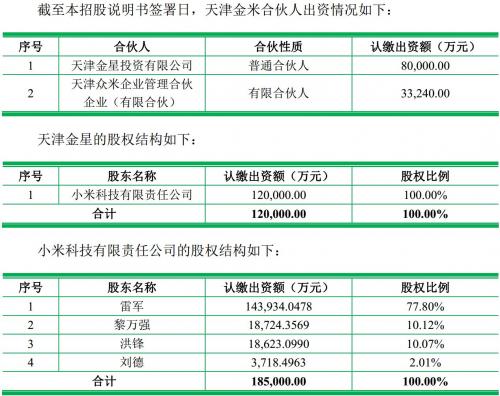

小米系持股近20%,既是龙旗科技大股东又是大客户

另外经过芯智讯查询,龙旗科技的第四大股东苏州工业园区顺为科技创业投资合伙企业(有限合伙)(以下简称苏州顺为科技)背后也闪现小米系的身影。苏州工业园区顺为科技有13家股东,其中,拉萨经济技术开发区顺为资本创业投资合伙企业(有限合伙)(以下简称拉萨顺为资本)以及拉萨经济技术开发区顺为科技创业投资合伙企业(有限合伙)(以下简称拉萨顺为科技)均属于小米系资本。

可以看到,拉萨顺为资本的实际控制人应该是小米CEO雷军,另外陈彤曾经是小米副总裁。

另外,查阅拉萨顺为科技的股权结构我们可以看到,其股东多为小米科技的高管以及与雷军关系密切的人,比如王川、刘德、傅盛等,而拉萨顺为科技的实际大股东应该是拉萨顺为资本,而拉萨顺为资本的实际控制人应该是小米CEO雷军。

也就是说,苏州顺为科技的13位大股东当中,有两位大股东的实际控制人均为雷军。而苏州顺为科技之所以采用“顺为”的名字,或许正是因为雷军控制的顺为系资本在其中的股权比例占了大头。

而苏州顺为持有龙旗科技10%股份,也就是说小米系实际上可能控制了龙旗科技20%的股权。

从龙旗科技的招股说明书来看,如果发行股票总数为7000万股,募资4.27亿元,总股本为43000万股,那么龙旗科技目前的估值就大概在26亿元。也就是说,目前小米系所控制的龙旗科技的20%的股份目前价值约为5.2亿。而根据此前的消息,小米是2015年底的时候入股的龙旗科技,那么当时小米科技的实际投资金额应该是低于5.2亿。按照目前闻泰科技210亿左右的市值来看,如果此次龙旗科技成功上市,小米科技的投资或将获得至少5倍以上的回报。

另外,小米系入股的龙旗科技一旦成功上市,后续不排除小米将更多的订单转交给龙旗来做(目前多数是在闻泰科技),力挺龙旗拉高市值。不过可惜的是,龙旗这次IPO并没有成功。

对于手机ODM厂商来说,由于手机供应链特有的付账周期,体量越大,资金链的压力也是非常大,要时刻提防高存货、高应收账款的风险。如果没有强大的资金做支撑,就好比大象在钢丝绳上跳舞。

有ODM内部人士曾对芯智讯表示,ODM未来必须要借助的资本的力量,否则会非常危险。尤其是形成规模的ODM企业,一旦量放大,就要不断地用资金进行输血。所以IPO则是帮助ODM企业做大做强的重要途径。

而借壳上市或者被上市公司并购成为了ODM厂商上市的捷径。目前ODM企业中只有闻泰科技和德景电子成功实现借壳上市。2015年,中茵股份先后收购闻泰通讯51%、49%的股权,随后,闻泰通讯创始人张学政通过增持股份成为了中茵集团的实际控制人。之后中茵股份更名闻泰科技,随着中茵原大股东退出,现在闻泰科技已剥离房地产业务,成为了一家真正的ODM上市企业。德景电子则通过被上市公司收购实现了“被上市”。

此外,离上市最近的可能就应该是天珑移动了。从2012年开始,天珑移动就向深交所递交了上市申请,但是最后被证监会否决,此后天珑移动又将把目光瞄向老三板创智5,不过几经波折后,截至目前仍然石沉大海。

目前还未上市的前几大ODM厂商都有上市的打算,除了此次IPO被否的龙旗科技之外,华勤通讯、与德通讯也在积极谋求上市。

2017年12月28日,华勤通讯宣布,成功完成8.7亿元人民币的A轮融资。此轮融资由英特尔投资和华创投资共同领投,其他参投方包括清华控股旗下产业并购基金清控金信资本、武岳峰资本、华登国际、北极光创投和智路资本等。随着华勤此轮融资的完成,将有利于华勤进一步提高自身的规模效应(对于ODM厂商来说规模效应尤为重要),加强对于供应链资源的掌控能力,加大对于研发的投入,提升自身的竞争力。同时,英特尔的入股,也将进一步推动华勤与英特尔在笔记本电脑、服务器领域的深化合作和市场拓展。而专注于半导体集成电路领域投资的华创投资、武岳峰资本等投资机构的加入,也为未来华勤涉足供应链上游集成电路领域打开了想象空间。而本轮融资的完成也将进一步推进华勤的资本化(IPO)进程,一旦成功登陆A股资本市场,借助资本的力量,华勤可以快速做大做强。

不过,随着此次龙旗科技IPO被否,或将为后续其他准备IPO的ODM厂商带来更大压力。特别是自去年以来,证监会不断加强监管的政策下,不论是独立上市,还是借壳曲线上市将越发艰难,前景并不乐观。

作者:芯智讯-浪客剑