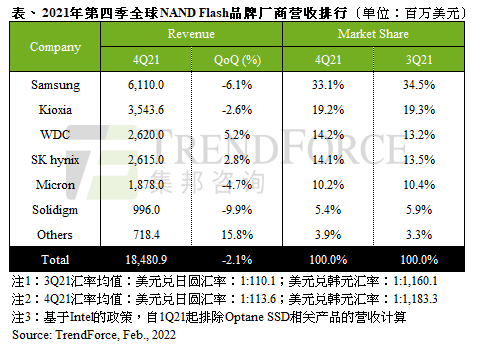

2月22日消息,根据TrendForce集邦咨询调查显示,2021年第四季NAND Flash位元出货量季成长仅3.3%,较第三季近10%明显收敛;平均销售单价则下跌近5%,整体产业营收达185亿美元,季减2.1%。主因为各项产品采购需求下降,市场转向供过于求,导致合约价开始转跌。

2021年第四季除了enterprise SSD因上游零部件供应不足而供应受限,致使价格小幅上涨外,其余产品如eMMC、UFS、client SSD等皆为下跌。

TrendForce集邦咨询表示,总结2021年NAND Flash市场销售表现,尽管自下半年开始有转弱迹象,但全年受惠于疫情所带动的远距服务与云端需求,营收表现仍较2020年显著增长,产业营收达686亿美元,年增21.1%,上升幅度自2018年以来位居第二高。

PC OEM去化库存,多数业者第四季NAND Flash营收下跌

2021年第四季NAND Flash营收排行前三名较第三季有部分变动,除前两名仍为三星电子(Samsung)及铠侠(Kioxia),第三名则由西部数据(Western Digital)取而代之。

三星电子(Samsung)

由于PC OEM持续去化client SSD库存,以及中国智能手机市场需求疲弱,尽管数据中心仍有需求,但备货动能受到长短料影响,导致第四季三星电子位元出货衰退约5%,而市场转为供过于求后使平均销售单价也下跌约5%,使得三星电子本季营收来到61.10亿美元,季减6.1%。

铠侠(Kioxia)

位居第二名的铠侠,第四季尽管数据中心客户需求续强,不过仍被PC OEM调节库存而减少采购所抵销,位元出货量小幅衰退1%,不过其平均销售单价在面对市场需求转弱后仍能力守持平的表现优于同期其他供应商,本季营收达35.43亿美元,季减2.6%。

西部数据(Western Digital)

西部数据同样受惠于美系智能手机大客户5G旗舰新机备货需求续强,故抵销client以及enterprise SSD销售疲弱的冲击,位元出货增长达13%。但销售占比在更倾向消费性商品的状况下,使得其平均销售单价衰退6%。本季NAND Flash部门营收为26.20亿美元,季增5.2%。

SK海力士(SK hynix)

受惠于数据中心客户以及美系智能手机品牌厂的持续备货,SK海力士(SK hynix)位元出货增长仍维持在10%以上,符合原先预期。但平均单价受到中国手机出货较疲弱,以及PC OEM调节库存影响,价格下跌近10%,整体成长动能因此抵销,本季SK海力士NAND Flash部门营收增长2.8%,达26.15亿美元。

美光(Micron)

同样随着PC OEM以及数据中心客户进行库存调节,尽管美光(Micron)176层产品持续获得导入,第四季的出货仅持平于第三季,平均销售单价也因供给成长速度超过需求而下跌约5%,使美光本季NAND Flash部分的营收衰退4.7%,降至18.78亿美元。

Solidigm

Solidigm第四季产能依旧受PMIC等供应链冲击enterprise SSD,导致本季位元出货持续下修近5%。同时,在笔电订单依旧强劲下,Solidigm为了去化产能而积极提高PC QLC SSD出货位元,平均销售单价也因此下滑,使其第四季NAND Flash部分营收仅9.96亿美元,季减9.9%。

展望2022年第一季,TrendForce集邦咨询表示,随着需求淡季来临,主要应用需求均呈现季衰退,加剧供过于求的现象,将会带动产品合约价进一步下跌,在价跌量缩的状况下,预期届时NAND Flash产业营收水平将再衰退。

值得注意的是,2月10日TrendForce集邦咨询发表,针对铠侠(Kioxia)及西部数据原料污染事件所衍生对第二季NAND Flash市场的预期心理,将使得供需状况在2月以后可能出现改变,部分临时加单以及非以季度合约价议定的产品,将反映事件影响而出现涨价,此将有助于减少首季NAND Flash产值的衰退幅度。