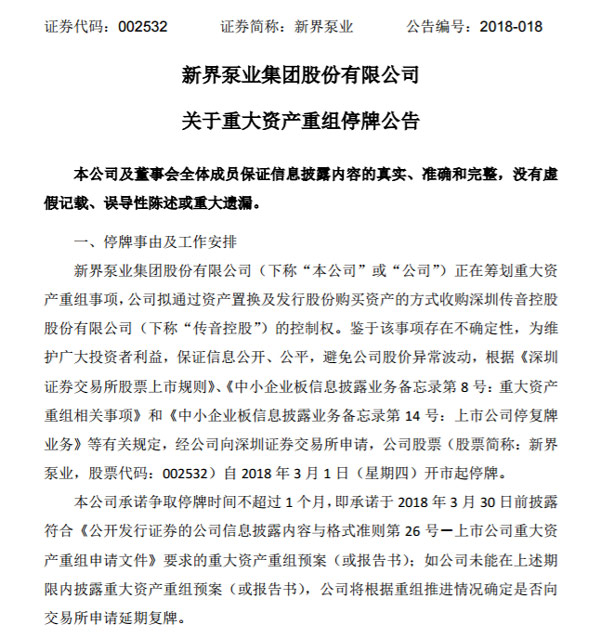

今日深交所上市公司新界泵业发布公告,宣布公司正在筹划重大资产重组事项,拟通过资产置换及发行股份购买资产的方式收购深圳传音控股股份有限公司(下称“传音控股”)的控制权。至此,传音控股借壳上市的传言终于被坐实,只不过借壳的对象不是之前外界传闻的波导股份。

根据新界泵业发布的公告显示,“经相关方初步协商,本次交易方案由资产置换、发行股份购买资产及股份转让三部分组成,上述事项互为条件,其中任何一项不生效或因故无法实施的,其他两项也不生效或不予实施。 ”而置出资产、置入资产的交易价格则将由有证券业务资格的评估机构出具的评估报告的评估结果为作价依据。

此外,还将促使传音控股的股东对传音控股2018年、2019年、2020年度的业绩 作出承诺,如果传音控股未达到承诺预测年度的对应净利润数额,则传音控股的股东将按《上市公司重大资产重组管理办法》及其他法律法规规定对新界泵业进行补偿。 具体业绩补偿方案、股份锁定安排等将在公司与交易对方签订的正式交易协议中另行明确约定。

截至昨日收盘,新界泵业股价下跌0.32%,报收6.30元,总市值为32.50亿元。

看来这一次,新界泵业和传音控股的保密工作做的很好。

为何会是新界泵业?

根据新界泵业官网资料显示,新界泵业集团股份有限公司创建于1984年,总部位于中国水泵之乡—浙江温岭大溪,是一家专业生产经营各类泵及控制设备的股份制上市公司。新界泵业于2010年12月31日成功登陆A股市场。目前,公司下设上马、潜水泵、屏蔽泵3大事业部,在全国拥有6大生产基地,11家控股子公司,是中国水泵行业领军品牌。产品远销100多个国家和地区。在国内各主要省市设有11个区域配送中心,拥有近千家批发商和6000多家分销商,并在济南、石家庄、武汉、西安布局售后服务中心。

那么为何传音控股会看上这样一家做水泵的上市公司呢?

一般来说,一个好的“壳资源”,需要满足几个条件:1、市值低(最好是40亿以下,当然也要看想借壳的企业的自身的体量),股价处于历史低位;2、主营业务不温不火;3、股权结构简单,大股东占比高。坊间还流传着,这一类壳资源尤其以江浙企业更佳的说法。

那下面我们一项一项来看:

1、从下面这张新界泵业的股价走势图可以看到,新界泵业的股价自上市以来,呈现出持续下滑的趋势。如果按照不复权的股价来看,其现在的股价正处于历史最低点。即便是按照前复权的价格来看,其目前的股价业正处于近5年的历史低点。

而且,以新界泵业目前的市值来看,截至昨日收盘,其总市值只有32.5亿元。符合低市值的要求。

另外,传音控股是深圳企业,所以如果准备在A股上市,肯定会选择深交所上市的公司作为壳资源。而新界泵业正是深交所上市企业。另外,值得一提的是,新界泵业还是浙江企业。壳资源尤其以江浙企业更佳的说法真的这么灵(360借壳的江南嘉捷也是江浙企业)?

2、日前新界泵业发布的2017年度业绩快报显示,2017年营业收入约为15.17亿元,同比增长15.14%,净利润为1.40亿元,同比增长20.10%。

结合上图,从新界泵业近四年的财报数据来看,其营收和净利润一直都处于缓慢的增长当中。可以说主营业务确实是有点不瘟不火。而且其股价一直处于下滑趋势之下。

值得一提的是,今年2月6日,新界泵业发布公告表示,鉴于近期股票市场出现波动,公司认为目前公司股价不能正确反映公司价值,决定用自有资金,以不超过9元每股的价格回购公司股份,回购总金额不超过1亿元。看来股价下滑连公司自己的看不下去了。

3、根据新界泵业最初发行上市的文件资料显示,发行前,实际控股人许敏田与其妻杨佩华,分别持股1757.14万股、1500万股,持股比例为29.29%、25%。合计持股3257.14万股,占总股本54.29%。剩余9位股东中7位分别是许敏田弟弟徐鸿峰、舅父王昌东、以及他两个表弟和两个妹夫皆持342.86万股;持股数最少的妻弟171.43万股。据统计,许敏田家族的总持股数达到5485.73万股,占发行前总股本的91.43%。可以说,新界泵业上市之前就是一个家族式企业,而即便式上市7年多之后许敏田家族的股权比例也是相当高。

在截至2017年9月30日的新界泵业的前十大股东当中,除了实际控股人许敏田与其妻杨佩华控制的欧豹国际集团有限公司之外,其余前9大股东,至少有5大股东都是许敏田家族成员。其股东王贵生与王建忠为新界泵业实际控制人许敏田的妹夫,陈华青为实际许敏田先生的表弟,杨富正为许敏田先生的妻弟,王昌东为许敏田先生之舅父。另外几个自然人似乎也是许敏田家族成员(不过未见相关报道)。

可以说,目前许敏田家族仍控制着新界泵业的大部分股权,而且他们此次也应该是一致行动人。这也使得新界泵业符合了股权结构简单,大股东占比高的要求。

总结来说,新界泵业确实是一个不错的“壳”资源。与之前传闻的波导股份相比要便宜了很多(截至今日收盘,波导股份的总市值为54.30亿元)。

传音控股借壳新界泵业会成功吗?

资料显示,深圳传音控股股份有限公司成立于2013年8月,是一家专业从事移动通信产品研发、生产、销售和服务的高新技术企业。公司在尼日利亚、肯尼亚、坦桑尼亚、迪拜、喀麦隆、加纳、埃及、沙特阿拉伯、法国等地设立了办事处,在埃塞俄比亚、印度等地建立了工厂。

据了解,传音控股目前有多个手机品牌包括TECNO、itel、Infinix等,还有配件品牌Oraimo,照明品牌iFlux,家电品牌Syinix等。其中两个手机品牌登上了“非洲消费者最喜爱品牌100强”。2015年时,传音在尼日利亚等重点国家的市场占有率已达40%。

根据资料显示,2016年传音手机出货达到了8000万部。当然,这其中功能机占据了非常大的比例。所以在各大研究机构的智能手机出货榜单上几乎见不到传音的身影。不过,近年以来,传音也在不断发力智能手机市场,在巩固非洲市场的同时,还积极进入印度等新兴市场。

在今年2月中旬的传音控股年会上,传音公布了2017年手机销量:超过1.2亿台!相比2016年增长了50%!其中,智能手机出货超3500万台,占比已超过29%。

这个出货量使得传音成为了全球第四大手机厂商,全球第一的功能手机厂商,同时传音也首次进入了全球前十大智能手机厂商。

传音之所以能够取得如此出色的成绩,主要得益于其占据绝对优势地位的非洲市场仍有非常大的增长空间,同时非洲的智能手机市场也正在快速增长。

此外,2015年以来,传音在不断稳固和加强的同时,传音还积极的拓展非洲以外的新兴市场。2015年,传音进军印尼市场,仅一年的时间便获得了2016年度最佳新兴品牌奖。2016年初,传音又正式进军印度市场,并在印度建厂。随后,传音还进入了孟加拉、尼泊尔等新兴市场。

根据传音此次公布的资料显示,目前传音的全球销售网络已经遍布50多个国家,拥有超过1000个服务网点,5个大型维修中心。

不过,虽然近几年传音控股发展保持了持续的高速增长,但是目前传音控股也遭遇了一些困境。

首先,传音控股目前在其主战场非洲市场的份额增长已经遭遇了瓶颈,而随着三星、华为以及其他一些国产手机厂商开始强势进军非洲市场,传音控股未来将不可避免受到一定的冲击。

另外,传音控股目前的出货当中,功能机仍占据了相当大的比例,并且主要都是卖到了非洲市场。虽然现在传音控股也在力推智能手机,并且去年其智能手机出货占比已经超过了29%,但是不幸的是,全球智能手机市场去年已经开始停止增长,并出现了下滑。

根据,市场调研机构IDC的数据显示,2017年全球智能手机出货14.724亿台,同比下滑0.1%,虽然只是轻微下滑,但是这也是多年来全球智能手机市场的首次下滑。另外,根据市场研究公司Canalys的数据显示,2017年中国智能手机总出货量为4.59亿部,下降幅度为4%。

显然,这对于正在大力向智能手机市场转型,并积极进入非洲以外市场的传音控股来说不是一个好消息。

不言而喻,全球智能手机市场正在进入红海,厂商之间的竞争将变得更为惨烈。即便传音控股的主力市场——非洲市场的智能手机市场仍有非常大的成长空间,但是对于传音控股来说,并不能为其带来多大的增长,因为他的功能机业务和智能手机业务在非洲市场将会是一个此消彼长的局面。

在这种情况之下,传音控股要想继续在未来更为惨烈的手机市场的竞争当中存活下来,就必须要有资本的支持,所以选择在这个时间点通过借壳的方式快速上市是一个明智的选择。

回顾过去的2017年,多家手机产业链的厂商纷纷争相上市。比如领益科技成功借壳江粉磁材;龙旗科技再次冲击IPO,可惜不幸被否;此外,去年12月,华勤通讯成功完成8.7亿元人民币的A轮融资,也在为IPO做准备。

另外需要特别指出的是,今年2月,证监会宣布对于重组上市类交易(俗称借壳上市),企业在IPO被否决后至少应运行3年才可筹划重组上市;对于不构成重组上市的其他交易,将加强信息披露监管。这业意味着,IPO被否企业三年内不得借壳上市。显然这项政策对于传音控股借壳上市将是一个很大的压力。

不过,反过来看,既然传音控股此时仍然选择借壳上市,那么业必然有着很大的把握。首先,新界泵业这个壳资源很好,既不是蛇吞象,股权结构也很简单,也不会有什么关联交易方,大股东也会极力配合。其次,从传音控股的近几年的出货来看,传音控股的业绩也应该是比较漂亮的。

另外值得一提的是,去年8月,传音控股官方正式宣布,深圳传音总部大厦于近日正式签约,意味着建造工程正式启动。深圳传音总部大厦位于南山区西丽街道留仙洞总部基地(距地铁5号线留仙洞站约150米),是深圳市政府发展总部经济的重点区域之一。去年4月25日,传音通过招、拍、挂的方式,成功拍得此地块。

据官方介绍,深圳传音总部大厦的工程造价超过5亿,总建筑面积7.5万平方米,能容纳4000到5000人同时办公。预计主体工程将于2020年完工,并于2021年投入使用。新建成的大厦将作为传音深圳总部,吸纳深圳地区员工办公并作为全球范围内的中枢,承载各品牌业务的管理、研发、设计等职能。

显然,传音控股这一举动将顺应了深圳发展总部经济的政策,而且作为深圳本土的高科技公司,其借壳上市,应该会得到深圳市政府的支持。笔者相信,传音控股此次借壳上市应该会成功。

作者:芯智讯-浪客剑