北京时间,昨天晚间,博通(Broadcom)正式宣布将以现金加股票的形式(60美元的现金和10美元的股票),以每股70美元的价格收购高通全部流通股,交易总价超过1000亿美元。这个报价,相比美国当地时间11月2日高通普通股收盘价格高出28%,比高通未受影响的30天交易量平均价格溢价33%。此外,该交易还将包括,博通愿意继续完成高通斥资380亿美元收购恩智浦半导体(NXP Semiconductors,以下简称“NXP”)的交易。如果把上述合并在一起,博通收购高通需支付超过1300亿美元。

在外媒体于美国当地时间上周五率先曝出博通可能会收购高通的消息后,高通股价在上周五当天已大涨12.71%,收于61.81美元。按照上周五的收盘价计算,高通市值约为911亿美元。受昨日博通正式提交收购要约的推动,高通股价在周一的盘前交易中一度上涨5%以上,收盘时仍上涨1.15%。博通的股价当天也上涨了1.42%。

在抛出收购邀约之后,博通总裁兼首席执行官Hock Tan表示,

博通的提议对两家公司的股东和利益相关者都是非常有吸引力的,我们的提议一方面为高通股东提供大额的现金溢价,同时也让他们有机会参与到合并后公司的上行潜力当中来。

这项相辅相成的并购交易,将使合并后的公司足以问鼎全球通信领域的领导者地位,提供令人印象深刻的技术支持和一系列顶尖产品,如果我们遍布全球的客户不会同意接受这一提议的话,我们是不会提出这一收购要求的。

合并后的公司生产规模将更上一层楼,产品也将更加多元化,可以为全球客户提供更先进的半导体解决方案,并为股东带来更高收益。

博通首席财务官Thomas Krause补充道:

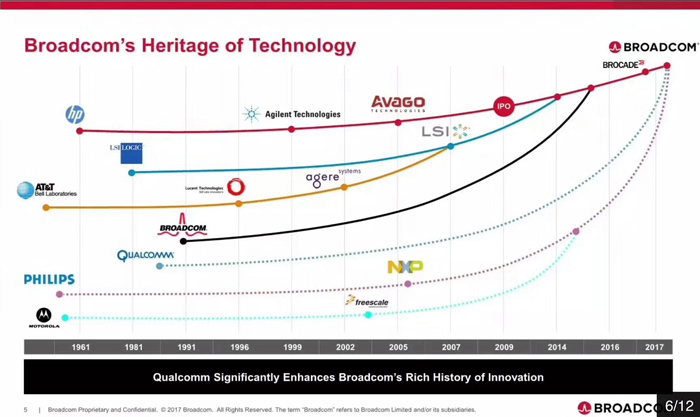

博通的业务持续表现良好,自2013年以来,博通已经完成了五次重大收购,在快速去杠杆和整合并购公司方面有着成功的经验,为股东、员工和客户创造价值。

鉴于我们产品的互补性,我们相信与高通公司合并所需面对的任何监管要求都能及时得到满足。

我们期待着立即与高通公司展开对话,以便我们能够签署最终协议并尽快完成这笔交易。

目前高通并针对博通的收购邀约做出正式回应。

博通收购高通面临的三大难题

据外媒报道称,在高通宣布收购恩智浦1年多之前,博通就已考虑收购高通,但这一提议在当时还是招致了高通的拒绝。不过,博通博并未因此放弃,这一次的收购已经筹备了数月。博通公司的顾问于当地时间11月5日傍晚就聚集在瓦赫特尔—利普顿律师事务所位于纽约曼哈顿的办公室,为提出收购做最后准备。于是11月6日博通正式发出了收购高通的邀约。

虽然目前高通并未对此做出回应,不过预计高通方面会强烈反对博通的收购提议。据消息人士称,高通认为博通的收购价格远低于公司能够接收的收购价格。此外,高通与博通的收购交易可能会招致反垄断监管机构的详查。另外,高通380亿美元收购NXP的交易目前仍尚未获得欧盟的批准,仍存在一些变数。

所以,对于博通来说,想要成功收购高通,有三大难题需要解决:

1、收购价格低于高通预期,很大可能会被拒绝

虽然博通以每股70美元的这个收购报价,相比美国当地时间11月2日高通普通股收盘价格高出28%,比高通未受影响的30天交易量平均价格溢价33%。但是只比高通目前的股价62.52美元,高出了约12%左右。而且,目前高通的股价正处于低谷之中。

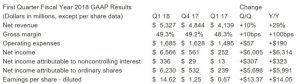

自今年1月以来,由于受与苹果的专利授权纠纷的影响,高通的营收、利润和股价都下滑的厉害。根据,高通本周三公布的最新财报显示,由于苹果及其供应商没有支付专利授权费,加上高通达成的其他法律和解方案,高通的营收下降了5%,至59亿美元,而利润则暴跌了89%,至1.68亿美元。通过下面的这张图,我们不难看到,从今年1月以来,高通的股价一直在下跌趋势当中,最近的上涨则是受到了博通收购消息的影响。

虽然,目前高通与苹果的专利权纠纷尚在僵持之中,但是,只要高通愿意,双方达成和解,继续深度合作应该不是难事。毕竟高通在基带技术和产品上要领先英特尔一代以上,相比近期传闻要被苹果采用的联发科基带芯片来说,更是领先两代左右。对于苹果这个一直标榜追求极致体验的公司来说,拒绝采用更优秀的技术供应商,显然是不明智的,这也是在漠视消费者的体验。

另外,自去年下半年以来,高通在中高端智能手机市场表现出色,市场份额进一步扩大,迫使联发科放弃高端,回防中端市场。此外,高通还携手微软,积极进入笔记本电脑市场,预计基于骁龙平台的Win10笔记本将会在明年年初推出,届时高通将开拓新的市场。此外,在AR、VR、汽车电子、人工智能等诸多领域,高通也早已深度布局。而在即将到来的5G时代,由于5G的专利更加的分散,这对于在3G/4G时代把持众多专利的高通来说,未来其专利授权业务或将面临下滑。但是,需要注意的是,目前高通在5G技术上也仍处于领先地位。上个月,高通还刚刚宣布其全球首款5G基带芯片骁龙X50首次实现了高速数据连接,并推出了5G手机参考设计,同时宣布将于2019年上半年商用。

毫无疑问,在高通的管理层以及众多的股东看来,高通现在只是暂时处于低谷之中,明年或将重拾升势。即使没有博通此次的收购,股价重回70美元以上应该没有什么压力。而一旦与苹果的专利纠纷问题得到很好的解决,重新回到80美元以上似乎也不是不可能。

所以,相对博通目前的70美元每股的报价来说,高通可能确实看不上,更何况博通的报价是60美元的现金加10美元的股票。

博通目前虽然市值高达1116.35亿美元,但是股价已经连续上涨了几年,目前已经处于历史高位,其市盈率也高达237.08倍。要知道,即使是受益人工智能概念爆发,两年股价大涨10倍的英伟达,目前其市盈率也仅75倍不到,而目前高通的市值虽然只有922.84亿,但市盈率仅为27.42倍。显然,与博通目前“高估值”的股价相比,高通目前的股价确实是“被低估”。

另外值得注意的是,博通对于高通的收购报价,与高通美国时间11月3日的收盘价格相比,仅溢价10%左右,相比博通的前身安华高以往的收购案的溢价来说要低得多。过去安华高收购 LSI、博通、博科(Brocade) 的收购溢价分别达到 41%、28%、47%。显然,10%溢价远低于其以往的收购溢价。即使这次提供的现金比例要更高一些,不过价格可能也远低于高通的预期。

正因为博通的收购价与高通的预期之间存在差距,所以高通很可能会再次拒绝博通的收购邀约。

2、钱从哪里来?

在此前的安华高对于博通的370亿美元收购案当中,安华高仅拿出了170亿美元的现金,剩下的200亿美元则是以等价的安华高股票来支付。

按照此次博通对于高通提出的每股60美元的现金和10美元的股票,总计约1000亿美元(不包括对收购NXP的支持)的收购邀约来看,博通此次需要支付约860亿美金的现金。这是之前安华高收购博通所需现金的5倍多。虽然博通目前的市值高达1116.35亿美元,但是市值可不能当现金来花。而2016年,合并后的新“博通”全年营收也只有153.32亿美元。即便今年的营收大幅增长,恐怕也难以达到180亿美元。那么博通到哪去弄到860亿美元的现金支付给高通?

不过,既然博通此次敢向高通发出这样的收购邀约,就说明博通已经做足了准备,不过自身的资金肯定是不够的,那么肯定是需要向银行或者其他的投资机构借钱,或者再拉几家有钱的财团来入伙。但是要想凑够约860亿美元的现金确实不是件容易的事。而一旦高通不接受博通现在的报价,博通要想加价,就会面临更大的资金压力。

另外,资本都是逐利的,在博通成功收购高通之后,为了减轻资本压力,高通的某些业务和部门或将面临被博通出售局面。

3、反垄断监管或将阻碍这起收购

根据研究机构IC Insights公布的2016全球前二十大芯片厂预估营收排名中,博通在被安华高收购之后,由原来的第6名上升到了第5名(需要注意的是前三的英特尔、台积电和三星还有晶圆厂的制造业务),营收达到了153.32亿美元,仅次于高通。

显然,如果两家公司合并之后,将会产生一家市值超过2000亿美元,年营收超过300亿美元的巨无霸公司,同时这也将使得合并后的公司成为全球最大的芯片设计厂商(无晶圆厂),成为仅次于英特尔和三星的全球第三大芯片厂商(英特尔和三星营收当中都包括了其晶圆代工业务)。

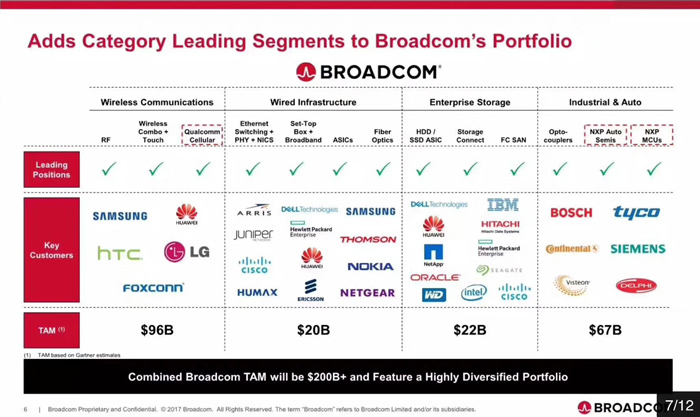

博通此前一直是业内主要的WiFi无线芯片供应商,也是苹果的WiFi芯片供应商。在2016年安华高与博通成功合并之后,也使得合并后的新“博通”成为了业内的巨无霸,整体的技术实力和市场竞争力也大大加强。综观安华高与博通的产品线,安华高拥有的功率放大器(PA)、前端射频模组和光通讯方案,再结合博通如乙太网路交换器、实体层(PHY Layer)等后端网路协定和终端网路 IC,合并后,新公司即掌握网路架构前后端芯片的解决方案,拥有丰富的有线与无线通讯产品组合。

而高通则是全球3G、4G无线通信技术主要提供商,拥有众多的专利,同时在下一代无线通信技术5G领域,高通也处于领先地位。全球众多的设备制造商都有采用高通提供的技术和使用高通的技术授权,涵盖了世界上几乎所有的电信设备和消费电子设备的品牌。目前,高通的手机芯片在中高端智能手机市也占据了非常的大的份额。此外,高通还有自己的服务器芯片,以及WiFi、蓝牙等无线芯片,还有针对快充、生物识别、物联网、汽车电子等众多领域的技术和产品。

如果两家真的合并成功,那么还将会成为横跨消费类电子、服务器、物联网、汽车电子、工业控制、有线及无线网络领域的巨头,在众多市场将会形成互补协同,甚至是垄断性的优势。

根据博通收购高通的PPT演示稿显示:

据博通预计,在成功收购高通之后,新公司市值将超2000亿美元,同时将会拥有高度多元化的产品组合,将会实现对于高达2050亿美元的目标市场的覆盖。

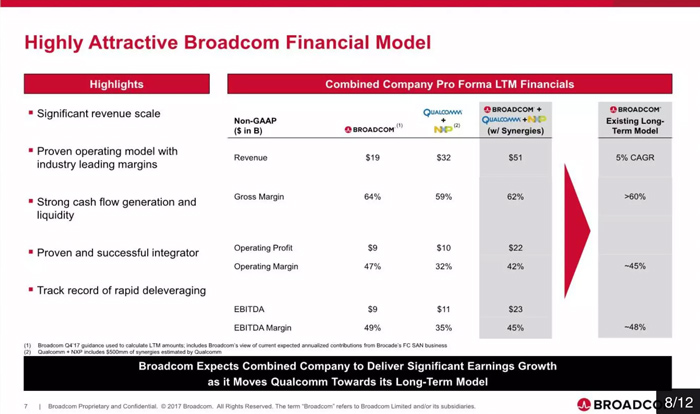

博通 高通 NXP的年营收将会达到510亿美金,而合并后的新公司将会保持5%的年复合增长率,毛利率将会超过60%,利润率将会达到约45%。而EBITDA(未未计算利息、税项、折旧及摊销前)利润率将达到48%。显然,合并后的公司的毛利率、利润率都要比目前高通 NXP的毛利率、利润率、EBITDA利润率要高出不少。显然,博通收购高通(再加上NXP)之后,整体的竞争力和部分市场的市占率将会大幅提升,这也将是推动其毛利率和利润率上涨的重要原因。

正因为博通收购高通之后可能会在一些市场形成垄断性优势,所以这也必然会引起反垄断监管部门的注意。即使高通同意博通的收购,博通要完成这项收购,还需要经过美国政府的反垄断审批、以及全球其他重要地区政府的审查等。因此可能也会面临被监管部门叫停的风险。

博通拟收购高通,从大的法律层面上看属于横向合并(Horizontal Integration)。如美国波音飞机制造公司与麦道飞机制造公司的合并,法国雷诺汽车制造公司与瑞曲伏尔汽车制造公司的合并,均属横向合并。而横向合并一贯是美国反垄断法中主要严格管制对象。美国的企业合并法认为,混合合并虽然不能直接提高一个部门的集中度,但从长远和发展的角度看,它们也能推动经济集中和市场势力的增长,因而应当予以法律控制。

美国司法部和联邦贸易委员会2010年联合发布了修订版的《横向合并指南》以指导并购交易反垄断审查,其突出特点之一是降低了相关市场界定的重要性,增加了对并购交易是否会减少创新的影响分析,足见对保护创新的高度重视。

不过,从具体细分领域来看,博通的业务范围和高通又有所区隔。博通主要针对WiFi环境下的家庭、办公室等环境中传递语音、数据和多媒体芯片;而高通公司(Qualcomm),则是世界上最大的手机芯片制造商和全球主要的通信技术供应商,近两年高通在服务器、笔记本电脑、汽车电子、物联网领域也有所布局。双方各自涉及到的产品多达数十种。

双方的产品阵列中,有些是竞争关系的,有些是重叠或纵向关系。这也意味着,高通与博通的关系并不能完全清晰的界定,而依据现行的反垄断法,判断是否构成垄断,美国政府在其中的可操作空间不小。

另外,由于今年中国赴美投资收购屡遭到美国投资委员会阻拦的事件,中国政府也可能会对此次博通收购高通案进行更为严格的反垄断审查。不过,中国政府一直以来较少会采取完全否决的动作。

高通对NXP的收购仍存变数

此前芯智讯在《博通拟1000亿美元收购高通?这可能真不是个玩笑!》一文当中曾有提及,高通380亿美元收购NXP交易目前尚未完成。虽然在4月初,高通收购NXP案件已经获得美国反垄断机构的许可,但是目前仍尚未获得欧盟的批准。所以这其中可能还存在一定的变数。

而在高通尚未完成对于NXP收购之时,博通就跳出来要收购高通,显然这将会对于高通对NXP的收购案造成影响。

据外媒报道,就在业内传出博通将收购高通之后,一些NXP股东正在向高通施压,要求高通提高收购价格,否则会面临无法达到最低持股标准,从而无法完成收购的问题。

虽然,博通方面表示,将支持高通继续完成收购恩智浦交易,但预计不会支持高通提价收购恩智浦。也就是说,高通如果加价收购NXP,博通不会买单。

而一旦高通收购NXP告吹,则必然会对高通造成打击,此时,博通对于高通的收购似乎可能会更加容易。即使收购高通不成,NXP将可能成为博通的新目标。而高通如果成功完成对于NXP的收购,那么高通的体量和市场竞争力将会大幅提升,高通对于未来增长将更具信心,高通可能更加不会同意博通现在的收购报价。

从博通角度来看,应该还是希望高通顺利收购NXP,这样博通直接收购高通,等于一箭双雕,一次性拿下了两家非常有分量的公司,这也是博通表示将支持高通继续完成收购恩智浦交易的原因。

不过,值得注意的是,博通去年宣布斥资60亿美元收购博科公司的交易目前也还没有获得监管部门的批准。

博通对高通志在必得

虽说目前高通的股价确实存在“被低估”的情况,但是,与苹果的纠纷仍然还是个未解决的大问题,而且肯定还是有部分股东对于高通为了的增长预期不够好。所以,不能排除不会有股东倾向于博通提出的每股70美元的价格进行套现。同样,博通也希望此次收购得到高通董事会的支持。对此,据知情人士称,博通不排除发起代理权争夺战,以获取高通董事会席位,从而让高通董事会支持该公司的收购提议。

注:代理权争夺战是指由某个公司的不同股东组成的不同利益集团,通过争夺股票委托表决权即投票权以获得对董事会的控制权,从而达到更换公司管理者或改变公司战略目的的行为,是持有异议的股东(往往是有影响力的大股东)与公司管理层或现公司实际控制者之间争夺公司控制权的一种方式。

据悉高通的年度股东大会将于明年3月举行,该公司提名下一届董事的工作预计会在今年12月某时进行。也就是说,即使目前高通管理层或者董事会拒绝了博通的收购,博通也有可能会在高通下一届董事提名前发起发起代理权争夺战,而一旦博通顺利拿下足够的董事会席位,则可能解决这个问题。

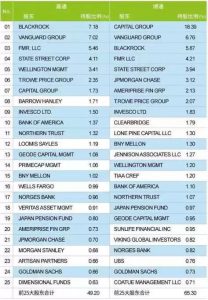

从高通公司目前的股权结构来看,高通的股权结构比较分散,最大的股东手中也仅有6.84%的股份,前十大股东加起来也只有30.25%的股份。这显然对于博通的“恶意”收购来说会比较有利。其完全可以采取分而治之的策略,拿下部分高通股东的支持。

当然,博通可能还需要在现有基础上提高对于高通的收购价或者更优厚的收购条件,才有可能打动更多的股东,从而拿下足够多的董事会席位。不过,博通也可以通过二级市场直接购买高通的股份,从而在下一届董事提名时获得一定的席位,但这也可能会进一步拉高高通股价,增加收购的成本和难度。

而对于收购高通的案子可能会面临的监管问题,早在外界爆出博通可能收购高通消息之前,博通就进行了相应的动作。

11月3日,美国总统特朗普和博通CEO Hock Tan在白宫共同宣布,博通将把总部从新加坡搬迁回美国宾西法尼亚州,这也意味着博通将数百亿美元的年营收带回美国。目前,博通在美国各州雇佣了7500名员工,预计新加坡业务运搬回美国后,这一数字将会急剧增长。据悉,后续博通还将投资40亿美元用于研发,60亿美元用于制造。

显然,博通在这个时间点宣布将总部搬回美国,其目的并不只是因为“共和党税改计划的通过”(根据这一计划,美国的企业税将从现在的35%降至20%),向美国特朗普政府示好,与美国政府打好关系,将有利于博通后续的对高通的收购获得美国政府的认可。

此外,鉴于博通公司此前一系列的成功并购以及博通CEO Hock Tan此前一系列的成功并购经历,包括“蛇吞象”式的安华高收购博通,也令人不得不相信,Hock Tan确实有可能带领博通成功收购高通。

并购狂安华高和并购狂人Hock Tan

早在2015年5月,新加坡的安华高就与博通宣布双方达成一项最终协议——安华高将以总价高达370亿美元的现金与股票价值收购博通,只是在收购之后,新公司仍将使用博通的名字,于是才有了现在的新“博通”。

从当时的体量上来说,博通要比安华高大很多。因为安华高科技当时市值只有363亿美元,而且博通当时的营收就达到84亿美元,远高于安华高科技的49亿美元。所以外界都说这起并购是“蛇吞象”。而成功主导这次收购的正是当时的安华高CEO、现在的博通CEO Hock Tan。

Hock Tan出生于马来西亚,曾就读于麻省理工学院和哈佛大学。在1992年加入PC厂商Commodore,借此首次涉足科技行业之前,Hock Tan在通用汽车和百事可乐的企业金融部门一步步高升。

两年以后,他跳槽至芯片厂商Integrated Circuit Systems担任首席财务官,并最终坐上CEO之位,开始了他的收购狂欢。他的交易能力让其与KKR、银湖等顶级私募股权公司结成了良好的关系。

这并不是说Hock Tan不懂半导体。AMD的苏姿丰拥有三个麻省理工学院学位,她经常开玩笑说,芯片行业应该有更多的哈佛MBA向麻省理工学院博士报告工作。而这些学位Hock Tan几乎全都拥有,包括一个麻省理工机械工程学位和一个哈佛MBA学位。

正是由于Hock Tan的加入,在将安华高科技打造为一家中型芯片厂商后,又成功的“蛇吞象”式的收购了博通。当然,除了Hock Tan之外,安华高公司本身也拥有着“并购式增长”的基因。

1999年,当时惠普将盈利强劲的医疗和测量仪器部门分拆出来,成立独立的安捷伦公司(Agilent Technolgies)。而安华高科技是由私募基金KKR以26.6亿美元并购的安捷伦科技半导体产品事业部后,从安捷伦科技独立出来的。

在安华高2005年从安捷伦独立出来之后,陆续发动过多起引发业界关注的重要购并案:

2008年时,安华高买下英飞凌(Infineon)的体声波 (BAW)元件业务,之后于2013年又买下光通讯芯片与元件供应商CyOptics,并于同年投资电力电子技术供应商Amantys,将事业版图从原本的光通讯领域拓展到电力电子市场。

2013年12月,安华高出手买下老牌芯片供应商LSI,储存相关产品线,同时也让该公司的产品布局 逐渐摆脱利基市场的色彩,变得更为主流。不过,购并LSI也使得安华高取得不少非其专注领域的产品线,因此安华高也陆续处分掉许多非核心资产,如LSI的 固态硬盘(SSD)控制器业务便已经卖给硬碟制造商希捷(Seagate),同时LSI的网通芯片产品线Axxia也转卖给英特尔(Intel)。

2014年中,安华高又买下另一家老牌芯片业者PLX,该公司的主要产品线是各种I/O技术与串列/解串列器(Serdes)。

2015年2月,安华高又宣布以6.06亿美元收购企业级服务器和存储供应商Emulex。

去年11月,在安华高与博通成功合并之后仅不到一年的时间,新“博通”又宣布以55亿美元收购网络厂商博科,以扩大其光纤通道和数据存储业务。

同样,在被安华高收购之前的博通,也是一个并购狂。

根据开普乐研究院的数据显示,自2001年以来到被安华高收购之前,博通仅在以色列的半导体和光通信行业就并购了13家公司,总金额达到了18.5亿美元。当然,这相比安华高的大手笔并购还是有点小巫见大巫。

具有深厚并购基因的新“博通”加上并购狂人Hock Tan是否能够再度上演半导体业界的并购神话,成功将高通收入囊中?不过基于目前的情况,如果博通不提高报价,可能很难获得成功。不过谁又知道,博通Hock Tan此次是否只是投石问路,后续还留有更多后招呢?我们还是拭目以待吧。

作者:芯智讯-浪客剑