6月14日,证监会网站发布消息称,根据有关规定,经审阅上海证券交易所审核意见及公司注册申请文件,证监会同意合肥晶合集成电路股份有限公司(以下简称“晶合集成”)首次公开发行股票并在科创板上市的注册申请。同一天,晶合集成也公布了2021年度的业绩,营收暴增258.53%至54.21亿元,净利润实现扭亏为盈,达17.29亿元。

中国第三大晶圆代工企业

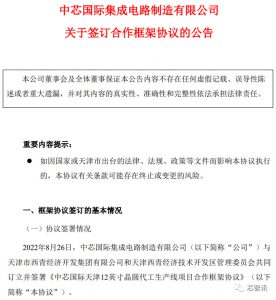

根据晶合集成招股书显示,晶合集成成立于2015年5月,是安徽省首家12吋晶圆代工企业,计划总投资超千亿元,规划分三期建设,规划总产能降达32万片/月。晶合集成致力于研发并应用行业先进的制程技术,为客户提供多种制程节点、不同技术平台的晶圆代工服务。

目前,晶合集成已建立150~90nm制程节点的12吋晶圆代工平台,并实现量产,同时也正在进行55nm制程工艺平台的风险量产。而在以上制程的发展下,晶合集成已具备DDIC、CIS、MCU、E-Tag、Mini LED 等产品应用技术平台的晶圆代工技术能力,旨在向客户提供更加丰富的晶圆代工服务。

现阶段晶合集成代工的主要产品为面板显示驱动晶片,广泛应用于液晶面板领域,包括电视、显示屏、笔记本电脑、平板电脑、手机、智能穿戴设备等产品。截至2021年,晶合集成12 吋晶圆代工年产能已达约570,922 片/年。

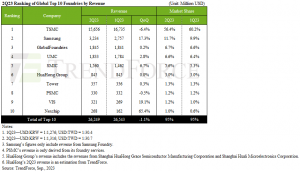

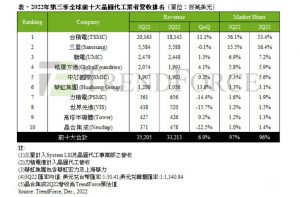

根据调查机构《Frost?&Sullivan》统计,不含外资控股企业,晶合集成已成为中国营收第三大、12 吋晶圆代工产能第三大的纯晶圆代工企业。

2021年营收暴涨258.53%,净利润达17.29亿元

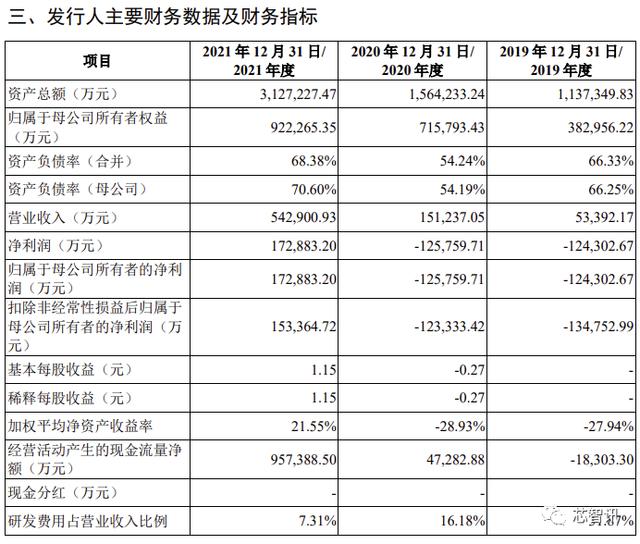

从财务数据来看,2018至2020年晶合集成营收分别为:2.18亿、5.34亿、15.12亿元人民币,主营业务收入年均复合增长率达163.55%。但是,在净利润方面,晶合集成一直处于较大亏损当中。特别是2020年,晶合集成的净利润就亏损了12.58亿元。

不过,受益于全球晶圆制程产能的持续紧缺,晶合集成2021年的业绩出现了大涨。根据晶合集成最新更新的财务数据显示,2021年晶合集成主营业务收入54.21亿元,营收同比暴增了258.53%,净利润更是实现了从亏损12.58亿元到盈利17.29亿元的大逆转。

产能方面,2019年-2021年分别为182,117/年、266,237片/年和 570,922 片/年;综合毛利率分别为-100.55%、-8.57%和45.13%。

不过,目前其毛利率、业务规模和市场占有率仍低于台积电、联电等行业领先企业,在业务规模和盈利能力等方面与行业领先企业存在较大差距。另外,当后续市场供需平衡之后,晶合集成的业绩能否继续维持也仍是一个问题。

DDIC工艺平台晶圆代工贡献占比近9成

从营收来源来看,晶合集成绝大部分的收入来自于DDIC工艺平台晶圆代工,在2019-2021年的营收当中的占比分别高达99.99%、98.15%和86.32%。

从具体的不同节点的制程工艺所贡献的营收占比来看,90nm一直是晶合集成收入占比最高的制程节点,2021年度占比高达55.95%,其次是110nm,占比24.41%;150nm的占比为19.64%。55nm在2021年底风险量产,但尚未贡献多少营收。

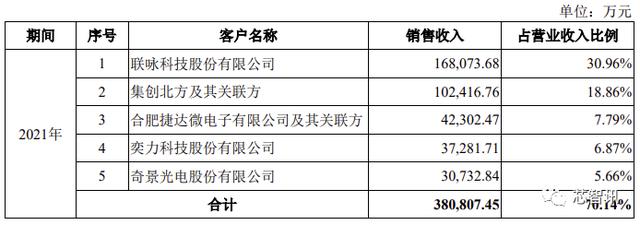

客户集中度较高:前五大客户占比超70%

报告期内,晶合集成前五大客户的销售收入合计分别为50,563.95 万元、135,804.49 万元和 380,807.45 万元,占营业收入的比例分别为 94.70%、89.80%和70.14%,虽然占比在持续降低,但是客户集中度仍然较高。

而且,最近三年,晶合集成的前五大客户均为联咏科技、集创北方、合肥捷达微电子、奕力科技和奇景光电,仅排名次序略有变动。其中,联咏科技一直是晶合集成的第一大客户,贡献的营收在晶合集成总营收当中的占比分别为60.98%、51.49%和30.96%。显然,晶合集成对于其第一大客户联咏科技有较大的依赖。

对此,晶合集成解释称,这主要是由于其DDIC工艺平台晶圆代工收入占主营业务收入的比重较高(2019-2021年分别为 99.99%、98.15%和 86.32%),而DDIC芯片市场也主要集中在八家厂商手中,其中就包括其五大客户。

根据第三方咨询机构 Omdia 的统计,2020 年大尺寸显示 驱动芯片市场份额排名前八的企业的市占率为 92.3%,其中排在前八名的企业中,芯片设计(Fabless)企业共有六名,包括:联咏科技(24.1%)、奇景光电 (14.2%)、Silicon Works(14.2%)、瑞鼎科技(9.1%)、天钰科技(合肥捷达微电子母公司,8.7%)、集创北方 (3.2%),市占率合计达 73.5%。

晶合集成表示,上述客户主要为境内外知名半导体行业设计公司,不存在重大不确定性,发行人已与上述客户建立了长期稳定的合作关系,并与联咏科技、集创北方等部 分客户签署了长期合作协议,并与其它主要客户签署了产能预约合同,业务合作具有持续性,且发行人的产能也在逐步扩充,发行人在客户稳定性与业务持续性方面没有重大风险,客户集中的情况不会导致发行人未来持续经营能力存在重大不确定性。

值得一提的是,在晶合集成的前五大客户中,集创北方同时也是晶合集成的股东,持有其8,801,412股,持股比例0.58%。不过,晶合集成表示,其前五大客户与发行人、实际控制人和董事、监事、高级管理人员不存在关联关系。

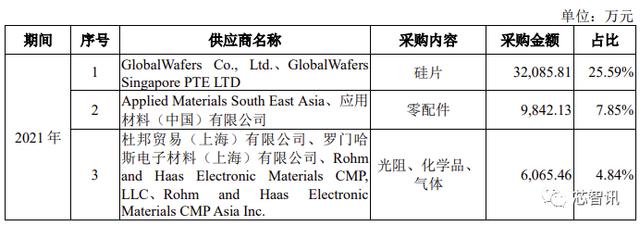

五大供应商集中度较高

报告期内,晶合集成向前五大原材料供应商采购额合计分别为 21,284.22 万元、 33,895.37 万元和 59,363.58 万元,占原材料采购总额比例分别为 64.44%、53.58%和 47.35%,供应商集中度较高。

需要指出的是,晶合集成的原材料采购对于境外供应商严重依赖。报告期内,向境外供应商采购主要设备占比分别为 99.23%、94.26%和 95.31%,虽然在报告期内呈现出一定的下降趋势,但是晶合集成向境外供应商采购主要设备占比仍然较高,存在依赖境外供应商的情形。

比如在硅片采购方面,晶合集成的硅片采购主要集中于环球晶圆(Global Wafers Co., Ltd.)占比超过 81.17%以上,存在单一供应商依赖及境外供应商依赖的情形。

晶合集成也表示,如未来由于贸易摩擦、关税制度或其他不可抗力因素导致原材料或设备供应商延 迟交货、限制供应或提高价格,致使发行人原材料或生产设备无法顺利取得或取得成本大幅增加,而发行人未能及时找到替代供应商,则发行人持续生产经营能力将受到不利影响。

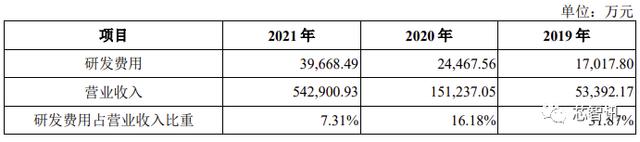

研发投入快速增长,研发人员占比16.54%

在研发投入方面,2019年-2021年,晶合集成的研发费用分别为17,017.80 万元、24,467.56 万元及39,668.49万元,占营业收入比重分别为31.87%、16.18%及7.31%。不过,研发投入占比持续下滑主要是由于营收的高速增长所致。

截至 2021 年 12 月 31 日,公司共有研发人员 480 人,占当年员工总数的 17.65%。公司报告期各期末研发人员占当年员工总数的比例平均为 16.54%。

截至 2021 年 12 月 31 日, 发行人形成核心技术和主营业务收入的发明专利共 198 项,专利分布在中国大陆、中 国台湾地区、美国、日本等各个国家及地区。

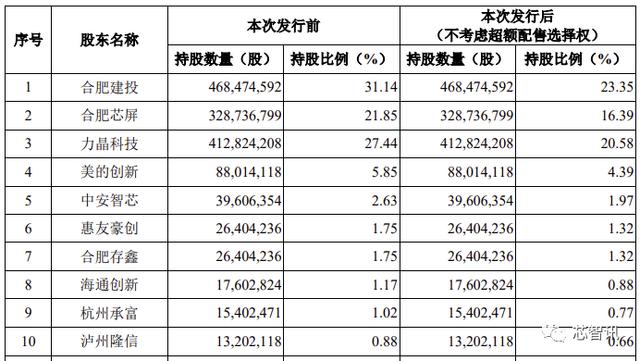

控股股东为合肥建投

股权结构方面,晶合集成的控股股东为合肥建投,其直接持有31.14%的股份,并通过合肥芯屏控制了21.85%的股份,合计控制了晶合集成52.99%的股份,为其控股股东。第二大股东为力晶科技,持股27.44%。

▲晶合集成股权结构

▲晶合集成前十大股东

募资95亿元,研发先进工艺及收购产能

虽然晶合集成已实现 150nm-90nm 制程节点量产,并正在进行 55nm 制 程技术平台的风险量产,但台积电、联华电子、中芯国际等行业领先企业已达 5nm、 14nm 等制程节点,晶合集成与他们存在较大差距。为此,晶合集成募资投向的重点方向之一就是先进制程工艺的研发。

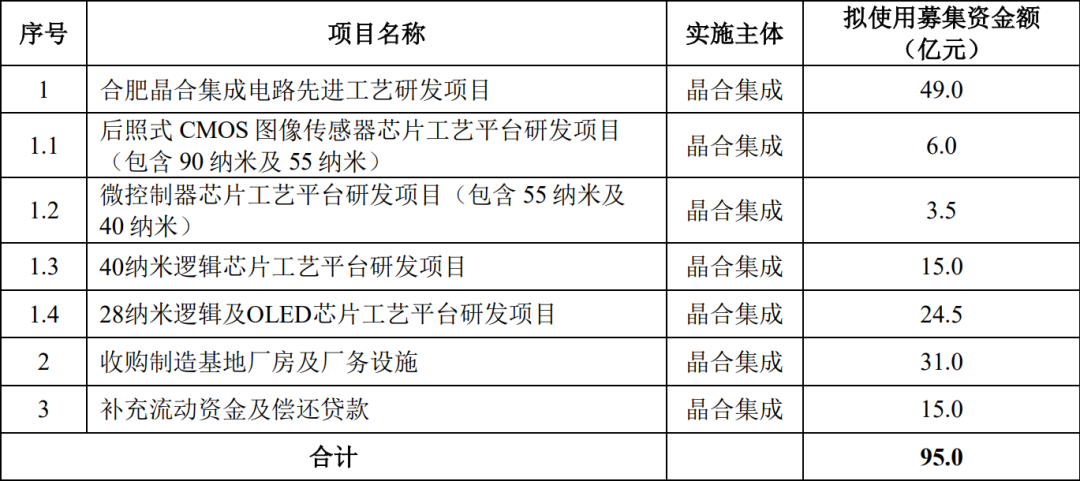

招股书指出,晶合集成本次拟募资95亿元,其中49亿元将投入到合肥晶合集成电路先进工艺研发项目,其中就包括了28nm逻辑及OLED芯片工艺平台研发项目。此外,31亿元将用于收购制造基地厂房及厂务设施,15亿元将用于补充流动资金及偿还贷款。

发力车用芯片市场

另外,针对当前市场供应吃紧的汽车电子等应用领域,晶合集成也在持续布局。

目前晶合集成已完成110nm、90nm显示驱动芯片的AEC-Q100 认证,与部分客户合作开始车用芯片研发,截至2022 年第一季,达成110nm车载中控显示驱动芯片量产,90nm车载监控图像传感器芯片量产,以及90nm车载操控区AMOLED 液晶旋钮显示驱动芯片流片。

预计到2022年底,晶合集成的车用芯片产能可达每月5000片晶圆,之后每年将成倍数成长。晶合集成还将与整车厂、Tier1 供应商、面板、ODM、IC 设计公司等签定协议,串联整个供应链,互相绑定产品与产能。截至2021 年底,晶合集成总产能为每月10万片晶圆,未来设计总产能将达到每月32 万片晶圆,可为车载提供更多产能。

编辑:芯智讯-浪客剑