8月27日晚间,国内人工智能“独角兽”企业商汤科技正式向港交所递交了IPO上市申请。中金公司、海通国际及汇丰银行担任此次发行联席保荐人。

亚洲最大的人工智能软件公司,合作客户超客户超过2400家

根据招股书显示,商汤科技成立于2014年成立于香港,创始团队源于2001年在香港创立的香港中文大学多媒体实验室,成员包括汤晓鸥教授及实验室的核心成员。公司专注于计算机视觉和深度学习原创技术研发,自主研发并建立了深度学习平台和超算中心,推出了一系列人工智能技术,包括人脸识别、图像识别、文本识别、医疗影像识别、视频分析、无人驾驶和遥感等。

截至2021年6月30日,公司共计有40位教授引领我们的研发工作,并拥有逾5,000名各类雇员,其中约三分之二为科学家及工程师。

得益于商汤科技所拥有的强大的研发团队,自成立以来,公司在各项全球竞赛中已获得70多项冠军,发表了600多篇顶级学术论文,并拥有8,000多项人工智能专利及专利申请。

商汤科技还成功打造了行业内前所未有的通用人工智能基础设施,实现了多功能超高精度AI模型的大规模量产;开发的人工智能软件平台可将AI模型快速部署在海量场景上,并实现自身规模的不断拓展。

截至2021年6月30日,商汤科技已开发超过22,000个用于不同应用的商用人工智能模型,涉及多个垂直行业。

商汤AI模型产品主要包括四大平台:

面向智慧商业的SenseFoundry-Enterprise(商汤方舟企业开放平台):内含9,300多个人工智能模型,截至2021年上半年,服务了635个智慧商业客户。

面向智慧城市的SenseFoundry(商汤方舟城市开放平台):内含14,000多个人工智能模型,截至2021年6月30日,城市方舟已经在国内外119个城市部署。

面向智慧生活的SenseME、SenseMARS及SenseCare平台:SenseME 软件平台内含超过3,500个人工智能模型,SenseMARS软件平台内含超过3,500个AI模型支持全新的元宇宙体验。通过赋能200多款手机、AR及VR设备、智慧大屏及消费级无人机,SenseME 及SenseMARS实现了真实世界及虚拟世界的连接。截至2021年6月30日,SenseME 及SenseMARS累计赋能超过4.5亿部手机及200多款手机应用程序。SenseCare软件 平台提供多种人工智能工具,赋能诊断、治疗及康复等医疗服务。

面向智能汽车的SenseAuto(商汤绝影智能汽车平台):内含约1,400个人工智能模型,能够为汽车厂商提供ADAS系统、智能座舱系统及AI-as-a-Service,帮助客户开发并增强智能驾驶能力。2017年,公司成为本田的战略合作伙伴,为其提供自动驾驶相关的人工智能技术。公司的SenseAuto Robobus为车辆运营方提供L4自动穿梭巴士服务。公司亦开发车路协同产品 SenseAuto Connect,实现车辆及道路、交通信号灯及路侧设备的互动。截至2021年6 月30日,公司已与30余家汽车公司合作,并已获选为50多个车型的供货商,在未来 数年内,向其2,000多万辆汽车供应绝影产品。

截至2021年6月30日,商汤科技软件平台的客户数量合计已超过2,400家,其中包括超过250家《财富》500强企业及上市公司,119个城市以及超过30余家汽车企业,同时还赋能了超过4.5亿部手机及200多款手机应用程序。

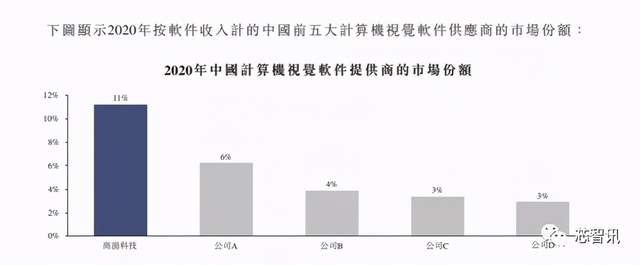

根据弗若斯特沙利文公司(以下简称“沙利文”)的报告,预计全球人工智能软件市场规模将由2020年的305亿美元增长至2025年的1,218亿美元,複合年增长率为31.9%;中国人工智能软件市场已经成为全球主要市场中增速最快的市场,将从2020年的人民币295亿元增长至2025年的1,671亿元,年复合增长率为41.5%。计算机视觉软件为全球人工智能软件市场的最大板块。根据沙

利文的报告,预计中国计算机视觉软件市场于2025年将达至人民币1,017亿元,自2020年起的复合年增长率为43.5%。

根据沙利文的报告,以2020年收入计算,商汤科技已成为亚洲最大的人工智能软件公司,同时也是中国最大的计算机视觉软件公司,在中国的市场份额达到了11%。

商汤科技利用其软件平台,协助客户提高生产力,激发创造力,提升其经营效率,并由此奠定了在智慧商业、智慧城市、智慧生活及智能汽车领域的市场领先地位。服务商业空间管理、住宅物业管理、城市管理、制造、基础设施、交通、移动设备及应用、医疗及汽车。

三年半累计营收近100亿元,扣非净亏损28.98亿元

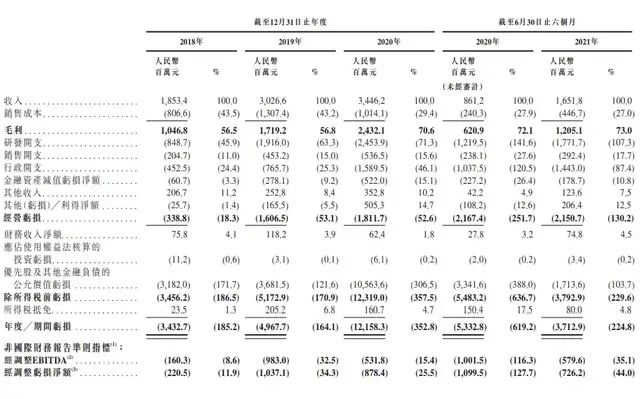

在财务数据方面,自2014年注册成立以来,商汤科技的营收呈现快速增长态势。2018年、2019年、2020年及2021年上半年的营收分别为人民币18.53亿元、30.27亿元、34.46亿元和16.52亿元(2020年上半年为8.61亿元),累计营收达99.78亿元。

同时,在报告期内,公司的毛利率也在持续上升。由2018年的56.5%增至2019年的56.8%,并进一步增至2020年的70.6%,并由2020年上半年的72.1%增至2021年上半年的73.0%。

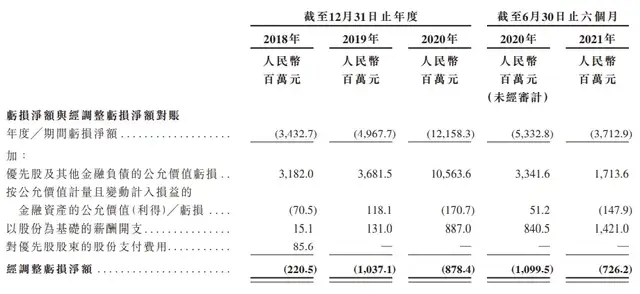

扣除优先股公允价值变动等非经常性损益之后,商汤科技近三年半累计扣非净亏损为28.98亿元。2018年、2019年、2020年及2021年上半年经调整的扣非净亏损分别为人民币2.21亿元、10.37亿元、8.78亿元及7.26亿元。

需要指出的是,商汤科技的持续亏损,也与其在研发上的持续大规模投入密不可分。招股书显示,商汤科技近三年半累计研发投入达到了69.91亿元。2018年、2019年、2020年及2021年上半年研发开支分别为人民币8.49亿元、人民币19.16亿元、人民币24.54亿元及人民币17.72亿元。

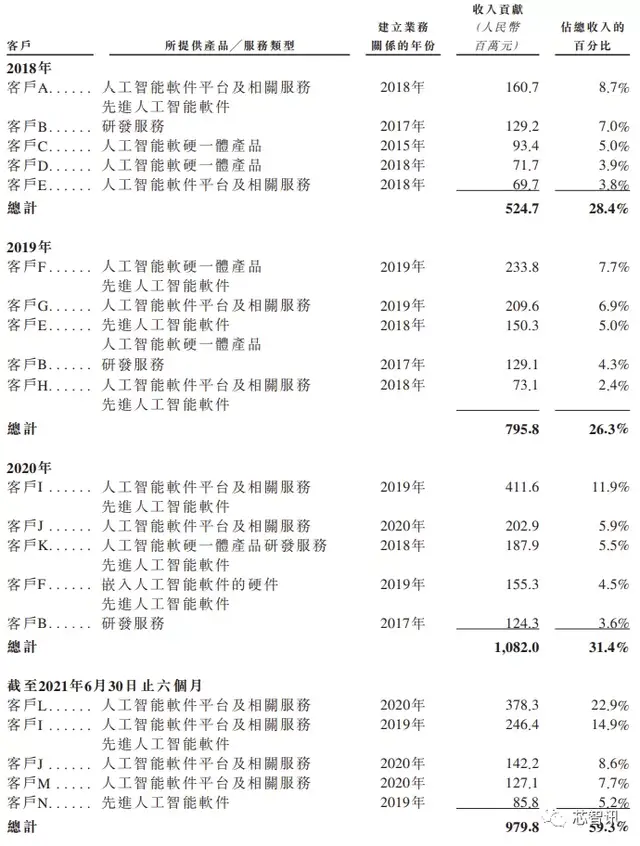

对大客户依赖程度低,前五大客户占比呈上升态势

从商汤科技的前五大客户收入在总营收当中占比来看,报告期内来自前五大客户的占比呈持续上升的态势。截至2018年、2019 年及2020年12月31日止年度以及截至2021年6月30日止六个月,前五大客户的营收占比分别为28.4%、26.3%、31.4%及59.3%。

同时,我们可以看到,报告期内,商汤科技的前五大客户存在着较大的变动,2021年上半年,商汤科技的前五大客户当中,除了“客户I”和“客户J”是同样是2020年的前五大客户,其余均为新客户。

另外,报告期内,第一大客户所贡献的营收在总营收当中的占比分别为8.7%、7.7%、11.9%和22.9%。

总的来说,报告期内,商汤科技对于单一大客户的依赖程度相对较低。

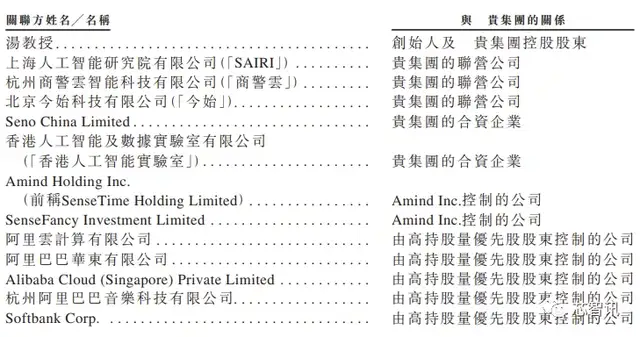

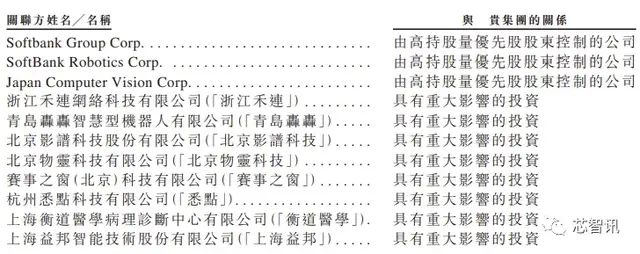

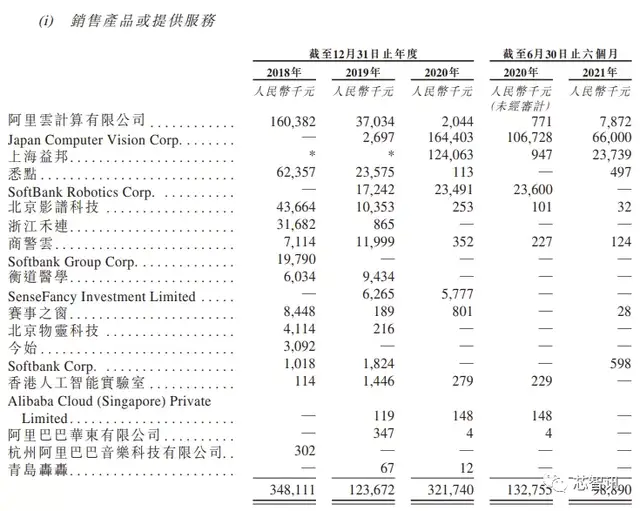

关联交易占比较低

从招股书当中公布的关联交易来看,截至2018年、2019 年及2020年12月31日止年度以及截至2021年6月30日止六个月,相关关联交易的销售金额分别约为3.48亿元、1.24亿元、3.22亿元、9889万元。在当期的商汤科技的总营收当中的占比相对较低,分别为18.78%、4.10%、9.34%和5.99%。

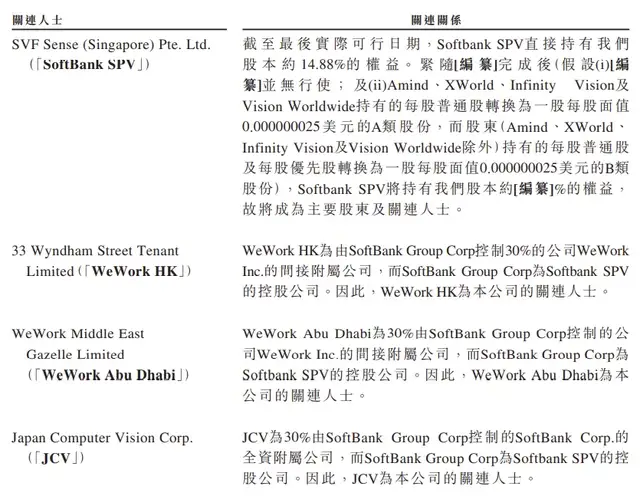

另外,在2019年8月30日,商汤香港与JCV签订了分销协议及补充协议。根据分销协议,(i)商汤香港授予JCV分销权,于多个市场(包括日本) 引进、分销及出售硬件产品及软件产品;及(ii)商汤香港向JCV提供专业服务,而该等服务为使用及消费JCV所售硬件产品及软件产品的消费者所需的。

JCV为30%由SoftBank Group Corp控制的SoftBank Corp.的全资附属公司,而SoftBank Group Corp为Softbank SPV的控股公司,为商汤科技股东。因此,JCV为商汤科技的关联人士。

就分销协议而言,截至2024年12月31日止四个年度,JCV支付予商汤香港的交易金额不 得超过下表所载的建议年度上限。

不过实际发生的交易金额相对较低。截至2018年、2019年、2020年及截至2021年6月30日止六个月,有关分销协议的总交易金额分别为零、人民币270万元、人民币1.644亿元及人民币6600万元。

前五大供应商占比已升至61.6%

招股书显示,截至2018年、2019年、2020年以及截至2021年6月30日止六个月,商汤科技向前五大供应商的采购金额分别占其于该等期间采购总额的35.4%、39.5%、45.0%及61.6%,占比呈持续增长态势。这也意味着商汤科技对于前五大供应商的依赖程度正在加大。

从上面的数据可以看到,商汤可以对于第一大供应商的采购金额分别占其于该等期间采购总额的9.6%、15.6%、22.8%及31.6%,即商汤科技对于第一大供应商的依赖正在快速提升。

而在报告期内,供应商A在2018年、2019年和2020年均为商汤科技第一大供应商,在2021年上半年,供应商A也是商汤科技的第二大供应商。

12轮融资达52亿美元

招股书显示,商汤科技自成立以来已获得12轮融资,明星资本云集,包括日本软银、春华资本、银湖资本、IDG、国调基金、上海国际集团、赛领与鼎晖等。其中,软银资本持股14.88%,阿里持股7.59%,春华资本持股3.08%,银湖资本持股3.05%,IDG持股1.42%,国调基金持股1.39%,上海国际集团持股1.33%,赛领持股1.29%,鼎晖持股1%。此外,华兴资本、中金公司、深创投、世茂集团、淡马锡、五源资本、招商证券、富达国际等也参与公司融资。根据融资数据,在这12轮融资中,共计融资52亿美元,逾400亿港元。

汤晓鸥为控股股东,持股21.73%

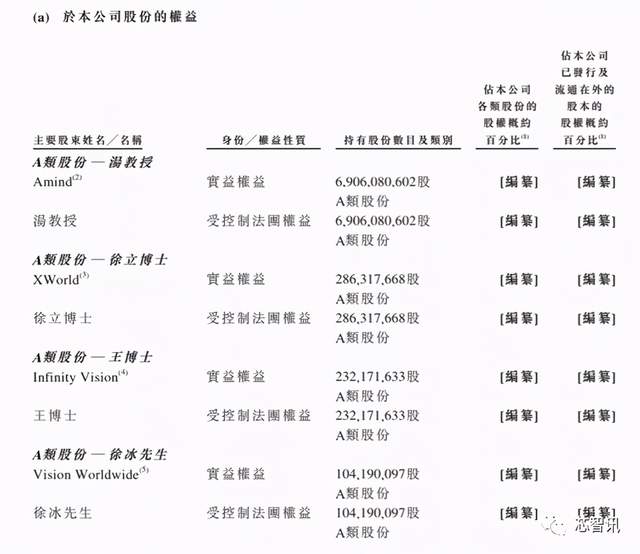

需要指出的是,商汤科技采用同股不同权架构,分为AB股,其中,A类股份每股可投10票,B类股每股1票表决权。

截至IPO前,商汤科技创始人兼执行董事汤晓鸥为公司控股股东,持有69.06亿股A类股和18.92亿股B类股,持股21.73%。

此外,联合创始人兼董事会执行主席徐立持股2.86亿股A类股和5.65亿股B类股;联合创始人兼首席科学家王晓刚持有2.32亿A类股和3.02亿股B类股,其还是汤晓鸥妹夫;联合创始人兼董秘徐冰持有1.04亿股A类股和2.52亿股B类股。三人通过SenseTalent合计持股12.17%。

日本软银持股14.88%,淘宝中国持股7.59%,春华资本持股3.08%,银湖资本持股3.05%,IDG资本持股1.42%。

募资60%用于研发,15%用于并购

资金用途方面,公司将用募资的60%用于研发,其中,10%将用于扩大公司大型人工智能计算与数据中心(AIDC)的算力,10%用于加强人工智能芯片的设计能力及开发自有的人工智能芯片解决方案,15%用于提升与人工智能模型有关的能力,25%用于进一步开发产品,并增强其他人工智能研发能力,以维持行业领先地位。

这里需要补充的是,目前商汤科技正基于专有的人工智能基础设置SenseCore,集中量产人工智能模型,通过软件平台实现AI模型的快速部署及商业化。而为了进一步增强SenseCore的生产能力,商汤在上海临港建设了大型人工智能计算与数据中心(AIDC),总算力达到每秒4.91百亿亿次浮点运算,预计该AIDC将于2022年初投入使用。

募资的15%用于业务发展,具体为用于投资新兴商业机会以及提高产品及服务在国内外各垂直行业及企业层面的采用率及渗透率。

募资的15%用于寻求战略投资及收购机会,以就产品开发及服务,以 及开发及行业渗透实施我们的长期发展策略,并培养公司充满活力的人工智能生态系统,以进一步扩大商汤在业界的影响力。

剩余的10%将用作运营资金及一般企业用途。

编辑:芯智讯-浪客剑 来源:商汤科技招股书

注:芯智讯公众号会话界面,回复关键词“商汤科技招股书”即可下载