作者:联想之星 Comet Labs 美国运营合伙人Lucas Wang

人工智能从2014年风生水起发展起来,带动的不只是数学家、神经学家与教授们的地位与复兴,同时也推动了新的一波投资浪潮。经过几年的发展, 随着落地应用需求的明确,大家发现硬件是其中不可或缺的一环。与之前的物联网发展类似,除了比运算力的智能云服务外,硬件一方面扮演着反复获取数据的角色 (如摄像头,传感器等),另一方面也是落地与展现实力的方式(像自动驾驶汽车、机器人、智能音箱等)。所有这些硬件中的智能需求推动了芯片的演化。人工智能芯片的破土,是刚需使然,这毫无疑问。

所有人都急着问:人工智能芯片开始赚钱了吗?什么时候赚?谁在赚?从现在(2018年底)的情况来看,这个问题的答案可能还不够让人兴奋。这波半导体芯片赚得最多的其实是内存厂,三星跟海力士一举占据2018年度半导体厂商收入的前五名,数据爆炸式增长对存储需求大增,现在存储的价格持续维持高位。反而大家熟悉的NVIDIA只在第10名而已。另一個赚钱的人是传统的芯片厂。除了之前一度疯狂的挖矿应用外,全球服务器的出货量达到每年上千万台,英特尔的传统X86芯片完全靠这撑起了一片天,弥补了低迷的PC市场。而在一般拥有大众高期待的创新应用领域,如智能汽车、机器人等,其对应AI芯片需求量,目前其实还撑不起一次的流片。

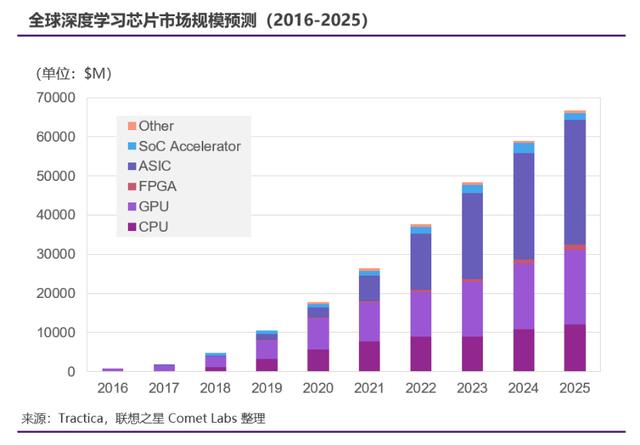

那么,现在还是投资人工智能芯片的时机吗?当然是,现在反而是最佳的投资时机!5年内,这将是拥有近500亿美元价值的市场!作为勇敢又有智慧的风投,当然要在一切混沌不明时就抢进,从中摸索出架构,做完整的布局。晚了就只能是锦上添个花而已了。联想之星Comet Labs综合汇聚了人工智能与芯片海外投资的经验,为大家分析点浑沌,聊聊芯片投资有多少困难和机会:

芯片投资的五大困难

难点一:芯片投资没有标准可以追随

过去芯片的投资很大部分启始于标准的制定,如3G/4G、H.264、IEEE 802系列等。一旦上层应用的标准制定完成后,除了IP的争夺之外,就在芯片的大小、散热、功效等方面下功夫,期待以pin2pin来取代昂贵的原厂芯片。 过去的投资者就是在标准制定完成后、比谁动作快来投资。而对于AI芯片,问题在于,Tensorflow、Caffe2等上层人工智能演算平台每个月都在演进,虽然基本的架构如CNN已相当成熟,但在应用层面,不同的数据会影响底层芯片的效能,如影像处理、高频数据、语音等,都有所差异。如何下手、如何评估?是否等到标准制定再出手?过去的投资逻辑在这里就会遇到问题。我们看到的是,找寻一个了解人工智能软件发展或演算的芯片团队才是重点。

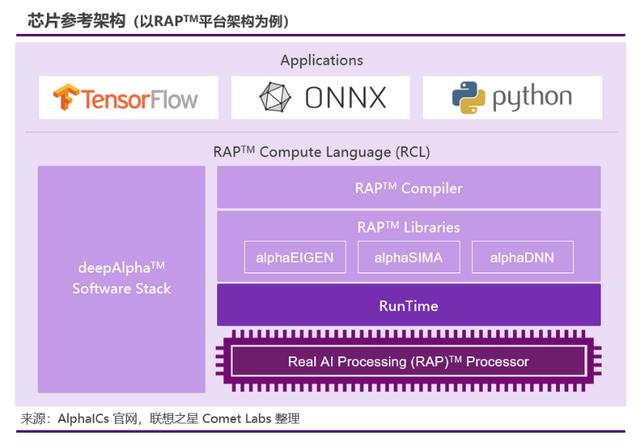

难点二:如何构建有弹性的芯片

承接第一点,如何让号称如神经大脑般的弹性演算跑在硬浜浜的硅片上呢?大量的libraries、compliers扮演着转换的角色,协助简单的指令集来进行硅芯片的运算。Google的TPU就在这做了个取舍,将指令集降低到4条,并让其TPU专注在训练上。讲简单些,就像把一篇白话文转成四行诗,再把诗刻在竹简上,排列出不同的诗集,代表不同的白话文。AI芯片厂商中,谁的Libraries、compliers或编译软件做得好,谁就能跟随神经运算一同演化。开发芯片对软件人才的需求之庞大,应该接近CPU等级了。在智能手机上也是如此,为什么Google的原生机跑起来效能总是最好,而不是只在拼骁龙的等级或内存大小。如何拥有有弹性的芯片?在这个问题中,如何建构一个有弹性的开发生态是评估要点。

难点三:如何评估综合人才、团队

在评估人工智能芯片团队时,不能只看设计前端与生产后端人力,软件与架构团队的完整反而是决定产品的价值之处。不论如何,缺一不可。传统互联网中个人英雄式的领导、商业模式的竞争等,在芯片可能就不是首要评估要素。一个学校出来的教授是没有办法完成AI芯片量产的创业故事的。当然,现在流行的开源也进入了芯片领域,RISC-V是一个重要的关键词,有兴趣的话可以多往这挖。

难点四:如何把握边缘架构的兴起

不管是边缘计算Edge computing,或是边缘伺服Edge server,边缘计算得拥有AI的能力已经是现在谈论AI架构时不须争论之处。芯片的开发也会走向两端。NVIDIA的芯片是不能在传感器端使用的。即使是土豪式的解决方案,成本上也会吃不消,更别说百瓦的耗电等级。

难点五:芯片生态系统的构建

人工智能芯片的投资至少要摸清楚上述几点的问题,同时再往下继续深究流片成本、下游模块/系统厂商的开发配合 (一般说的Design win/in)等问题。相当复杂是吗? 但这些都是建构在逻辑、数字、架构、技术等评估上的,与单纯的人的评估与商业模式的摸索相比也不算太难。毕竟这是科学。

芯片投资的机会

作者不是芯片工程师出身,所以技术点到为止。下面回归投资面来看AI芯片的机会。

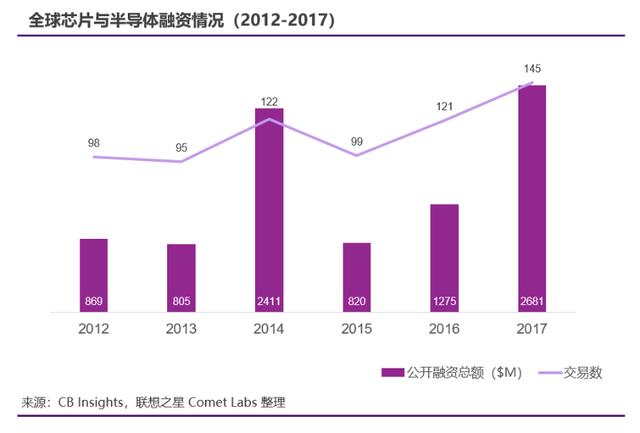

行业机会:资金供给两年内偏紧,抄底机会出现

从资金供给面来看,这五六年其实是相当贫乏的。除了在2014年NVIDIA股票大涨的激励下冲出24亿美元的投资以外,2016、2017、2018都稳定在10亿多些美元。依照这些芯片新创企业拼命流片与提升制程的烧钱状况(一次7nm的流片会耗掉1,000万美元),加上没几家真正在大量出货(只要比特币等别再涨回万点),2019或2020初会出现资金紧张的状况,捡便宜挑好货就在那时!从退出选择来说,并购远大于上市,各种并购的世纪大案还挺多的,如ARM、Broadcom、Altera。对于既有芯片厂商所面临的问题——开发新客户与新产品的困难程度之高,直接并购还是比较快。同时,目前很多手上有赚钱产品却没有明星方案的大型芯片厂商,每个都是现金满满的,在等着并购与投资的机会。

VC机会:打破传统芯片估值方法,寻找强IP、强团队、强弹性的AI芯片投资机会

AI芯片会不会出现独角兽已经不用怀疑,但这独角兽的价值评估可能无法用传统的方式来看待。一般芯片机构融资的过程开始于简单的shuttle,做了些样品来跟潜在的顾客讨论最终产品的规格与价格,募集A轮资金。等到客户design win,产品确定进入最终产品,如手机、Wifi路由、伺服等,开始可以估算销售量、小算盘打打,收入或利润乘上一个市场的PS/PE,马上得到公司的估值。接下来就是看销售的功力。但现在的AI芯片投资全乱了套,一个概念或简单的模拟(还不一定是在FPGA上),加上个明星创业者,就马上可以得到A轮融资。产品都还没验证完或没有样品前,B轮估值可能已经几个亿美金。不用等到Design win或出货到市场上,资金会不断的涌入,独角兽拭目以待。

我们认为优秀的AI芯片项目符合以下几点特征:

1)强IP:AI芯片的估值最终可能走向以IP为基础

2)强团队:团队有较强的软硬整合的功力

3)强弹性:特别在之前所说明的混沌状况下,整合并保有弹性的设计是相当困难且关键的

从投资角度,一些产品方向值得期待:

1)Edge端的垂直应用是可以期待的方向。虽然这很有可能是一代拳王的昙花一现,但如影像、语音、ADAS、机器视觉等需要大量采集数据的垂直应用都有很大机会出现大量出货进而上市的机会,不过也许不会是独角兽等级。

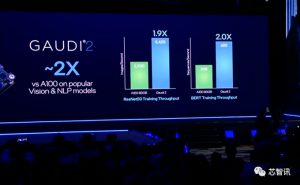

2)在头端应用方面,CPU/GPU等级的竞赛应该很快便可定江山。领先者是否能量产进入客户的伺服器,抑或是光荣烧完千万美金后出售,在2019年年底前就可见分晓。

3)相关的应用在记忆体(如In-memory计算)、3D结构设计、开源的RISC-V生态,一些产品如光学应用、电源管理及RF端,也可能因为大量数据传输产生不小的机会。

4)5G市场可能不是一个适合一般创新的战场,毕竟专利与产业链实在太难撼动,其中需要投入的成本与开发周期不是一般VC愿意承受的。