2月14日全球知名调研机构Counterpoint发布了《2017年全球ODM/IDH 科技行业现状分析与预测白皮书 》。该报告详尽分析了目前ODM/IDH 行业的现在和未来预测预判。

2017 年 ODM IDH 现状分析:

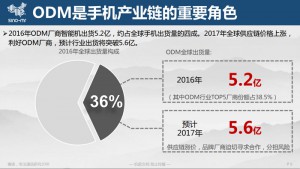

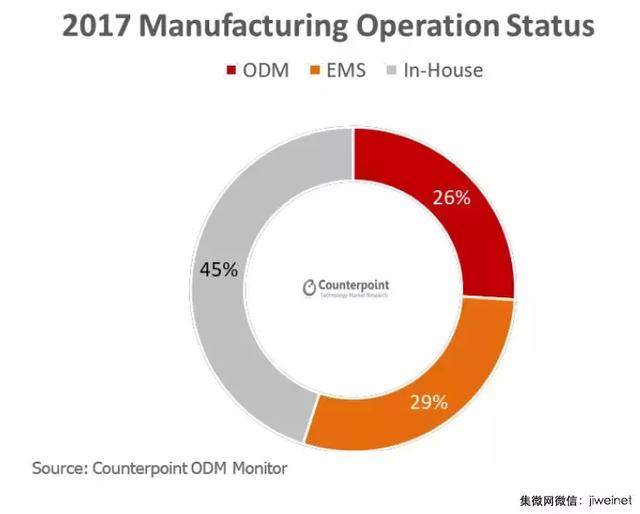

根据 Counterpoint research 2017 年统计数据,2017年全球 出货的所有智能手机中,将有近4 亿台手机采用ODM 模式生产和制造,占比 26%。预测2018 年ODM 出货量会持续增长,达到4.4 亿部, 接近总体手机出货量的 30%,将接近甚至超过 EMS 模式 。

Counterpoint 表示,由于全球手机 OEM 的代表 Samsung 和 Apple 的增长有限,且二者生产和 研发普遍以 EMS 和 in-House 模式为主,所以,随着本土手机OEM 特别是中国厂商的崛起,未来整体手机行业采用外包模式 出货量会进一步增加,长期预测会超过整体市场的 55%。ODM模式能够帮助手机厂商更有效的控制成本、更迅速的对市场变 化做出反应,因此广受 OEM 玩家欢迎。

目前,采用ODM的代表玩家分两类:一类是中国玩家,如华为、小米、 联想、ZTE 和 TCL 等;第二类是海外本土品牌和当地运营商品 牌。 而未来SONY、LG 等国际品牌将进 一步增加 ODM 模式在产品中的运用份额(并更多从台湾ODM向大陆ODM转移)。另外,OPPO、VIVO 等中国厂商正在考察开发外包 ODM 业务的可行性。

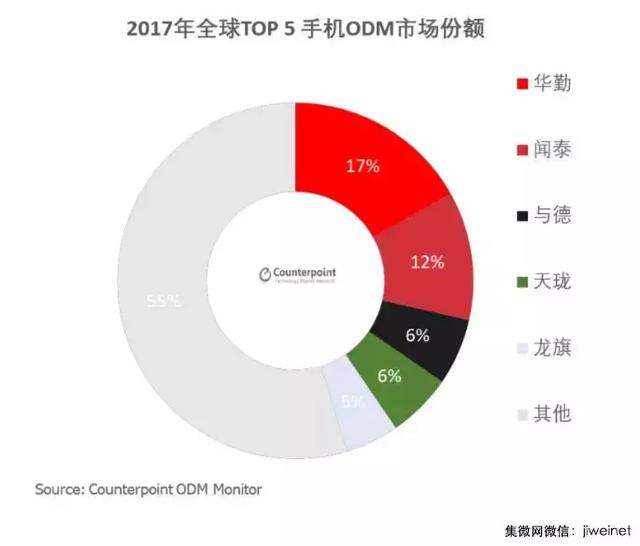

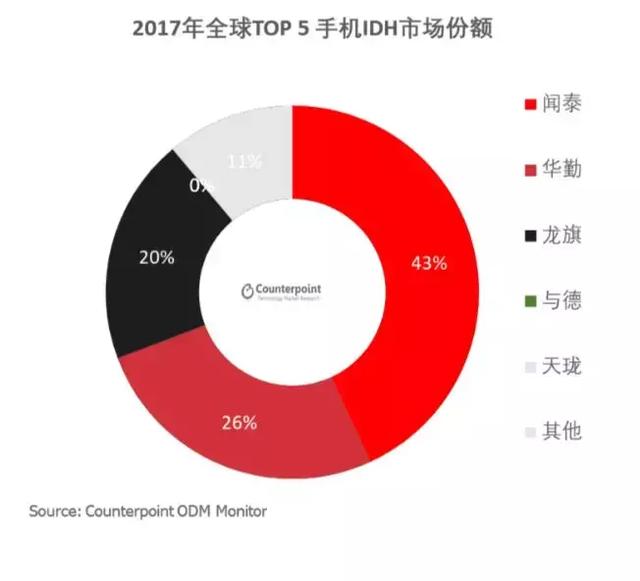

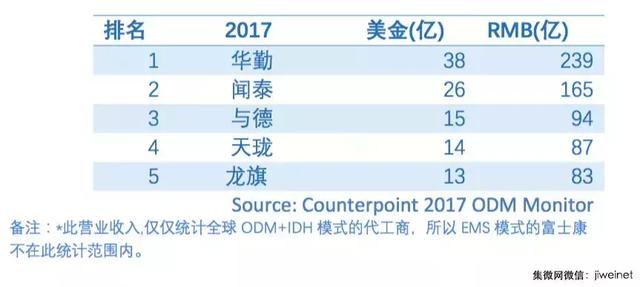

全球 TOP 5 手机 ODM IDH 分析:

总的来看,2017年全球手机ODM IDH手机前两名玩家华勤和闻泰,出货量均接近 8000 万台。两家优势明显且遥遥领先。华勤专注ODM业务,闻泰更偏重IDH业务。与德主要专注于魅族ODM业务和海外组装工厂。龙旗主要支持小米的产品服务及生态链硬件布局。天珑偏重海外ODM市场和打造自身OEM品牌。

华勤:作为ODM领域的行业领导者,2017年凭借华为和联想等长期客户的支持,加之2017 年又引入小米和 LG 等新客户, 增速明显,相比 2016 年增长 36%。

闻泰:业务中手机的占比最大且主要聚焦大客户,包括小米、华 为、联想和魅族。闻泰最主力的客户是小米,但其与小米多为IDH 模式合作;此外,由于高通是闻泰战略合作伙伴,高通产 品在闻泰总出货量中占比 70%.

与德:此前借助魅族的提升而崛起,稳固在第二阵营。现在与 德在海外工厂的投产速度和战略规划是领先的。2017年与德接近1000 万件产品的制造来自于海外工厂,但是这些不属于ODM和IDH模式,所以不计入我们的 ODM IDH 统计中。

龙旗:在2017年的提升依赖小米的反弹。由于其原有重要客户HTC 及海外本土品牌的销量下滑,来自小米和联想的订单占据 龙旗总业务的 80%以上,龙旗对小米和联想非常依赖。

天珑:自有品牌 Wiko 此前对天珑总体业务带来贡献。但 2017年受到海外市场竞争对手的激烈竞争,其疲软的销量难以继续 拉动天珑的业务增长。海外拓展方面,天珑来自南美和北美等 地的运营商 ODM 业务还在开发之中,尚不足以做出贡献。其 自有品牌糖果手机销量走势暂不明朗,有待进一步观察。

全球TOP5 手机ODM 角度分析: 整体来看在2017 年通过 ODM(设计和制造)模式代工的手机出货了超过3亿部,由于大陆具有成熟的设计团队和劳动力优势,所以这种模式被多数大陆手机代工企业所采用。

全球TOP 5 手机IDH 角度分析: 整体来看,2017年仅仅售卖设计方案(又称 IDH)的业务出货 量不到1亿。龙旗和闻泰是IDH业务的佼佼者。借助与小米的合作,闻泰在IDH领域获得领先,尤其是闻泰代 工设计的红米产品系列,成绩斐然。在小米的业务上,闻泰采 取的模式主要是自家设计产品,再把设计外包给富士康或者英华达进行组装。

全球平板电脑 ODM/EMS 行业分析:

根据 Counterpoint 对 2017 全球平板电脑产业的预测,平板电 脑整体出货量约 1.7 亿部, 其中 ODM 贡献了 64%,约 1.2 亿部。

富士康显然是平板电脑 ODM/EMS 领域的佼佼者,是苹果最主要 的平板供应商,其整体出货量约 3000 万部。而华勤近几年作为新的进入者,快速整合资源,抓住了亚马逊, 联想和华为 3 大客户。使其平板 ODM 业务突飞猛进。在 2017年接近 1700 万部,跃居第二。而千万级的亚马逊 All new fire 7的热销离不开华勤的功劳。仁宝的合作客户主要是传统 PC 厂商。

全球 TOP 5 ODM/IDH 科技行业营业收入分析:

得益于华勤在手机,平板电脑和 NB 等大体量科技 ODM 领域的 出色表现,华勤2017年的营业收入超过230亿。其中,手机贡献了 100 多亿,还有超过50亿收入的平板业务。

闻泰商业模式更像小米,偏重轻资产。相比于其他 ODM,闻泰手机 IDH 模式设计业务占比更多,所以营业收入低于华勤。 此外,闻泰不只是有传统的 ODM 代工业务,还有其他硬件和 供应链金融。但是营业收入贡献之中,显然手机 ODM IDH 业 务占比最大。

ODM 产业地域趋势洞察:

Counterpoint 报告指出:2014 年以后,随着智能手机的普及、中国品牌的崛起以及国 际本土品牌对产品成本的敏感,OEM 客户陆续把业务转移给具 有成本优势的中国大陆 ODM 厂商。 而 2018 年之后,中国大陆 ODM 供应商具有产业链整合的优势 和成本优势,几乎垄断了全球科技和手机 ODM 行业。

为了不断增强生产实力(增加人力及降低成本)以满足 OEM 客 户日益增长的生产设计需求,大陆 ODM 厂商也与时俱进,对其 生产基地进行转移:第一方式是把东部沿海的工厂转移部分到 中国大陆中西部的地区。第二方式是在东南亚(比如印度和印 尼)建立或者入股组装线的工厂来降低劳动力成本和减少关税, 更好的服务 OEM 客户。

全球 ODM IDH 产业群和分工区域基本形成: 中国大陆聚集了全球大部分的 ODM 产业链(设计,研 发,采购,元器件供应,物流和制造等)和 ODM 大型企业。而中国台湾侧重制造规模设备投入和 EMS 业务,及服务高端 OEM。 日韩和美国是高端元器件的主要供应商。东南亚组装业为主:如印度和印尼大量组装的工厂。

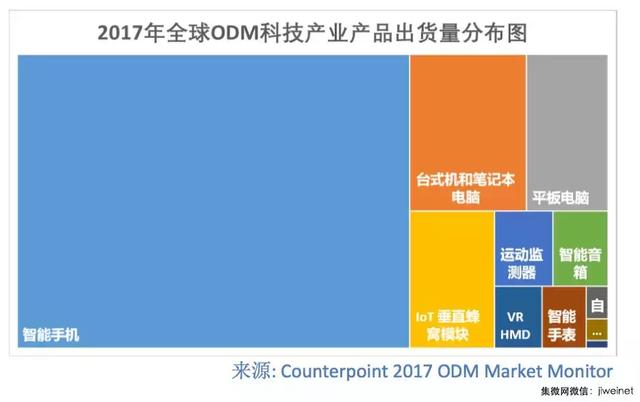

ODM 科技产业产品趋势洞察:

手机、电脑(包括台式机和笔记本电脑)及平板业务收入占到科技产品 ODM 的 85%以上,俗称“三大件”。智能音箱,IOT,可穿戴设备等终端 ODM 业务目前占比较小,但是未来增长前景广阔。

手机 ODM 业务看综合能力(资金,研发,供应商和平台支持和整合能力),智能音箱看AI 声学技术,IoT 看通信和芯片模块,可穿戴和 VR 等其他终端 看产品品类发展前景。

Counterpoint-ODM 能力象限与模式预测:

Counterpoint 结合对 ODM 科技领域 10 余年的研究,考虑产品, 品牌,供应链与质量等因素。对ODM 发展模式预测:

A 模式:超强供应链及自动化优势 EMS 升级模式 OEM 品牌。代表玩家富士康。分析师点评优良,借助自身强大供应链能力和稳定EMS 大客户苹果的支持,Counterpoint 对这个模式和玩 家前景看好。

B 模式;强供应链能力 新产品优势。代表玩家华勤、闻泰。分析师点评优良,由于在手机 ODM 领域具有稳定客户的支持和拓展 大型产品成功的经验,Counterpoint 对这个模式和此玩家前景 看好。

C 模式:此模式为具有 ODM 设计和生产能力 OEM 品牌业务。 代表:天珑。分析师点评存在不确定性。因为 OEM 发展模式 投入巨大,且面临中国品牌的强烈竞争。

D 模式:ODM 能力和供应链资源一般,或者仅仅具有 IDH 业务 能力,产品单一,依赖手机业务。分析师点评该模式由于业务 模式受到局限,仅仅 IDH 虽然可以满足一些新兴市场的需求, 但是无法长期持续,需要开发新产品业务作为支撑。

最后,Counterpoint 报告表示,ODM发展模式中,A和B模式比较稳定。

在整个 ODM 科技领域向大陆转移的背景下,借助于智能手机 和其他科技产品的急速增长的机遇,涌现了一批代表特色的ODM 玩家。比如:华勤,闻泰,龙旗,与德和歌尔声学等。同时,我们也看到 OEM 客户对 ODM 厂商的要求也越来越高, 他们希望从设计到大规模生产全过程的对接更加高效顺畅,这对ODM的设计,采购,供应和交付,质量和灵活性,甚至IT系统等一些列资源配置及整合能力的要求更加严格与细致。

可以说,ODM提供的不仅仅是产品设计生产,还有一整套服务支撑体系。此外,由于ODM是重资产的科技制造行业,对资金和现金流的控制非常苛刻,这也不断提高了 ODM 行业的入门门槛。最后,做为劳动密集型的ODM 科技产业,如何控制 和稳定劳动成本是个永恒的话题。 (校对/蓝天)

报告来源:Counterpoint 稿源:集微网